市場概要

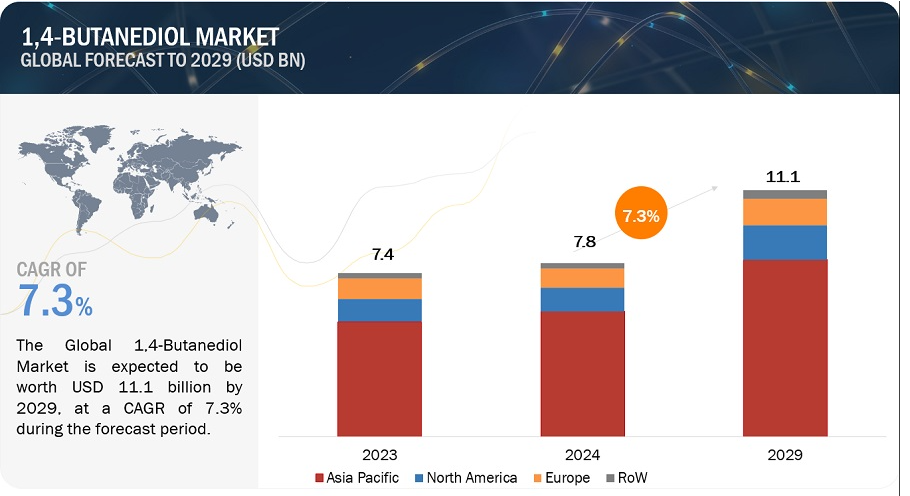

世界の1,4-ブタンジオール市場は、2024年の78億米ドルから2029年には111億米ドルに成長すると予測され、予測期間中の年平均成長率は7.3%である。1,4-ブタンジオール市場は、テトラヒドロフラン(THF)とポリウレタン(PU)の生産における用途の需要増によって牽引されており、これが1,4-ブタンジオール市場の成長を牽引している。1,4-ブタンジオールは、自動車、エレクトロニクス、繊維産業など複数の産業で用途を見出している。

ドライバー テトラヒドロフランやポリウレタンなどの用途での需要拡大

テトラヒドロフラン(THF)やポリウレタン(PU)の用途が自動車、建設、電子機器などの産業で拡大していることが、1,4-ブタンジオールの需要を牽引している。テトラヒドロフランはさまざまな樹脂、コーティング剤、エラストマーの生産に利用され、ポリウレタンは発泡体、接着剤、シーリング剤に幅広く利用されている。これらの産業が成長し続けるにつれて、1,4-ブタンジオールは、これらの必須化学物質の合成における重要な中間体として必要とされるようになり、近代的な製造プロセスの進化する需要を満たす上で極めて重要な役割を担っていることが浮き彫りになっている。

阻害要因 1,4-ブタンジオールに関する健康上の懸念

1,4-ブタンジオールに関連する健康上の懸念は、市場成長に大きな制約をもたらす。1,4-ブタンジオールは娯楽用麻薬の前駆物質として悪用される可能性があり、規制上の課題や公共の安全上の問題を引き起こしている。さらに、1,4-ブタンジオールの蒸気や直接接触にさらされると、呼吸器への刺激や皮膚感作を引き起こす可能性があり、取り扱いや保管における厳格な安全対策が必要となる。こうした健康リスクから、業界各社はより安全な代替品や厳格な安全プロトコルに投資するようになり、市場拡大に影響を与える可能性がある。

機会: バイオベース1,4-ブタンジオールの生産増加

バイオベースの1,4-ブタンジオールの生産増加は、市場に大きな機会をもたらす。環境への懸念が高まり、持続可能性へのシフトが進む中、バイオベースの代替品は説得力のある解決策を提供する。この傾向は、環境に優しい製品を求める消費者の嗜好と一致し、様々な産業で需要を牽引している。さらに、バイオテクノロジー・プロセスの進歩がバイオベース生産の効率性と拡張性を高め、従来の方法との競争力を高めている。企業が持続可能な実践を優先し、政府が再生可能技術にインセンティブを与える中、バイオベースの1,4-ブタンジオール市場は大幅な成長と市場浸透の態勢を整えている。

課題 原料価格の変動

原料価格の変動は、1,4-ブタンジオール市場において顕著な課題となっている。アセチレン、ブタジエン、ホルムアルデヒドといった主要原料のコストの変動は、製造業者の生産費用と利益率に直接影響する。さらに、こうした価格変動はサプライ・チェーンを混乱させ、顧客との価格協定に影響を与え、収益予測の不確実性につながる。こうした課題を軽減するため、企業はヘッジ戦略の実施、サプライヤーとの長期契約交渉、あるいは不安定な市況の中で経営を安定させるための代替原料への投資などを行うことがある。

この市場で著名な企業には、1,4-ブタンジオール市場の老舗で財務的に安定したメーカーが含まれる。これらの企業は数年前からこの市場で事業を展開しており、多様な製品ポートフォリオと強力なグローバル販売・マーケティング網を有している。この市場で著名な企業 DCC(台湾)、BASF-SE(ドイツ)、新疆天業集団有限公司(中国)、三菱化学グループ。(Ltd.(中国)、三菱化学株式会社(日本)、南雅プラスチック株式会社(台湾)。

” ガンマブチロラクトン、用途別では予測期間中に最も速い速度で成長すると推定される ”

γ-ブチロラクトンは、その多用途性と様々な化学プロセスにおける前駆体としての不可欠な役割により、複数の産業において急成長が予測されている。溶媒としての使用は、医薬品、化粧品、自動車、エレクトロニクスなどの産業で特に重要である。継続的な技術革新と研究により新たな用途が発見され続ける一方、生産技術の進歩により効率が向上し、コストが削減されている。世界市場の拡大と規制遵守の観点から、GBLは今後も持続的な需要拡大が見込まれている。

“バイオベース1,4-ブタンジオール、タイプ別では予測期間中に最も速い速度で成長すると推定される”

バイオベースの1,4-ブタンジオールは、カーボンフットプリントの低減や化石燃料への依存度の低減など、環境面での利点から急成長が予測される。政府の奨励策と持続可能な製品に対する消費者の需要が、この傾向をさらに後押ししている。技術の進歩は、その生産をよりコスト効率の高いものにしている。さらに、企業の持続可能性目標が、さまざまな産業での採用を加速させている。

“予測期間中、アジア太平洋地域が最大の市場シェアCAGRを占めると推定される”

アジア太平洋地域が1,4-ブタンジオール(BDO)で最大の市場シェアを占めているのは、主にこの地域の工業・製造業が急成長しているためである。自動車、繊維、エレクトロニクス、医薬品などのエンドユーザー産業からの高い需要が、1,4-ブタンジオールの大幅な消費を牽引している。さらに、同地域は安価な労働力と原材料の入手が可能なため、生産コストが低いというメリットもある。中国やインドのような主要経済国は、インフラと産業開発に多額の投資を行っており、1,4-ブタンジオールの生産と消費をさらに押し上げている。さらに、大規模な化学製造会社の存在と、産業の成長と外国投資を支援する政府の有利な政策が、1,4-ブタンジオール市場におけるアジア太平洋地域の優位性に寄与している。

主要企業

1,4-ブタンジオール市場の主要企業 DCC(台湾)、BASF-SE(ドイツ)、Xinjiang Tianye Group Co. (Ltd.(中国)、Mitsubishi Chemical Group Corporation(日本)、Nan Ya Plastics Corporation(台湾)などである。合計19のプレーヤーをカバーしている。これらのプレイヤーは、市場での地位を固めるための主要な戦略として、製品の発売、契約、合弁事業、投資、買収、合併、拡張を採用しています。

この調査レポートは、1,4-ブタンジオール市場を1,4-ブタンジオールのタイプ、技術タイプ、用途、地域に基づいて分類しています。

タイプ別では、1,4-ブタンジオール市場は以下のように区分される:

合成

バイオベース

技術タイプ別では、1,4-ブタンジオール市場は以下のように区分される:

レッペプロセス

ダヴィプロセス

ブタジエン法

プロピレンオキシドプロセス

その他の技術

用途別では、1,4-ブタンジオール市場は以下のように区分される:

テトラヒドロフラン

ポリブチレンテレフタレート

ガンマブチロラクトン

ポリウレタン

その他の用途

地域別に見ると、1,4-ブタンジオール市場は以下のように区分される:

アジア太平洋

欧州

北米

その他の地域

2021年8月、エボニックは上海新荘工業園区にある研究開発センターをエボニック上海イノベーションパークにアップグレードしたと発表した。このアップグレードにより、同社は中国における研究開発活動を拡大し、収益性の高い持続可能な事業成長を推進する。

2020年7月、アシュランド・グローバル・ホールディングスは、ウェストバージニア州ニールにある無水マレイン酸事業と生産工場をAOCマテリアルズLLCに1億米ドルで売却する契約を締結した。この進展は、ポートフォリオを統合し、特殊成分とより高い収益性に焦点を当てるというアシュランドの戦略的目標を強化した。

2019年5月、SipchemはSahara Petrochemicals Companyとの数十億ドル規模の合併を完了した。この発展は、サウジアラビアの将来の経済にとって重要であると指定された分野で、強力な国内および国際的なリーチを持つ国営企業を創設するというVision 2030の戦略的目標を強化した。

【目次】

1 はじめに (ページ – 28)

1.1 調査目的

1.2 市場の定義

1.2.1 含有物と除外物

表1,4-ブタンジオール市場:包含と除外

1.3 市場範囲

図1,4-ブタンジオール市場:市場区分

1.3.1 対象地域

1.3.2 考慮される年数

1.3.3 通貨

1.3.4 単位

1.4 調査の限界

1.5 利害関係者

1.6 変更点のまとめ

2 調査方法 (ページ – 32)

2.1 調査データ

図2 1.4ブタンジオール市場:調査デザイン

2.1.1 二次データ

2.1.1.1 二次ソースからの主要データ

2.1.2 一次データ

2.1.2.1 一次資料からの主要データ

2.1.2.2 一次データの内訳

2.2 需要サイドのために考慮されたマトリックス

図3 1,4-ブタンジオールの需要を構築・評価するために考慮した主なマトリックス

2.3 市場規模の推定

2.3.1 ボトムアップアプローチ

図4 市場規模推計方法:ボトムアップアプローチ

2.3.2 トップダウンアプローチ

図5 市場規模推定手法:トップダウンアプローチ

2.3.2.1 サプライサイド分析のための計算

図6 1,4-ブタンジオール市場のサプライサイドサイジング手法(1/2)

図7 1,4-ブタンジオール市場のサプライサイドサイジングの方法論(2/2)

2.4 成長予測

2.5 データ三角測量

図8 1,4-ブタンジオール市場:データの三角測量

2.6 景気後退の影響

2.7 調査の前提

2.8 調査の限界

2.9 リスク評価

3 経済サマリー(ページ数 – 42)

表2 1,4-ブタンジオール市場のスナップショット:2024年対2029年

図9 予測期間中、テトラヒドロフランが最大の市場シェアを占める

図 10 予測期間中、合成ベースがより大きな市場シェアを占める

図11 北米が予測期間中に市場を支配する

4 PREMIUM INSIGHTS (ページ – 45)

4.1 1,4-ブタンジオール市場におけるプレーヤーにとっての魅力的な機会

図12 1,4-ブタンジオール市場は予測期間中に大きく成長する

4.2 1,4-ブタンジオール市場、地域別

図 13 アジア太平洋地域が予測期間中最大の市場になる

図14 予測期間中、テトラヒドロフランが最大の市場シェアを占める

図15 合成タイプが予測期間中に大きな市場シェアを占める

4.3 1,4-ブタンジオール市場、主要国別

図 16 カナダが予測期間中に最も高いCAGRを記録する

5 市場概観(ページ – 48)

5.1 はじめに

5.2 市場ダイナミクス

図17 1,4-ブタンジオール市場の促進要因、阻害要因、機会、課題

5.2.1 推進要因

5.2.1.1 テトラヒドロフラン産業の成長

5.2.1.2 ポリウレタン産業の成長

5.2.2 阻害要因

5.2.2.1 1,4-ブタンジオールに関連する健康懸念

5.2.2.2 1,4-ブタンジオール生産工場の操業停止

5.2.3 機会

5.2.3.1 バイオベースの1,4-ブタンジオールの生産増加

5.2.4 課題

5.2.4.1 原料価格の変動

図18 米国:原油一次購入価格(2019~2022年

5.3 ポーターの5つの力分析

図19 ポーターの5つの力分析:1,4-ブタンジオール市場

表3 1,4-ブタンジオール市場:ポーターの5力分析

5.3.1 供給者の交渉力

5.3.2 買い手の交渉力

5.3.3 新規参入の脅威

5.3.4 代替品の脅威

5.3.5 競合の激しさ

5.4 価格分析

5.4.1 上位3用途の主要メーカーの平均販売価格動向

図20 上位3用途における主要メーカーの平均販売価格動向

図21 合成1,4-ブタンジオールの上位3地域の平均販売価格動向

5.5 サプライチェーン分析

図22 1,4-ブタンジオール市場のサプライチェーン分析

5.6 エコシステムマップ

図23 1,4-ブタンジオール市場のエコシステムマップ

表4 1,4-ブタンジオール市場:エコシステムにおける役割

5.7 規制の状況

5.7.1 規制機関、政府機関、その他の組織

表5 北米:規制機関、政府機関、その他の組織

表6 欧州:規制機関、政府機関、その他の団体

表7 アジア太平洋地域:規制機関、政府機関、その他の団体

表8 行:規制機関、政府機関、その他の団体

5.8 技術分析

5.8.1 主要技術

5.8.1.1 バイオベース生産

5.8.2 隣接技術

5.8.2.1 プロセス技術

5.9 主要会議とイベント

表9 1,4-ブタンジオール市場:主要会議・イベント(2024年)

5.10 貿易データ

5.10.1 輸入データ

表10 無水マレイン酸の輸入データ(千米ドル)

5.10.2 輸出データ

表11 無水マレイン酸の輸出データ (千米ドル)

5.11 主要ステークホルダーと購買基準

5.11.1 購入プロセスにおける主要ステークホルダー

図24 上位3用途の購買プロセスにおける関係者の影響力

表12 上位3用途の購買プロセスにおける利害関係者の影響度(%)

5.11.2 購入基準

図25 上位3アプリケーションの主な購入基準

表13 上位3用途の主な購入基準

5.12 特許分析

5.12.1 方法論

図26 1,4-ブタンジオールの主要特許

5.12.2 主要特許

5.13 投資と資金調達のシナリオ

図27 1,4-ブタンジオールの新興企業/中小企業の投資と資金調達

5.14 顧客ビジネスに影響を与えるトレンド/混乱

6 1,4-ブタンジオール市場, 技術別 (ページ – 67)

6.1 導入

6.2 レッペ法

6.3 デービープロセス

6.4 ブタジエン法

6.5 酸化プロピレン法

6.6 その他の技術

7 1,4-ブタンジオール市場, 用途別 (ページ – 69)

7.1 導入

図28 ガンマブチロラクトン分野が予測期間中1,4-ブタンジオール市場をリードする

表14 1,4-ブタンジオール市場、用途別、2019-2021年(百万米ドル)

表15 1,4-ブタンジオール市場、用途別、2022-2029年(百万米ドル)

表16 1,4-ブタンジオール市場、用途別、2019-2021 (キロトン)

表17 1,4-ブタンジオール市場、用途別、2022-2029年(キロトン)

7.2 テトラヒドロフラン

7.2.1 川下分野の成長が市場を牽引

表18 テトラヒドロフラン:1,4-ブタンジオール市場、地域別、2019-2021 (百万米ドル)

表19 テトラヒドロフラン:1,4-ブタンジオール市場、地域別、2022-2029年(百万米ドル)

表20 テトラヒドロフラン:1,4-ブタンジオール市場、地域別、2019-2021 (キロトン)

表21 テトラヒドロフラン:1,4-ブタンジオール市場、地域別、2022-2029年(キロトン)

7.2.2 ポリテトラメチレンエーテルグリコール

7.2.3 溶剤

7.2.4 その他

7.3 ポリブチレンテレフタレート(PBT)

7.3.1 高耐熱性と優れた電気絶縁性が市場を牽引する

表22 ポリブチレンテレフタレート:1,4-ブタンジオール市場、地域別、2019~2021年(百万米ドル)

表23 ポリブチレンテレフタレート:1,4-ブタンジオール市場、地域別、2022~2029年(百万米ドル)

表24 ポリブチレンテレフタレート:1,4-ブタンジオール市場、地域別、2019-2021年(キロトン)

表25 ポリブチレンテレフタレート:1,4-ブタンジオール市場、地域別、2022-2029年(キロトン)

7.3.2 自動車

7.3.3 電気・電子機器

7.3.4 家電製品

7.3.5 その他

7.4 ガンマブチロラクトン(GBL)

7.4.1 低毒性で高い溶剤品質が市場を牽引する

表 26 ガンマブチロラクトン:1,4-ブタンジオール市場、地域別、2019-2021 年(百万米ドル)

表27 ガンマブチロラクトン:1,4-ブタンジオール市場、地域別、2022-2029年(百万米ドル)

表28 ガンマブチロラクトン:1,4-ブタンジオール市場、地域別、2019-2021 (キロトン)

表29 ガンマブチロラクトン:1,4-ブタンジオール市場、地域別、2022-2029年(キロトン)

7.4.2 n-メチル-2-ピロリドン

7.4.3 2-ピロリドン/n-ビニル-2-ピロリドン/ポリビニルピロリドン

7.4.4 その他

7.5 ポリウレタン(PU)

7.5.1 自動車産業とエレクトロニクス産業からの需要増加が市場を牽引

表30 ポリウレタン:1,4-ブタンジオール市場、地域別、2019-2021年(百万米ドル)

表31 ポリウレタン:1,4-ブタンジオール市場:地域別、2022~2029年(百万米ドル)

表32 ポリウレタン:1,4-ブタンジオール市場:地域別、2019-2021年(キロトン)

表33 ポリウレタン:1,4-ブタンジオール市場、地域別、2022-2029年(キロトン)

7.6 その他の用途

表34 その他の用途:1,4-ブタンジオール市場、地域別、2019-2021 (百万米ドル)

表35 その他の用途:1,4-ブタンジオール市場、地域別、2022-2029年(百万米ドル)

表36 その他の用途:1,4-ブタンジオール市場:地域別、2019-2021年(キロトン)

表37 その他の用途:1,4-ブタンジオール市場、地域別、2022-2029年(キロトン)

…

【本レポートのお問い合わせ先】

www.marketreport.jp/contact

レポートコード:CH 3322