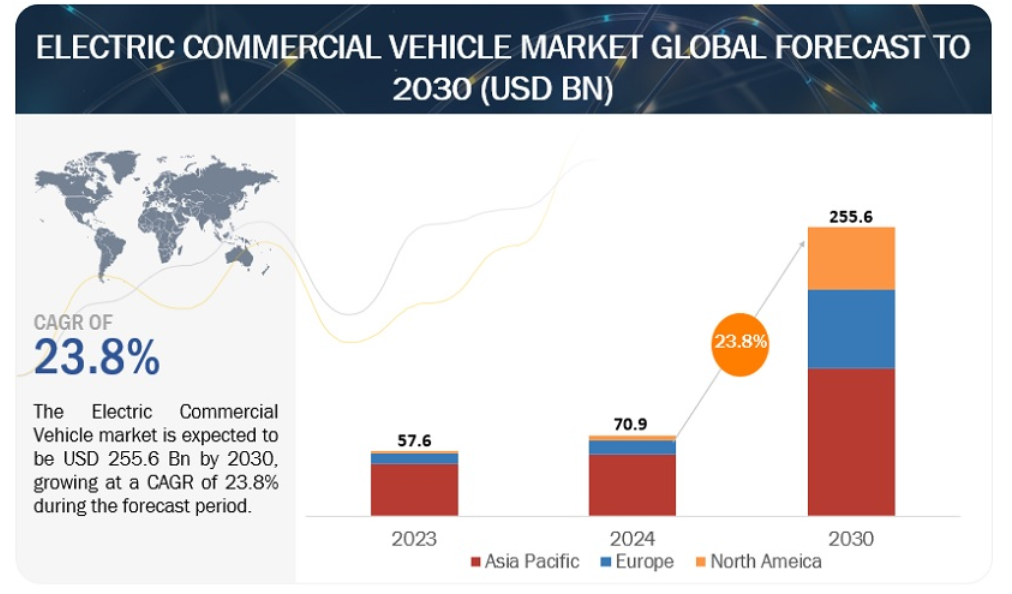

世界の電気商用車市場は、2024年の709億米ドルから2030年には2,556億米ドルに成長し、年平均成長率は23.8%を記録すると予測されている。排出ガスを削減し、持続可能な輸送方法を促進するための厳しい規制は、企業が電気自動車に移行するインセンティブを与え、気候変動と戦うための世界的な取り組みと一致している。さらに、バッテリー技術の進歩により、エネルギー密度の向上、走行距離の延長、充電時間の短縮が実現し、商業用途における電気自動車の実現可能性に関連する主要な懸念事項のいくつかに対処している。さらに、バッテリーや電気ドライブトレインを含む電気自動車コンポーネントのコストが低下し、政府の補助金やインセンティブと相まって、電気商用車は企業にとってより経済的に実行可能なものとなっており、その結果、従来の内燃エンジン車と比較して、車両のライフサイクルにおける総所有コストが低くなっている。さらに、消費者の意識の高まりと環境に優しい製品やサービスに対する需要の高まりにより、企業は企業の持続可能性イニシアチブの一環として電気自動車を採用するようになり、市場の成長をさらに後押ししている。メルセデス・ベンツ・グループAG(ドイツ)の電動大型トラックeActros 600は2023年10月に発売された。一方、ルノー(フランス)は2023年10月に電気トラックRenault Trucks D, D Wideを発売した。2023年5月には、メルセデス・ベンツ・グループAG(ドイツ)が、90kWの電気モーター、2つのスライドドア、MBUXインフォテインメント・システム、多数の安全・支援システムを搭載したEQTバン(電気バン)を発売した。電気バンは、電気商用車の最大の市場として浮上している。また、EVCの最終用途では、ラスト・マイル・デリバリーが最大の市場シェアを占めている。これとともに、電気自動車リースや電気自動車用車両管理ソリューションといった革新的なビジネスモデルの出現が、電気商用車の既存交通インフラへの容易な導入と統合を促進し、市場の拡大と持続可能な未来への推進力となっている。

市場動向

推進要因 化石燃料価格の上昇

ガソリンやディーゼルなどの従来型燃料のコストが上昇を続ける中、企業は、特に輸送やロジスティクスに大規模な車両を使用している企業では、運用経費の増大に直面している。このような燃料価格の上昇傾向は、電気自動車への移行が経済的に有利であることを浮き彫りにしている。ECVは電気を主な動力源としており、化石燃料に比べて価格が安定している傾向がある。そのため、燃料価格の変動が収益に与える影響を軽減しようとする企業は、費用対効果の高い代替手段としてECVに注目するようになっている。

さらに、地政学的緊張やサプライチェーンの混乱によって悪化した将来の化石燃料価格を取り巻く不確実性が、コスト削減と財務安定のための長期戦略としてECVへの投資を促す要因となっている。燃料費が市場変動や地政学的リスクに左右される従来の車両とは異なり、ECVは輸送費管理のより予測可能で持続可能なソリューションを提供する。化石燃料への依存を減らすことで、企業は燃料価格変動の悪影響から身を守り、営業経費をより適切に管理できるようになる。

制約:高い開発コスト

電気自動車技術の開発には、多額の研究・開発・製造インフラ投資が必要である。これには、バッテリー技術、電気ドライブトレイン、充電インフラ、その他電気自動車特有のコンポーネントへの投資が含まれる。こうした初期コストは、多くのメーカー、特に大規模な研究開発努力に資金を提供する財源のない中小企業にとって、参入障壁となる。その結果、ECVの初期コストは従来型と比較して高くなる傾向にあり、厳しい予算で運営されている企業にとっては利用しにくいものとなっている。

さらに、ECVの開発コストが高いため、生産能力を拡大するための投資が抑制され、市場での電気自動車の利用可能性がさらに制限される可能性がある。メーカーは開発費を販売で回収しなければならないため、ECVが従来の自動車と同等の価格に達するまでの時間が長引く可能性がある。このコスト格差は、特に投資回収が長期的であったり不確実であったりする場合、企業が電動車両に移行することを躊躇させる可能性がある。その結果、ECVの運行に伴う長期的なコスト削減効果があるにもかかわらず、開発と生産に必要な初期投資の高さが、電気商用車の広範な採用を妨げる大きな要因となっている。

機会: 外出先での充電を可能にするワイヤレスEV充電技術の開発

ワイヤレス充電は、車両と充電インフラ間の物理的な接続を不要にし、フリート・オペレーターに高い利便性と柔軟性を提供する。この技術により、駐車中やアイドリング中にECVを自動的に充電することが可能になり、ダウンタイムを最小限に抑え、業務効率を最大化することができる。配送サービスや公共交通機関など、大規模な車両を保有する企業にとって、ワイヤレス充電は一日中車両に電力を供給し続けるためのシームレスで手間のかからないソリューションを提供し、それによって生産性を高め、運用コストを削減する。

さらに、ワイヤレス充電技術は、航続距離への不安や限られた充電インフラなど、ECVの導入に関連する主要な課題のいくつかに対処します。ワイヤレス充電システムは、充電ステーションに頻繁に立ち寄る必要なく継続的な充電を可能にすることで、ECVの走行距離を伸ばし、バッテリーの航続距離制限に対する懸念を軽減することができる。航続距離と柔軟性が向上することで、ECVは長距離輸送や都市部での配送サービスなど、より幅広い用途で実用的かつ魅力的な存在となる。ワイヤレス充電技術が進歩し、普及が進むにつれて、ECVの採用が加速し、商用車市場での成長が促進される可能性がある。

課題 EVバッテリー用リチウムの入手可能性の低さ

リチウムイオンバッテリーの入手可能性が限られていることは、電気商用車(ECV)の成長にとって大きな課題となっている。電気自動車の需要が世界的に増加し続ける中、主要部品、特にリチウムイオン電池のサプライチェーンへの圧力が高まっている。これらの電池はECVの動力源として不可欠であり、家電製品や再生可能エネルギー貯蔵など、他のさまざまな用途にも使用されている。しかし、リチウムイオン電池の生産能力は需要の急増に追いついておらず、供給不足と価格変動につながっている。この電池不足は、メーカーにとってはリードタイムの長期化、自動車メーカーにとってはコスト増を招き、生産規模を拡大してECVの市場需要に対応する妨げとなっている。

さらに、リチウムイオンバッテリーの入手可能性の低さは、特に中小企業にとって、ECVの値ごろ感と入手しやすさに影響を及ぼす。供給が限られているためバッテリーのコストが上昇し、その結果、電気自動車の総コストが上昇する。その結果、企業はECVを購入する際の初期費用が高くなったり、生産上の制約から車両入手が遅れたりする可能性がある。さらに、単一の種類の電池技術に依存することは、サプライチェーンの弾力性や、地政学的リスクや環境リスクの影響を受けるリチウムやコバルトなど特定の原材料への依存に関する懸念をもたらす。ECVの潜在能力を最大限に引き出し、商用車市場での採用を加速するには、バッテリーの入手可能性という課題に対処することが極めて重要になる。

予測期間中、最大の市場シェアを占めるのはNMC電池である。

NMC(ニッケル・マンガン・コバルト)電池は、明確な特性、高密度、効率を持つ複数の材料を含んでいる。これらの電池は、運転中の自己発熱率が低いため、電気商用車での使用に最適である。エネルギー密度が高いことでも知られ、比較的コンパクトで軽量なパッケージに相当量のエネルギーを蓄えることができる。この特性は、1回の充電での航続距離に直接影響するため、電気商用車にとって極めて重要である。CATL(中国)、LGエナジー・ソリューションズ(韓国)、パナソニック(日本)、BYD(中国)など、多くの大手電池メーカーがNMC電池を製造している。NMC(ニッケルマンガンコバルト)電池は、電気商用車を含む電気自動車市場で広く採用されている。これらの電池はコストと性能のバランスを実現しており、電気商用車にとって費用対効果の高い選択肢となっている。この費用対効果は、総所有コストが重要視される商用車セクターにとって極めて重要です。また、メルセデス・ベンツe-Actros、ボルボFLエレクトリック、BYD Tシリーズ、リビアンR1Tなど、多くの大手OEMが電気トラックにNMCバッテリーを搭載しています。これらのバッテリーはLFPバッテリーよりもエネルギー密度が高く、NMCバッテリーのコスト低下がこのセグメントをさらに牽引している。

60-120 kWhセグメントは、予測期間中、電気商用車市場で最大のバッテリー容量セグメントになると推定される。

60~120kWhのバッテリー容量はパワーと航続距離のバランスが取れており、中・長距離輸送を含む幅広い商用用途に適している。より大きなバッテリーを搭載したこのセグメントの車両は、1回の充電でより長い距離を走行できるため、地域貨物輸送や都市間物流といった業界のニーズに対応できる。フォードの2023 E-Transit Cargo Vanは、68 kWhのリチウムイオンバッテリーパックを搭載し、航続距離は200 kmを超える。輸送の電動化を奨励する政府の優遇措置や規制は、環境上の利点に対する意識の高まりと相まって、60~120kWhのバッテリー容量を持つ電気商用車の需要を押し上げている。2024年1月、カナダ政府は、小型のゼロ・エミッション車を新規購入する企業に対し、車両1台当たり最大5,000米ドルのインセンティブを提供する計画を発表した。企業が持続可能な代替手段を模索し、排出量目標の達成を目指すなか、60~120kWhのバッテリー・セグメントは、航続距離の延長と運転の柔軟性のバランスを必要とする企業にとって、魅力的な選択肢となる。

予測期間中、電気商用車の最大市場はアジア太平洋地域である。

アジア太平洋地域は2030年までに最大のECV市場になると予測されている。アジア太平洋市場は、電気商用車、特に電気バスの販売台数が多い中国が支配的である。政府の規制が良好で、公共交通機関への電気バスの導入が増加しているインドは、将来的に電気商用車の市場として大きな可能性を秘めていると予想される。アジア太平洋地域には多くのOEMがあり、特に中国企業が世界の電気商用車市場を支配している。日本企業もアジア太平洋地域の自動車技術開発において重要な役割を果たしている。例えば、2023年5月、トヨタ自動車株式会社(日本)は、PACCAR Inc.(米国)と協力し、トヨタの水素燃料電池モジュールを搭載した水素燃料電池(FCEV)ケンワースおよびピータービルト・トラックを開発・生産するための共同取り組みを拡大した。同地域におけるこのような動きはすべて、予測期間中の電気商用車市場を牽引するであろう。

北米では、連邦政府や州政府が商用車を含む電気自動車の導入を促進するためのインセンティブを提供している。これらのインセンティブには、税額控除、リベート、補助金、インフラ投資などが含まれる。例えば、米国連邦政府による充電インフラへの投資やEV購入に対する税制優遇措置は、電気商用車市場の成長を刺激している。

主要企業

電気商用車市場は、BYD(中国)、Mercedes-Benz Group AG(ドイツ)、Yutong(中国)、AB Volvo(スウェーデン)、Ford Motor Company(米国)などの既存プレーヤーによって支配されている。これらの企業は、市場の要求に応じて新しいECVを製造・開発している。これらの企業は、市場で牽引力を得るために、製品開発、取引などの戦略を採用している。

この調査レポートは、電動商用車市場を車両タイプ、推進タイプ、航続距離、バッテリータイプ、出力、バッテリー容量、コンポーネント、エンドユーザー、車体構造、地域に基づいて分類しています。

車両タイプ別

ピックアップトラック

トラック(中型トラック、大型トラック)

バン(ライトバンおよびフルサイズバン)

バス&コーチ

推進力に基づく

BEV

FCEV

バッテリータイプ別

LFPバッテリー

NMC電池

固体電池

その他

バッテリー容量に基づく

60kWh未満

60-120 kWh

121-200 kWh

201-300 kWh

301-500 kWh

501-1,000 kWh

出力に基づく

100 kW未満

100~250 kW

250 kW以上

航続距離に基づく

150マイル未満

151-300マイル

300マイル以上 100-250 kW

最終用途に基づく

ラストマイル配送

フィールドサービス

配送サービス

長距離輸送

ごみ収集車

ボディ構造に基づく

一体型

セミインテグレーテッド

フルサイズ

コンポーネントに基づく

バッテリーパック

車載充電器

電気モーター

インバーター

DC-DCコンバーター

Eアクセル(ギアボックスを含む)

燃料電池スタック

地域別

アジア太平洋地域

中国

インド

日本

韓国

北米

カナダ

米国

ヨーロッパ

オーストリア

フランス

ドイツ

オランダ

ノルウェー

スペイン

スウェーデン

イタリア

英国

その他

2024年1月、東風汽車有限公司(東風)と華為技術有限公司(華為)は、東風の「新エネルギー」自動車ブランド「Voyah」での提携に合意した。(Ltd.(ファーウェイ)は、東風の「新エネルギー」車のVoyahブランドで協力するパートナーシップを締結した。この提携により、東風は自律走行やインフォテインメント・ソフトウェアなど、ファーウェイのさまざまな技術を車両に搭載する。

2024年1月、テスラ社はインドに工場を設立する計画を発表し、今後5年間で300億米ドルを投資する可能性がある。

2023年10月、ギリシャのインフラ・運輸省は裕通と電子バス250台の契約に調印した。この契約により、グリーンで持続可能な開発が促進され、ギリシャの公共交通事情が改善される。

2023年6月、フォード・モーターが、欧州市場に対応する電気自動車生産施設「EVセンター」をドイツに開設。

2023年5月、メルセデス・ベンツ・グループAGが、90kWの電気モーター、2つのスライドドア、MBUXインフォテインメントシステム、多数の安全・支援システムを搭載したEQTバン(電気バン)を発売。

2023年5月、ABボルボは、緊急時の対応者をサポートするために設計された電気トラック用の拡張現実(AR)安全アプリを発表した。このアプリは、安全な救助活動のために救急隊を誘導するために、電気トラックから貴重なリアルタイム情報を提供する。

2023年4月、スカニアABは、車両総重量42トン、バッテリー容量230kWhの全電気自動車輸送車を発売した。

【目次】

1 はじめに (ページ – 27)

1.1 調査目的

1.2 市場の定義

表1 市場の定義(推進力別

表2 市場の定義:最終用途別

表3 市場の定義:バッテリータイプ別

表4 市場定義:車両タイプ別

表5 コンポーネント別の市場定義

1.2.1 含有項目と除外項目

表6 含有項目と除外項目

1.3 調査範囲

図1 電動商用車市場のセグメンテーション

1.3.1 対象地域

1.3.2 考慮した年数

1.4 通貨

表7 米ドル為替レート

1.5 利害関係者

1.6 変更点のまとめ

2 調査方法 (ページ – 37)

2.1 調査データ

図2 調査デザイン

図3 調査デザインモデル

2.1.1 二次データ

2.1.1.1 二次資料からの主要データ

2.1.1.2 二次資料のリスト

2.1.2 一次データ

2.1.2.1 一次インタビューの内訳

2.1.2.2 一次インタビュー参加者リスト

2.2 市場規模の推定

2.2.1 景気後退の影響分析

2.2.2 ボトムアップアプローチ

図4 ボトムアップアプローチ

2.2.3 トップダウンアプローチ

図5 トップダウンアプローチ

図6 調査アプローチ

図7 電気商用車市場推定ノート

2.3 データ三角測量

図8 データ三角測量

2.4 要因分析

2.4.1 市場規模の要因分析: 需要側と供給側

2.5 リサーチの前提

2.6 調査の限界

3 EXECUTIVE SUMMARY(ページ数 – 51)

図 9 電気商用車市場の概要

図10 電動商用車市場:地域別、2024年対2030年(百万米ドル)

図11 電動商用車市場:車両タイプ別、2024年対2030年(百万米ドル)

図12 電気商用車市場における主要企業

4 プレミアムインサイト(ページ数 – 56)

4.1 電気商用車市場におけるプレーヤーにとっての魅力的な機会

図13 ゼロエミッション車の採用増加が市場を牽引

4.2 電気商用車市場、車両タイプ別

図14 バス・コーチセグメントが予測期間中に市場をリードする

4.3 電気商用車市場:推進力別

図15 予測期間中、バッテリー電気自動車セグメントが市場を支配する

4.4 電気商用車市場:バッテリータイプ別

図 16 予測期間中、NMC電池分野が最大の市場シェアを占める

4.5 電気商用車市場:走行距離別

図17:予測期間中は150マイル未満セグメントが市場をリード

4.6 電気商用車市場:バッテリー容量別

図 18 予測期間中、501~1,000 kwhセグメントが最も高いCAGRを記録する

4.7 電気商用車市場:出力別

図 19 250 kw超セグメントが予測期間中に最も高い成長率を示す

4.8 電気商用車市場:最終用途別

図 20 長距離輸送分野が予測期間中に最も高いCAGRを記録する

4.9 電気商用車市場:車体構造別

図 21 一体型セグメントが予測期間中に最も高いCAGRを示す

4.10 電動商用車市場:地域別

図 22 アジア太平洋地域が予測期間中に市場をリードする

5 市場概要(ページ数 – 61)

5.1 はじめに

5.2 市場ダイナミクス

図23 電気商用車市場:促進要因、阻害要因、機会、課題

5.2.1 推進要因

5.2.1.1 EVバッテリーのコスト低下

図24 EVバッテリーの価格、2019年〜2025年

5.2.1.2 化石燃料価格の上昇

図25 世界の平均ガソリン価格 2001年対2011年対2023年

図26 EVと氷上自動車の運転コスト比較

5.2.1.3 物流業界における排出ガスフリーの電気商用車需要の増加

図27 40トントラクタートレーラーのライフサイクルGHG排出量(2021年対2030年シナリオ

表 8 電気商用車の発注/供給契約

5.2.1.4 電気商用車の導入を促進する政府の取り組み

表9 電気商用車販売のための政府プログラム

表10 特定国におけるゼロエミッション小型車政策とインセンティブ

図 28 電気自動車と充電器に関する世界の規制比較

図 29 世界の電動化目標

5.2.2 抑制要因

5.2.2.1 高い開発コスト

5.2.2.2 電池の安全性に対する懸念

図 30 電池の安全性アーキテクチャ

5.2.2.3 EV充電インフラの不足

表11 EV充電器密度(2022年

図 31 民間、半公共、公共の充電所有権

5.2.3 チャンス

5.2.3.1 北米と北欧における新たな収益ポケット

表12 電気商用車のモデル(国別

5.2.3.2 オンザゴー充電のためのワイヤレスEV充電技術の開発

図 32 ワイヤレス充電電気バスの機能

5.2.4 課題

5.2.4.1 バッテリー容量の制限

表 13 一般的な電気バスのバッテリー容量

図 33 充電タイプ別の所要時間

5.2.4.2 EVバッテリー用リチウムの入手可能性の低さ

図34 リチウムイオン電池の需要増加(2010~2030年

5.2.4.3 送電網インフラの不足

図 35 ドイツにおける電気自動車用の送電網要件

5.3 価格分析

5.3.1 車種別平均販売価格の動向

表14 電気バン:平均価格(米ドル)、2023年

表15 電動ピックアップトラック:平均価格(米ドル)、2023年

表16 電動トラック:平均価格(米ドル)、2023年

表17 電気バス:平均価格(米ドル)、2023年

5.3.2 価格分析(地域別

図 36 価格分析(地域別

表18 電気トラック:平均価格比較(クラス別

5.4 OEMによる電気商用車発売の可能性

表19 今後発売される電気商用車(2024~2026年

5.5 部品表

図 37 部品表: 電気小型商用車(米ドル)

図 38 部品表: バッテリー対非バッテリー部品 非バッテリー部品(米ドル)

図 39 部品表: 電気バス市場(米ドル)

5.6 OEM の調達戦略

5.6.1 電気商用車OEMの調達戦略

図40 OEMの調達戦略

5.6.2 OEMモーターの定格分析(レンジ別

図41 電動商用車市場、出力レンジ別(kw)

5.6.3 競争市場評価(積載量別

図 42 市場競争力の評価(積載量別

図43 貨物輸送量対積載量 積載量

5.7 サプライチェーン分析

図44 サプライチェーン分析

5.8 エコシステムのマッピング

図45 電気商用車市場のエコシステム

図46 電気商用車市場のエコシステムマップ

5.8.1 EV充電インフラプロバイダー

5.8.2 コンポーネントメーカー

5.8.3 Tier IIサプライヤー

5.8.4 Tier Iサプライヤー

5.8.5 原材料サプライヤー

5.8.6 OEMS

表 20 電気商用車市場のエコシステムにおける企業の役割

5.9 総所有コスト

表21 総所有コスト(車両タイプ

5.9.1 総所有コスト:ディーゼル対電気バス 電気バス

図 47 総所有コストの比較:12m 電気バス vs. 12m ディーゼルバス 12mディーゼルバス

図48 総所有コストの比較:フォード電動トランジット対アイストランジット3.5トンモデル アイス・トランジット3.5トンモデル

5.10 電気商用車に関する洞察

5.10.1 航続距離/バッテリー容量

表22 電気商用車: 航続距離対バッテリー容量 バッテリー容量

5.10.2 航続距離/最終用途

表23 電気商用車: 航続距離対最終用途 最終用途

5.10.3 バッテリー容量/最終用途

表24 電気商用車: バッテリー容量対最終用途 最終用途

5.10.4 電力/充電時間

表25 電気商用車: 出力対充電時間。充電時間

5.11 ケーススタディ分析

5.11.1 電気バスへの投資評価

5.11.2 ノルウェーにおけるバッテリー式トラックの使用経験

5.11.3 バーモント州における公共部門の電気自動車フリート

5.12 投資と資金調達のシナリオ

図 49 投資と資金調達(2021~2024 年

表26 資金調達リスト(2021~2023年

5.13 特許分析

5.13.1 導入

図50 記録された特許の動向(2012~2023年

5.13.2 特許の法的地位(2012~2023年

図51 特許の法的地位(2012~2023年

5.13.3 上位特許出願者、2012~2023年

図52 上位特許出願者、2012-2023年

表27 電気商用車市場に関連する特許登録件数(2021~2023年

5.14 技術分析

5.14.1 将来の技術概要

図53 電気商用車市場:電気商用バスの将来技術概要

5.14.2 車外トップダウン式パンタグラフ充電システム

5.14.3 車載ボトムアップ式パンタグラフ充電システム

5.14.4 地上型静的/動的ワイヤレス充電システム

5.14.5 パッケージ型燃料電池システム・モジュール

図54 トヨタのパッケージ型燃料電池システム・モジュール

5.14.6 メタン燃料電池

5.14.7 スマート充電システム

図55 スマートEV充電システム

5.14.8 電気自動車におけるiot

5.14.9 固体電池

5.15 貿易分析

表28 HSコード8702に該当する製品の輸入データ(主要国別、2022年)(百万米ドル

表29 HSコード8702に該当する製品の輸出データ(主要国別、2022年)(百万米ドル

5.16 規制情勢

5.16.1 国別規制

5.16.1.1 オランダ

表 30 オランダ:電気自動車インセンティブ

表 31 オランダ:電気自動車充電ステーションのインセンティブ

5.16.1.2 ドイツ

表32 ドイツ:電気自動車優遇措置

表33 ドイツ:電気自動車充電ステーション優遇措置

5.16.1.3 フランス

表34 フランス:電気自動車優遇措置

表35 フランス:電気自動車充電ステーション優遇措置

5.16.1.4 イギリス

表 36 イギリス 電気自動車優遇措置

表 37 英国 電気自動車充電ステーション優遇措置

5.16.1.5 中国

表38 中国:電気自動車優遇措置

表39 中国:電気自動車充電ステーション優遇措置

5.16.1.6 米国

表40 米国 電気自動車優遇措置

表41 米国 電気自動車充電ステーション優遇措置

5.16.2 規制機関、政府機関、その他の団体

表42 アジア太平洋地域: 規制機関、政府機関、その他の団体

表43 北米:規制機関、政府機関、その他の団体

表44 ヨーロッパ: 規制機関、政府機関、その他の団体

表45 その他の地域: 規制機関、政府機関、その他の団体

5.17 主要な会議とイベント

表46 2024年の主要会議・イベント一覧

5.18 主要ステークホルダーと購買基準

5.18.1 購入プロセスにおける主要ステークホルダー

表47 電気商用車の購入プロセスにおける機関投資家の影響力

5.18.2 購入基準

図56 車種別の主な購買基準

5.19 顧客ビジネスに影響を与えるトレンド/混乱

図 57 電気商用車市場におけるプレーヤーの収益シフトと新たな収益ポケット

6 電動商用車市場、車両タイプ別(ページ番号 – 123)

6.1 はじめに

図58:電動商用車市場、車両タイプ別、2024年対2030年(百万米ドル)

表48 電気商用車市場:車両タイプ別、2019年〜2023年(台)

表49 電気商用車市場:車両タイプ別、2024年〜2030年(台)

表50 電気商用車市場:車両タイプ別、2019〜2023年(百万米ドル)

表51 電気商用車市場、車両タイプ別、2024〜2030年(百万米ドル)

6.1.1 運用データ

表52 電動商用車、車両タイプ別

6.2 ピックアップトラック

6.2.1 市場を牽引するOEM製品の増加

表53 ピックアップトラック:電動商用車市場、地域別、2019~2023年(台)

表54 ピックアップトラック:電動商用車市場:地域別、2024~2030年(台)

表55 ピックアップトラック:電動商用車市場:地域別、2019年〜2023年(百万米ドル)

表56 ピックアップトラック:電気商用車市場:地域別、2024年〜2030年(百万米ドル)

6.3 トラック

6.3.1 自動車OEMによる電気トラックの開発が市場を牽引

表 57 トラック:電気商用車市場(地域別)(単位:台) 2019-2023

表58 トラック:電動商用車市場:地域別、2024年〜2030年(台)

表59 トラック:電気商用車市場:地域別、2019年〜2023年(百万米ドル)

表60 トラック:電気商用車市場:地域別、2024年〜2030年(百万米ドル)

6.3.1.1 中型トラック

表61 中型トラック:電動商用車市場(地域別):2019-2023年(台

表62 中型トラック:電動商用車市場:地域別、2024年〜2030年(台)

表63 中型トラック:電動商用車市場:地域別、2019年〜2023年(百万米ドル)

表64 中型トラック:電気商用車市場:地域別、2024年〜2030年(百万米ドル)

6.3.1.2 大型トラック

表65 大型トラック:電動商用車市場:地域別、2019年〜2023年(台)

表66 大型トラック:電動商用車市場:地域別、2024年〜2030年(台)

表67 大型トラック:電動商用車市場:地域別、2019年〜2023年(百万米ドル)

表68 大型トラック:電気商用車市場:地域別、2024年〜2030年(百万米ドル)

6.4 バンズ

6.4.1 活況を呈する物流産業が市場を牽引

表69 バン:電気商用車市場(地域別):2019-2023年(台

表70 バン:電気商用車市場:地域別、2024年〜2030年(台)

表71 バン:電気商用車市場:地域別、2019年〜2023年(百万米ドル)

表72 バン:電気商用車市場:地域別、2024年〜2030年(百万米ドル)

6.4.1.1 ライトバン

表73 小型バン:電気商用車市場:地域別、2019年~2023年(台)

表74 ライトバン:電動商用車市場:地域別、2024年~2030年(台)

表75 ライトバン:電気商用車市場:地域別、2019年〜2023年(百万米ドル)

表76 ライトバン:電気商用車市場:地域別、2024年〜2030年(百万米ドル)

6.4.1.2 フルサイズバン

表77 フルサイズバン:電動商用車市場(地域別):2019-2023年(台

表78 フルサイズバン:電動商用車市場:地域別、2024年〜2030年(台)

表79 フルサイズバン:電動商用車市場:地域別、2019年〜2023年(百万米ドル)

表80 フルサイズバン:電気商用車市場:地域別、2024年〜2030年(百万米ドル)

6.5 バス&コーチ

6.5.1 排出ガスを出さない公共交通機関への需要の高まりが市場を牽引

表81 バス・コーチ:電気商用車市場(地域別):2019~2023年(台

表82 バス・バス:電気商用車市場:地域別、2024~2030年(台)

表83 バス・バス:電動商用車市場:地域別、2019年~2023年(百万米ドル)

表84 バス・バス:電気商用車市場:地域別、2024年~2030年(百万米ドル)

6.6 主要産業の洞察

7 電動商用車市場、推進機別(ページ番号 – 140)

7.1 導入

図59 電気商用車市場:推進機別、2024年対2030年(千台)

表85 電気商用車市場:推進機別、2019年〜2023年(台)

表86 電気商用車市場:推進力別、2024年〜2030年(台)

7.1.1 運用データ

表 87 電気商用車モデル(推進力タイプ別

7.2 BEVS

7.2.1 バッテリー技術の進歩が市場を牽引

表 88 BEVS:電気商用車市場、地域別、2019~2023 年(台)

表 89 BEVS:電気商用車市場:地域別 2024-2030 (台)

7.3 FCEVS

7.3.1 OEM による継続的な開発が市場を牽引

表 90 FCEVS:電動商用車市場(地域別)2019~2023 年(台

表 91:電気商用車市場:地域別 2024-2030 年(台)

7.4 主要産業の洞察

…

【本レポートのお問い合わせ先】

www.marketreport.jp/contact

レポートコード:AT 6196