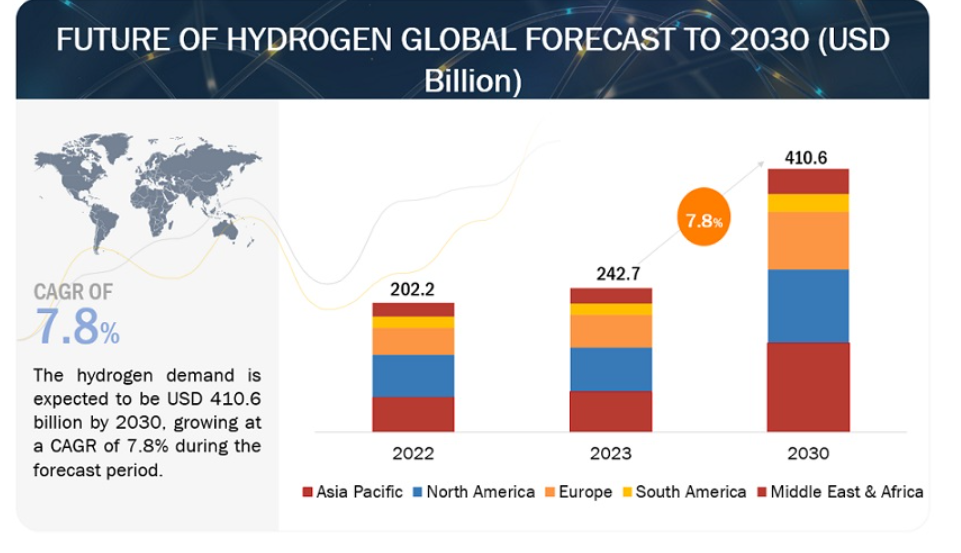

水素の将来に関する本調査では、様々な形態での水素の生成と貯蔵、上流における水素貯蔵タンクの需要に続き、中流における水素の変換、輸送、流通(タンク、船舶、海運、パイプライン)の需要を包括的に調査している。さらに、水素燃料電池自動車の需要を掘り下げ、航空宇宙および海洋用途を含む水素燃料モビリティの開発を評価し、相手先商標製品メーカー(OEM)が実施する主要な進歩を精査する。世界の水素生成需要は、2023年の1,588億米ドルから2028年には2,579億米ドルに成長し、CAGR 10.2%で成長すると予測される。水素燃料電池自動車の世界需要は、2022年の2万台から2035年には128万台へと、CAGR 37.6%で成長すると予測される。

より持続可能で再生可能なエネルギー・ミックスへの世界的なシフトが、上流、中流、下流の各セクターにおける水素需要を促進している。水素は、エネルギーキャリアおよび貯蔵ソリューションとして汎用性が高いことで知られ、風力や太陽光のような再生可能エネルギーをエネルギーシステムにシームレスに統合する上で極めて重要な役割を果たしている。ティッセンクルップ・ヌセラ、シーメンス・エナジー、ネルASA、ITMパワーPLCなどの大手OEMメーカーが、産業用水素製造のための大型電解槽の製造に積極的に取り組んでいる。水素の貯蔵と輸送方法にも焦点が当てられており、高圧タンクや塩の洞窟からパイプラインまで、さまざまな選択肢がある。Linde plc、Air Liquide、Praxairなどの著名なOEMは、様々な水素用途に対応する貯蔵タンクを製造するだけでなく、設置も行っている。

中流部門では、輸送、転換、流通にまたがるダイナミックなトレンドが水素の領域を再構築していた。水素を原料として合成燃料、化学品、付加価値製品を製造するPower-to-Xアプリケーションへの熱意が顕著に高まった。さらに、水素のシームレスかつ広範な流通を強化するため、水素パイプライン・インフラの拡充に向けた取り組みも進められている。

川下では、低排出ガス通勤の需要の高まりや、ゼロ・エミッション車に対する政府の補助金や減税措置、豊富な燃料の入手可能性、燃料補給の容易さ、環境悪化の抑制といった要因が、水素を燃料とする自動車に新たな機会をもたらすだろう。水素燃料自動車は、今後数年間、EVの代替となることが期待されている。大手 OEM は、すでに FCEV、H2-ICEV、FCHEV など、さまざまなカテゴリーで水素自動車の提供/開発を開始している。また、現代自動車、トヨタ自動車、リバーシンプルのようなOEMも、水素を燃料とする自動車に関する新しいビジネスモデルの開発を始めている。例えば、リバーシンプルは独自のペイ・パー・マイル・ビジネス・モデルを持っており、自動車はユーザーに販売されるのではなく、リースされる。同様に、トヨタ自動車は直接販売に加え、サブスクリプション・ベースのサービスや燃料カード・プランといった革新的なビジネスモデルを提供している。さらに、現代自動車も直販とフリートベースのビジネスモデルを展開している。こうした動きは、今後10年間、水素市場の需要を牽引すると予想される。

市場動向

推進要因 排出ガスの低減

水素および水素由来燃料は、重工業や長距離輸送など、直接電化が困難な産業における炭素排出を削減する上で重要な低排出オプションである。現在、これらの燃料が2021年の世界の最終エネルギー消費に占める割合は約1%に過ぎない。水素は特にクリーンな輸送用燃料であり、他の化石燃料に比べてCO2排出量が少ない。環境規制の強化やエンジンメーカーの仕様厳格化によって、水素の生産が増加している。例えば、インドは2020年までにバーラト・ステージVI規制を導入する予定であり、中国は2018年までにユーロV基準に相当する排出規制を導入する見込みである。アジア太平洋地域における自動車販売台数の10%増、高級車の開発、消費者の燃料消費パターンの増加により、よりクリーンな燃料に対する需要は今後大幅に増加すると予想される。

水素燃料の使用は、ディーゼルやガソリンを燃料とするICE車と比べ、排出ガスの大幅な削減につながる。燃料電池における水素の燃焼は主に水蒸気を生成し、二酸化炭素の排出を最小限に抑える。対照的に、従来のICE車は化石燃料の燃焼時に大量の二酸化炭素を排出する。さらに、水素の燃焼によって発生する一酸化炭素はごくわずかで、内燃機関によく見られる汚染物質であるNOXの排出もほとんどない。このようなクリーンな燃焼特性により、水素燃料は環境への影響を緩和し、気候変動への懸念に対処するための有望な代替燃料として位置づけられている。

制約:引火性が高い

水素貯蔵車にとって、衝突や事故の際の安全性は懸念事項のひとつである。米国エネルギー省によると、水素を安全に製造・貯蔵するためには、水素タンクの落下試験、タンクの漏れ試験、車庫の漏れシミュレーションなど、数多くの試験を実施する必要がある。

水素は非常に可燃性が高い。可燃性の範囲が広く、必要な着火エネルギーが低いため、従来の燃料に比べて着火しやすい。この可燃性の高さから、自動車における水素燃料システムの設計と取り扱いには、厳格な安全対策が必要となる。水素燃焼にまつわる安全性への懸念は、消費者の受容を妨げ、技術への信頼を損ないかねない。この可燃性という要因は、消費者の認識に影響を与えるだけでなく、規制当局の監視を強め、安全基準の厳格化を招く可能性もある。こうした課題に対処するため、業界各社は、先進安全技術への投資、消費者啓蒙キャンペーン、業界標準策定のための利害関係者との協力、自動車分野以外への水素応用の多様化を検討する必要がある。

機会: 環境悪化の低減

ドイツのH2Mobilityプログラムは、燃料補給ステーションを開発することで燃料電池車の導入を支援しており、水素貯蔵タンクの配備の機会を広げている。さらに、欧州のHyrogen for Innovative Vehicles(HyFIVE)プロジェクトは、水素燃料電池ネットワークの拡大を目指し、イタリア、英国、オーストリア、デンマークでステーションを開発している。さらに、ホンダ(日本)、トヨタ(日本)、日産(日本)といった大手自動車メーカーは、日本国内で100カ所の水素ハイウェイを開発するため、ガス会社と共同協定を結んでいる。インディアンオイル(インド)はインド最大の水素製造会社であり、強力な水素販売網の構築を目指している。同社は水素燃料電池車の実証プロジェクトに4,000万米ドルを投資している。

持続可能な輸送を追求する上で、水素燃料自動車は、開発中の環境悪化を緩和するという点で、電気自動車よりも説得力のある利点を持つ。バッテリーのリチウム採掘など資源集約的なプロセスに依存する電気自動車とは異なり、水素FCVは大型バッテリーを必要としないため、生産に伴う生態系への影響を大幅に削減できる。さらに、FCVはレアアースの必要性を回避するため、レアアースの採掘に伴う生息地の破壊を最小限に抑えることができる。市場が持続可能な輸送の進化を遂げる中で、水素燃料車の環境優位性は、電気自動車に代わる極めて重要な選択肢となるだろう。

課題 劣悪な水素インフラと水素バリューチェーン全体でのエネルギー損失

水素製造のバリューチェーン全体で、継続的なエネルギーロスが発生している。電気分解に必要なエネルギーの約30%が製造段階で失われ、さらに10~25%が他の形態に変換される際に失われる。自動車やエネルギー・パイプラインで使用するためにグリーン水素を供給するプロセスでは、さらなるエネルギー投入が要求される。燃料電池で水素を利用する際には、さらなるエネルギー損失が生じる。

水素燃料自動車の普及を阻む大きな障害は、水素ステーションが限られていることであり、これが市場の需要を妨げている。2022年現在、米国には水素ステーションが91カ所しかなく、そのほとんどがカリフォルニア州にある。同様に欧州では、ドイツとフランスだけが105ヵ所と44ヵ所の水素ステーションを有しており、その他の国々では20ヵ所以下である。アジア太平洋地域では、中国、日本、韓国が、OEMや政府の支援を受けて、138、165、149の水素ステーションを有していた。まばらな燃料補給インフラは、水素燃料補給の利便性とアクセシビリティを制限し、潜在的な購買意欲をそぎ、航続距離への不安や近くのステーションを見つけることの不便さへの懸念から、消費者の消極的な姿勢を助長している。これが、水素自動車が世界的に需要が限られている主な理由のひとつである。さらに、商業セクターでは、燃料補給の選択肢が少ないため、水素FCVのフリートへの統合が阻害され、よりクリーンな輸送ソリューションへの移行が妨げられている。これは、中国以外のほとんどの国で、水素を燃料とする商用車の存在感が低いことからもわかる。

予測期間中に最も成長するのは電解・物理的貯蔵部門

水素製造技術は、水蒸気メタン改質、部分酸化、石炭ガス化、電解に大別される。電気分解分野は、今後の水素研究においてより速い速度で成長すると予想される。継続的な研究開発の結果、水素製造システムは進歩し、より費用対効果が高く効率的なものとなっている。例えば電解の進歩は、グリーン水素の製造コストを下げ、電解技術のさらなる成長をもたらしている。2022年、世界のCO2排出量は50ギガトン以上と推定される。グリーン水素に移行することで、化学・工業市場内の既存のアプリケーションからの総排出量の2%(1ギガトン)を削減できる可能性がある。 水素貯蔵技術は、物理的貯蔵と材料ベースに区分される。予測期間中、物理的貯蔵分野はより速い成長率が見込まれている。物理的貯蔵システムは、主に圧縮ガス貯蔵と液化水素貯蔵の2種類に分けられる。圧縮水素貯蔵は、水素ガスを高圧に圧縮してから高強度複合材または金属容器に貯蔵する。圧縮水素貯蔵の用途は、特に水素燃料電池車や産業環境などの用途で増加しており、予測期間における物理的水素貯蔵の成長に寄与している。

“予測期間中、圧縮が水素変換に基づく最大セグメントとなる”

水素は通常、比較的低い圧力(20~30バール)で製造されるため、輸送前に圧縮する必要があります。現在、気体水素の圧縮に使用されているコンプレッサーの大半は、容積式コンプレッサーか遠心式コンプレッサーである。水素は、製造工場から最終消費者まで、パイプラインまたは圧縮ガスとしてトレーラーやコンテナで長距離輸送されることがよくあります。圧縮は、効率的で安全な輸送を保証するために、水素の輸送準備に不可欠なステップです。圧縮水素は高密度の貯蔵方法を提供するため、1つの容器により多くの水素を貯蔵することができます。これは、スペースに制約のある用途では特に重要である。

予測期間中、乗用車セグメントが最大セグメントとなる

乗用車セグメントは、水素燃料電池車の中で最大の市場シェアを占めている。市場で入手可能な乗用車 FCEV の主要モデルには、トヨタ未来、ホンダクラリティ、メルセデス・ベンツ GLC FCEV、日産 X-Trail FCEV、リバーシンプル RASA などがある。他のOEMメーカーも、大きな可能性に気づき、今後数年のうちに水素を燃料とする新モデルの発売を計画している。例えば、BMWはトヨタと共同開発した燃料電池技術を2025年までにBMW X5、X6、X7モデルに導入する計画を発表した。さらに、現代自動車も2024年に新世代のNEXO FCEVを発売する計画を発表した。同様に、ホンダも次期CR-V FCEVを2024年に発売する計画を発表した。起亜自動車も 2026 年にカーニバル FCEV を発売する予定である。

予測期間中、アジア太平洋地域が有力な水素市場となる。

アジア太平洋地域は、水素燃料車の需要拡大で市場をリードしている。中国、インド、韓国、日本、オーストラリアなどの国々が、この地域の水素需要をリードしている。中国は現在、世界の10都市でゼロ・エミッション車用の水素供給に注力している。しかし、いずれは国際的な水素取引に参加する可能性もある。中国は現在、水素トラック・バスの世界最大の市場であり、韓国と日本は乗用車 FCEV の最大市場の一つである。2022年には、韓国で1万台以上の燃料電池乗用車が販売され、韓国はFCEV販売最大国となっている。アジア太平洋地域の市場シェアの約 60%、世界市場シェアの 45%以上を占めている。 一方、中国の FCEV 販売台数は約 4,400 台であり、そのほとんどがトラックとバスであった。同様に、日本も 1,040 台の FCEV を販売したが、その大半は乗用車であった。アジア太平洋地域の各国における水素充填ステーションの規制は、同地域における水素燃料車の 需要を増加させると予想される。例えばインドは、2030 年までに年間 500 万トンのグリーン水素を生産する計画であり、水素は電気輸送の主要な代替燃料となる。同様に、中国は2025年までに5万台以上の水素燃料電池車を販売する計画を発表し、グリーン水素の生産量を数倍に増やす予定である。日本は、2025年までに320カ所のH2燃料補給ステーションを設置し、2030年までに80万台のFCEVを走らせる計画を発表した。同様に、韓国は 2040 年までに 620 万台の FCEV と 1200 箇所の H2 給油ステーションの計画を発表した。さらに、オーストラリアはすでにこの地域でトップのLNG輸出国であり、他のアジア諸国と商業関係を築いている。オーストラリアには豊富な石炭と再生可能資源があり、低炭素水素に転換することで日本と韓国の需要増に応えることができる。オーストラリアは現在、国家水素戦略を策定中で、近い将来には国内使用よりも輸出に重点を置く予定である。

主要企業

水素の上流・中流分野では、Linde plc(アイルランド)、Air products and Chemicals, Inc.(米国)、Air Liquide(フランス)、Chevron Corporation(米国)、Saudi Arabian Oil Co. 一方、水素燃料電池車分野では、トヨタ自動車(日本)、現代自動車(韓国)、本田技研工業(日本)、BMWグループ(ドイツ)、ステランティス(オランダ)などの既存プレーヤーが優位を占めている。これらの企業は、水素燃料自動車分野の新技術を開発している。これらの企業は、関連技術の研究開発に投資し、顧客にクラス最高の製品を提供している。

2023年6月、エア・リキードはトタルエナジーズと折半出資の合弁会社を設立し、欧州の主要高速道路沿いに大型車向けの水素ステーション網を構築する。

2023年4月、Linde plcはEvonikとグリーン水素供給に関する長期契約を締結。

2023 年 2 月、GM とホンダが次期モデルの FCEV パワートレインの共同開発を発表。

2022年9月、現代自動車とIVECOグループが新型FCEV「eDaily」を発表

2022年8月、トヨタとBMWグループがFCEV開発の提携を発表

2022年7月、トヨタがいすゞ自動車、日野自動車と共同開発したH2トラックを発表

2021年7月、ボルボとダイムラー・トラックが長距離大型トラック用H2燃料電池の開発計画を発表

【目次】

1 はじめに

1.1 調査の目的

1.2 市場の定義

1.2.1 包含と除外

1.3 市場範囲

1.3.1 調査対象年

1.4 通貨と価格

1.5 利害関係者

1.6 景気後退の影響

2 調査方法

2.1 調査データ

2.1.1 二次データ

2.1.1.1 主な二次情報源

2.1.1.2 二次資料からの主要データ

2.1.2 一次データ

2.1.2.1 一次調査参加者のリスト

2.2 市場規模の推定

2.2.1 ボトムアップアプローチ

2.2.2 トップダウンアプローチ

2.3 データトレーディング

2.4 要因分析

2.5 リサーチの前提

2.6 景気後退の影響

2.7 研究の限界

3 エグゼクティブ・サマリー

4 プレミアム・インサイト

5 市場概要

5.1 はじめに

5.2 市場ダイナミクス

5.2.1 推進要因

5.2.2 阻害要因

5.2.3 機会

5.2.4 課題

5.3 エコシステム分析

5.4 バリューチェーン分析

5.5 技術分析

5.6 技術ロードマップ

5.6.1 電解槽の技術経済ロードマップ

5.7 有望なビジネスモデル

5.8 TCO分析

5.8.1 2025年と2035年の水素輸送コストの比較に関するMMの洞察

5.9 H2製造技術の比較に関するMMの洞察

5.10 中国と世界の競争環境

5.11 MNM インサイト:エンド・ツー・エンド・カバレッジとバリュー・チェーンにおける特定機会

5.12 自動車用H2と他の燃料タイプとの比較に関するMMの洞察

5.13 自動車における水素の使用事例に関する考察

5.14 MNM、FCEVの今後の発売計画に関する考察

6 水素エコシステムに関するMNMの考察

6.1 はじめに

6.2 アジア太平洋地域

6.3 ヨーロッパ

6.4 北米

6.5 中東・アフリカ

6.6 南米

7 水素の将来、上流の展望

7.1 導入

7.2 生成

7.2.1 水蒸気メタン改質

7.2.2 部分酸化

7.2.3 石炭ガス化

7.2.4 電気分解

7.3 ソース

7.3.1 灰色水素

7.3.2 青色水素

7.3.3 グリーン水素

7.4 貯蔵

7.4.1 物理的貯蔵

7.4.1.1 圧力タンクでの気体水素貯蔵

7.4.1.2 液体水素の貯蔵

7.4.2 材料ベース

7.4.2.1 金属水素化物

7.4.2.2 化学水素化物

…

【本レポートのお問い合わせ先】

www.marketreport.jp/contact

レポートコード: