| 世界のバッテリー市場は、2024年に1,600万台から2035年には6,200万台に成長する見込みで、年平均成長率は12.7%と予測されています。この成長の背景には、環境問題への関心の高まりや、電気自動車(EV)への需要増加があります。特に、走行距離の延長、充電時間の短縮、バッテリー寿命の向上が消費者の選択に影響を与えています。リチウムイオンやソリッドステートなどのバッテリー技術の進歩が、EVの効率や価格を改善し、有名自動車メーカーはEVへのシフトを約束し、多額の投資を行っています。 バッテリー技術の進展は、EVが従来の自動車にとって競争力のある選択肢となる要因です。主要なEVバッテリーメーカーは、航続距離の延長と頻繁な充電の必要性の低減を目指して、電池の化学的性質や設計を革新しています。現在主に使用されている正極化学は、リチウムニッケルマンガンコバルト酸化物(NMC)、リチウムニッケルコバルトアルミニウム酸化物(NCA)、リン酸鉄リチウム(LFP)です。特にLFPは、ニッケルとコバルトを含まないため、コスト面での利点があり、人気を集めています。 また、ソリッドステートバッテリーの開発が進められており、これは従来の液体やゲルベースの電解質の代わりに固体電解質を使用するため、安全性や効率が向上します。トヨタやBMWがこの技術に投資しており、QuantumScapeやSolid Powerといった企業も進展を見せています。 一方で、EV用バッテリーの原材料調達には課題があり、コバルトのように環境や倫理上の懸念がある原材料の調達が難しいこともあります。原材料の価格変動や需給バランスの影響を受けるため、調達計画に影響を与える可能性があります。 環境に優しい自動車市場が拡大する中、多くのメーカーがハイブリッド車やプラグインハイブリッドEV用の電池開発に注力し、研究開発投資が増加しています。リチウムの需給バランスは悪化しており、2025年にはリチウム不足が予想されます。これにより、EVのコストが高騰する可能性があるため、代替品の探索や固体電池技術の開発が進められています。 リチウムイオン電池は予測期間中に最大の市場シェアを占め続けるとされ、エネルギー密度や寿命の向上、安全性の強化が進められています。EVの需要の高まりとともに、乗用車セグメントが電池市場を牽引すると考えられています。欧州は、CO2排出量削減の目標を掲げ、充電インフラの整備とともに市場の成長機会を提供しています。 主要企業としては、CATL、LGエナジーソリューション、BYD、パナソニック、SKイノベーションなどがあり、これら企業は電池の製造や新技術の開発に注力しています。バッテリー市場は、電池のタイプや形状、車両の種類、地域によって分類され、各企業の戦略が競争環境に影響を与えています。 |

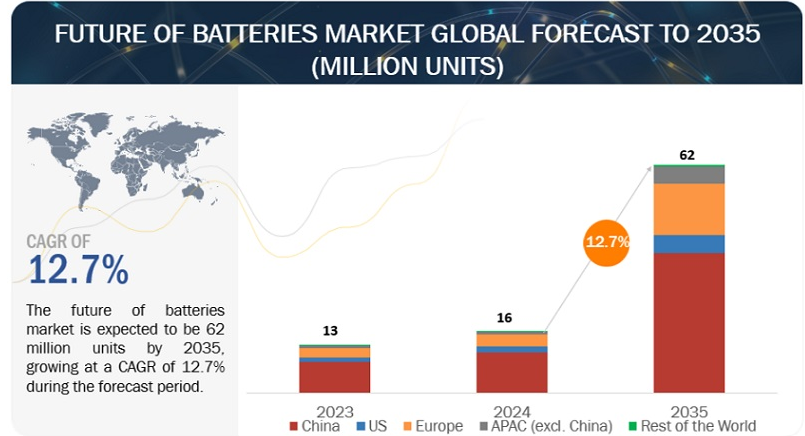

世界の未来バッテリー市場は、2024年の1,600万台から2035年には6,200万台へと、年平均成長率12.7%で拡大すると予測されている。環境問題に対する消費者の意識の高まりと、環境に優しい交通手段への嗜好が、電気自動車の需要を後押ししている。走行距離の増加、充電時間の短縮、バッテリー寿命の延長は、消費者の選択に影響を与えている。さらに、リチウムイオン、ソリッドステート、その他の発展途上のバッテリー技術の改善により、EVの効率、航続距離、価格が向上している。有名自動車メーカーは、保有車両の電気自動車への転換を約束し、電気自動車技術に多額の投資を行っている。このようなEVへの熱心な取り組みが、市場の拡大とバッテリー開発の原動力となっている。

市場概要

推進要因:バッテリー技術の進歩

多くの企業がEV用バッテリー技術の大幅な進歩を達成し、EVが従来の自動車に代わる競争力のある選択肢となることを可能にしている。電気自動車(EV)用電池技術の絶え間ない進歩は、EVの航続距離を伸ばすことを目的としている。ほとんどの大手EV用電池メーカーは、EVの航続距離を伸ばし、頻繁な充電の必要性を減らすために、電池の化学的性質と設計を革新している。電池の正極化学は、その性能を左右する大きな要因である。現在、自動車業界で広く使用されている正極化学は、リチウムニッケルマンガンコバルト酸化物(NMC)、リチウムニッケルコバルトアルミニウム酸化物(NCA)、リン酸鉄リチウム(LFP)の3種類である。ニッケル含有量が高いため、NMCとNCA正極はこれらの中で最も需要がある。これらは高いエネルギー密度を提供する。さらに2020年以降、LFPはニッケルとコバルトを含まない組成であることと、電池金属のコストが高いことから人気を集めている。ニッケルが豊富な化学物質に使用される水酸化物とは異なり、LFPは炭酸リチウムを使用する。

LFPの復活は、コモディティ価格が上昇する市場におけるLFPのコストメリットに起因している。複数のEVモデルで、セル・ツー・パック(CTP)技術がより頻繁に使用されている。CTPは、バッテリーパックにセルを収納するためのモジュールの必要性をなくすものである。さらに、CTPはパック内の自重を減らし、LFP電池のエネルギー密度を高める。EV用バッテリー技術で最もエキサイティングな開発のひとつは、ソリッド・ステート・バッテリーの開発である。この電池は、液体またはゲルベースの電解質の代わりに固体電解質を使用するため、より長持ちし、より安全で、より効率的です。さらに、固体電池はエネルギー密度が高いため、従来の電池と同じ面積でより多くのエネルギーを蓄えることができる。トヨタとBMWは固体電池技術に大規模な投資を行っており、QuantumScapeやSolid Powerなど、すでにこの分野で進歩を遂げている企業もある。

制約: 原材料調達に関する懸念

EV用電池は多くの部品・原材料で構成されており、その調達が抑制要因となる可能性がある。コバルトはEV電池の製造に欠かせない原材料のひとつで、リチウム、ニッケルがこれに続く。これらの材料の調達は、それらを抽出する人々の安全性に制約をもたらす可能性がある。EVバッテリーに使用される原材料の中には、コバルトのように、その採掘に関して環境や倫理上の懸念があるものもある。責任ある調達慣行を確保することは困難であり、調達オプションが制限される可能性がある。さらに、EVバッテリーの原材料価格は、需給関係、地政学的緊張、市場の思惑などの要因により変動する可能性がある。変動するコストは、調達予算や長期計画に影響を与える可能性がある。

機会: より先進的な電池化学の創出に向けた研究開発努力の増加

世界がクリーンエネルギーの採用に向けて動き出す中、電池メーカーはさまざまな電池化学物質を開発するための研究開発努力を強めている。例えば、Amprius Inc.(米国)やNexeon Corporation(英国)などの大手企業は、機能を強化したシリコン負極電池を開発している。これらの先進的なシリコン負極電池は、今後数年で広く採用されることが予想される。Tesla, Inc.(米国)とパナソニックホールディングス株式会社(日本)も、EVに電力を供給するためのシリコン負極電池とリチウム空気電池を研究開発している。2023年6月、LGエナジー・ソリューション(韓国)とNOVONIX(オーストラリア)は、リチウムイオン電池用の人造黒鉛負極材料の開発で協力する共同研究開発契約(JDA)を締結した。VARTA AG(ドイツ)も国際的な研究プロジェクトに参加している。同社の研究開発プロジェクトであるSintBatは、シリコン系材料と新しい加工技術を用いて、エネルギー効率が高く、安価でメンテナンスフリーのリチウムイオン蓄電システムの開発を目指している。

環境に優しい自動車の市場が拡大するにつれて、多くのメーカーがハイブリッド車やプラグインハイブリッドEV用の信頼性の高い電池の開発に注力し、その結果、研究開発に多額の投資を行っている。研究開発イニシアチブの増加は、予測期間中、EV用電池メーカーに成長機会を提供すると予想される。

課題 EV用電池に使用されるリチウムの入手性の低さ

EV需要の増加に伴い、リチウムとリチウムイオン電池は大きな不足に見舞われている。世界のリチウム生産量は約8万トンに過ぎない。EVのトップメーカーは他の代替品を見つけ、リチウムの使用を減らすことを計画しているが、実行可能な同コストの選択肢はまだ見つかっていない。このため、数年後にはリチウム価格が高騰するだろう。OEMはまた、リチウムの使用量を減らし、EVの充電1回あたりの航続距離を長くする固体電池技術の開発も進めている。これは、特にリチウム鉱床を持たないデンマーク、シンガポール、オランダのような国々では、EV市場の成長にとって大きな課題となっている。

リチウムの需要はEVの需要とともに増加し続けるが、2025年にはリチウム不足が予想される。2026年には需要が供給を上回り、供給不足によるリチウムコストの上昇が予想されるため、2026年以降のEVのコストが上昇する。これは、多くの国が自動車の排出ガスによる環境への影響を減らすために、EV以外の代替ソースを探している理由の一つである。2023年2月、インド地質調査所(GSI)は、ジャンムー・カシミール州リーシー地区で590万トンのリチウム鉱床を発見した。2023年5月、国土地理院はインドのラジャスタン州ナガウル県デガナで別のリチウム埋蔵量を発見した。このような開発は、課題を軽減するのに役立つ。

予測期間中、リチウムイオン電池が最大の市場を占める。

今後の電池市場では、リチウムイオン電池が最も大きなシェアを占める。リチウムイオン電池技術の誕生と改良は数十年前に行われた。EVメーカーがこの確立された技術を使用しているのは、大規模な研究が行われ、非常に高いレベルの安全性と信頼性が得られているからである。現在進行中の研究開発の目標は、リチウムイオン電池の技術を進歩させることである。エネルギー密度、寿命、充電速度、安全性などの改良により、EV用バッテリーは市場でのリーダーシップを確固たるものにしている。さらに、その需要に影響を与える主な要因のひとつは、コストの低下である。2023年6月、トヨタは2026年に次世代リチウムイオン電池の発売を目指し、より長い航続距離と急速充電を提供すると発表した。Hyundai IONIQ 6、Nissan Ariva、Genesis GV60、Cadlillac Lyriq Toyota Bz4x、Chevrolet Silverado EVは、2023年に発売されたリチウムイオン電池搭載の人気EVである。

予測期間中、乗用車セグメントが電池市場の将来を支配する。

世界各国の政府が排出ガス規制を強化し、消費者がより持続可能な交通手段を求めるようになったため、乗用車分野は電気自動車(EV)に大きくシフトしている。EVは電力をすべてバッテリーに依存しているため、バッテリーの需要は急増すると予想される。さらに、エネルギー密度の向上、高速充電機能、長寿命化といったバッテリー技術の進歩により、EVは消費者にとってより魅力的なものとなっている。これらの進歩は、乗用車セグメントにおけるEVの普及を促進し、電池需要をさらに押し上げている。

さらに、成長するEVセグメントで市場シェアを獲得しようとする自動車メーカー間の激しい競争が、技術革新を促進し、コストを引き下げている。自動車メーカーは、電池技術の向上と新しいEVモデルの開発のために研究開発に多額の投資を行っており、乗用車セグメントにおける電池需要をさらに刺激している。

予測期間中、EV用電池の市場シェアは欧州が突出している。

欧州にはルノー、アウディ、BMW、メルセデスのメーカーがある。同地域は、2030~2035年までにCO2排出量を80%削減するという非常に野心的な目標を設定し、そのためのロードマップを作成している。欧州各国政府はEVインフラに補助金を出している。VDL Grop(オランダ)やAB Volvo(スウェーデン)といったOEM企業の存在は、同地域の将来的な電池市場成長の機会を提供している。環境問題に関連する規制がますます厳しくなっているため、市場関係者は先進的な自動車の試験・開発を進めており、これが先進的な電池技術の市場をさらに押し上げることになる。

さらに、欧州諸国は充電インフラに多額の投資を行っており、航続距離への不安を和らげ、消費者に電気自動車の導入を促している。こうしたインフラ整備は、将来の電池市場の成長を補完するものである。欧州はまた、特に先端材料とエネルギー貯蔵技術において、研究と技術革新の強い伝統を持っている。こうした専門知識は高性能の電気自動車用電池の開発に貢献し、同市場における欧州の地位をさらに強固なものにしている。

さらに、欧州には定評のある自動車産業があり、フォルクスワーゲン、BMW、ルノーなどの企業が電気自動車技術に多額の投資を行っている。この投資はバッテリーの研究、開発、製造にまで及んでいる。

主要企業

今後の電池市場は、CATL(中国)、LG Energy Solution Ltd.(韓国)、BYD Company. (韓国)、BYD Company Ltd. (中国)、Panasonic Holdings Corporation. (Ltd.(中国)、Panasonic Holdings Corporation(日本)、SK Innovation Co. (Ltd.(韓国)である。これらの企業は電池を製造し、新技術を開発している。これらの企業は研究開発施設を設置し、顧客にクラス最高の製品を提供している。

この調査レポートは、電池タイプ、電池形態、車両タイプ、電池包装形態、地域に基づいて電池市場の将来を分類しています。

電池タイプ別

リチウムイオン

ナトリウムイオン

固体

リチウム空気

電池の形状

角型

袋

円筒形

車種別

乗用車

商用車

オフロード車

包装形態に基づく

セルからモジュールへ

セルからパックへ

セルからシャーシ/車両

モジュールからシャーシへ

地域に基づく

中国

米国

欧州

フランス

ドイツ

スペイン

イタリア

英国

スウェーデン

ノルウェー

デンマーク

アジア太平洋(中国を除く)

インド

日本

タイ

韓国

その他の地域

UAE

エジプト

南アフリカ

2024年3月、株式会社SUBARUとパナソニックホールディング株式会社の子会社であるパナソニックエナジー株式会社は、SUBARUのBEVに円筒形リチウムイオン電池を供給する提携を発表した。この提携により、両社は自動車産業と電池産業の発展に貢献するとともに、雇用の維持や人材育成などの社会的課題の解決にも寄与する。

2024年3月、EV用超急速充電(XFC)バッテリー技術を開発するStoreDot社は、EVE Energy社との協業パートナーシップを発表した。この提携により、ストアドットはEVEエナジーの広範な製造拠点を利用できるようになり、5分の100の極端急速充電バッテリーセルを大量生産できるようになる。

2024年2月、LGエナジー・ソリューションはWesfarmers Chemicals, Energy, and Fertilisersとリチウム精鉱の引取契約を締結し、北米市場に効率的で持続可能な電力ソリューションを提供するための両社の既存のパートナーシップを前進させた。

2024年1月、江淮汽車集団とCATLは福建省寧徳で戦略的協力協定に調印した。同協定によると、両社はEV用バッテリーの供給、バッテリースワップ技術の導入、新技術・新製品の共同開発・応用、国内外の市場拡大、産業チェーン全体での二酸化炭素排出削減などで積極的に協力するとともに、行動計画の策定や戦略的提携の構築に向けて協力する。

2024年1月、SKイノベーションの子会社であるSKオンは、全固体電池(ASSB)の開発を加速させるため、固体電池技術の大手開発企業である米国のソリッドパワーと提携した。

【目次】

1 はじめに

1.1 調査の目的

1.2 市場の定義

1.2.1 包含と除外

1.3 市場範囲

1.3.1 調査対象年

1.4 通貨と価格

1.5 利害関係者

1.6 調査の前提

1.7 調査の限界

2 電動化自動車市場

2.1 はじめに

2.2 自動車電動化の主要市場

2.2.1 乗用車

2.2.2 商用車

2.2.3 オフロード車

2.3 自動車用途の電池需要

2.4 電池生産能力-現在と将来

2.5 電池エコシステム

2.5.1 電池エコシステムの分析

2.5.2 電池メーカーの前方統合と後方統合

3 電池技術の現状と将来

3.1 はじめに

3.2 EV用電池の比較:既存の電池技術/タイプ

3.2.1 リチウムイオン

3.2.1.1 リン酸鉄リチウム(LFP)

3.2.1.2 ニッケルマンガン・コバルト酸リチウム(NMC)

3.2.1.3 マンガン鉄リン酸リチウム(LFMP)

3.2.1.4 その他

3.2.1.4.1 コバルト酸リチウム(LCO)

3.2.1.4.2 酸化ニッケルリチウム(LNO)

3.2.1.4.3 マンガン酸リチウム(LMO)

3.2.1.4.4 チタン酸リチウム酸化物(LTO)

3.2.2 ナトリウムイオン

3.3 EV電池技術/タイプの将来展望

3.3.1 固体電池

3.3.2 リチウム空気

3.4 各種電池の比較

3.5 EV用電池のユースケースに関するMNMの見解

3.5.1 乗用車

3.5.2 商用車

3.5.3 オフロード車

3.6 OEMのマッピングとEV電池タイプの採用に関するMNMの洞察

3.6.1 乗用車

3.6.2 商用車

3.6.3 オフロード車

4 技術別バッテリー価格

4.1 はじめに

4.2 EV用電池に使用される主な電池材料

4.3 電池価格分析(OEM別

4.4 リチウムイオン電池パックとセルの価格分析

4.5 リチウムイオン電池の価格分析(タイプ別

4.6 EV電池の平均販売価格(地域別

5 電池の包装形態

5.1 はじめに

5.2 EV用電池の包装比較:既存の電池包装形態

5.2.1 セルからモジュールへ

5.2.2 セルからパックへ

5.3 EV用電池の包装形態における今後の展望

5.3.1 セルからシャーシ/車両

5.3.2 モジュールからシャーシへ

5.4 電池パッケージング形式の長所と短所

5.5 OEMのマッピングとEV用電池パッケージング形式の採用に関するMNMの洞察

5.5.1 乗用車

5.5.2 商用車

5.5.3 オフロード車

6 EV電池の形態に関する洞察

6.1 はじめに

6.2 EV用電池形態の比較:既存の電池形態

6.2.1 プリズム型

6.2.2 ポーチ型

6.2.3 円筒形

6.3 EV電池形態の長所と短所

6.4 EV電池形態の将来展望

6.5 EV電池形態のOEMマッピングと採用に関するMNMの洞察

6.5.1 乗用車

6.5.2 商用車

7 競争環境

7.1 概要

7.2 主要プレーヤーの戦略/勝利への権利

7.3 EV電池メーカーの市場シェア/ランキング分析(2023年

7.4 企業の評価と財務指標

7.5 2023年における上場/上場企業の売上高分析

7.6 競争シナリオ

7.6.1 取引

7.6.2 新製品発売

7.6.3 その他

7.7 ブランド/製品比較

7.8 EV電池市場における企業評価マトリックス

7.8.1 スター企業

7.8.2 新興リーダー

7.8.3 浸透しているプレーヤー

7.8.4 参入企業

7.8.5 各社の製品フットプリント

7.9 2023年新興企業/ME評価マトリクス

7.9.1 進歩的企業

7.9.2 対応力のある企業

7.9.3 ダイナミック企業

7.9.4 スタートアップ・ブロック

7.9.5 競争ベンチマーク

7.9.5.1 主要新興企業の詳細リスト

7.9.5.2 主要新興企業の競合ベンチマーキング

…

【本レポートのお問い合わせ先】

www.marketreport.jp/contact

レポートコード:AT 9000

- 世界のピリドキサール-5-リン酸市場

- 歯科用麻酔の世界市場

- 仮想待合室ソフトウェア市場2025年(世界主要地域と日本市場規模を掲載):オンライン小売、チケット販売、教育、公共部門、その他

- 世界の航空機垂直尾翼市場・予測 2025-2034

- 世界のカコジル酸ナトリウム市場

- 車輪式&履帯式装甲車両市場2025年(世界主要地域と日本市場規模を掲載):装甲車、装軌式装甲車両

- ペイントスクレーパー市場:グローバル予測2025年-2031年

- 脳卒中治療薬の世界市場規模は2034年までにCAGR 8.2%で拡大する見通し

- リチウム電池ロッパー市場2025年(世界主要地域と日本市場規模を掲載):18V、20V、その他

- 外科用縫合糸の世界市場(2025-2035):吸収性縫合糸と非吸収性縫合糸、シェア、成長、動向、予測

- GMP細胞バンク市場2025年(世界主要地域と日本市場規模を掲載):哺乳類細胞、微生物細胞、昆虫細胞、その他

- パノラマカメラアプリ市場2025年(世界主要地域と日本市場規模を掲載):IOSシステム、Androidシステム