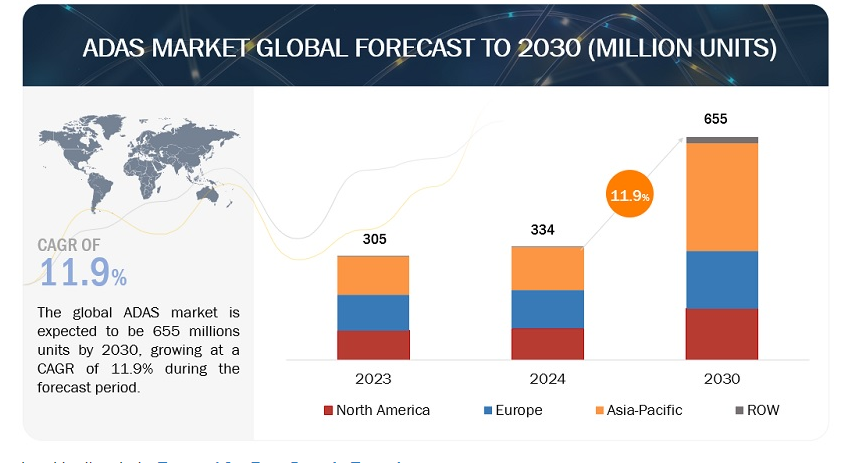

| 先進運転支援システム(ADAS)の市場は、2024年には3億3,400万台から2030年には6億5,500万台に成長すると予測され、年平均成長率は11.9%となっています。この成長は、特に電気自動車(EV)や自律走行車の需要増加によっていると考えられます。自動車の安全性への関心が高まる中、政府や消費者は事故リスクの軽減を求め、安全機能の実装が重視されています。このため、各国政府はADAS技術の導入を義務付ける規制を強化しており、これが市場の成長を促進しています。 一方で、適切なインフラの欠如がADASの普及を妨げる要因となっています。ADASは通信ネットワークや道路インフラに依存しており、発展途上国ではこれらのインフラが未整備であるため、ADAS機能の効果が制限されています。インフラ整備には政府と業界の協力が必要であり、適切なインフラが整うことでADAS技術の展開が加速することが期待されます。 また、自律走行車技術の進歩も市場に大きな影響を与えています。LiDARやレーダー、高解像度カメラなどの先進技術が安全なナビゲーションを実現し、車両間通信の進化も支援しています。企業による自動運転技術の開発が進んでおり、特にテスラやグーグルのWaymoが注目されています。 しかし、ADASの導入コストの上昇が課題として挙げられます。ADASは多様なセンサーやコンポーネントを必要とし、それに伴うコストがプレミアム車両にとっては問題ではないものの、一般的な自動車セグメントにとっては大きな障害となる可能性があります。自動車メーカーはコスト効率の良い運転支援機能を提供する必要があります。 市場のエコシステムは、ADAS関連のコンポーネントプロバイダーやソフトウェア企業、サービスプロバイダーが組み合わさって形成されており、特にバッテリー電気自動車(BEV)が急成長すると見込まれています。充電インフラの整備やEVバッテリーのコスト低下も、BEVの需要を後押ししています。 地域別では、特に欧州市場が2030年までに最も急成長すると予測されており、厳しい排ガス規制や自動車安全基準の強化が影響しています。欧州の自動車メーカーは、高性能エンジンと先進安全機能を兼ね備えた車両を提供することで、ADA対応車の需要を高めています。 主要企業としては、ボッシュ、ZFフリードリヒスハーフェン、コンチネンタル、デンソー、マグナ・インターナショナルなどが挙げられ、ADAS市場は多様なシステムタイプ、EVタイプ、車両クラス、および自律性レベルに基づいて分類されています。これらの企業は、ADAS技術の開発と統合において重要な役割を果たしています。 このレポートは、先進運転支援システム市場の推進要因、制約、機会、課題を詳細に分析し、今後の展望を示しています。市場の成長に向けては、技術革新や規制の強化、インフラ整備が不可欠であるとされています。 |

市場概要

先進運転支援システムの世界市場規模は、2024年の3億3,400万台から2030年には6億5,500万台へと、年平均成長率11.9%で拡大すると予測される。先進運転支援システム市場は、電気自動車と自律走行車に対する需要の増加によって力強い成長が見られ、ADASシステム市場を牽引する可能性がある。

推進要因:自動車の安全性への関心の高まり

交通安全が世界的な関心事となる中、政府、規制機関、消費者は、事故のリスクを軽減し、全体的な安全基準を高めるために、自動車に高度な安全機能を実装することを重視している。このような注目の高まりは、交通事故による死傷者数の統計が憂慮すべきものであることから、自動車メーカーや規制機関はこの差し迫った問題に対処するための積極的な対策を講じる必要に迫られている。各国政府は、安全成果を向上させ事故の可能性を減らすために、先進運転支援システム技術を自動車に組み込むことを義務付ける厳しい規制と安全基準を制定している。これらの規制は、アンチロック・ブレーキ・システム(ABS)やエレクトロニック・スタビリティ・コントロール(ESC)のような基本的な安全機能に対する要件から、衝突回避システム、車線逸脱警報システム、アダプティブ・クルーズ・コントロールのようなより高度なADAS機能に対する要件まで多岐にわたる。さらに、規制機関は、自動車メーカーが車両設計と製造プロセスにおいて安全性を優先するよう促す衝突試験格付けと安全性評価プログラムを実施している。その結果、自動車メーカーは、規制要件を遵守し、より安全な自動車を求める消費者の需要に応えるために、ADAS技術を革新し、車種に統合するための研究開発への投資を増やしている。

制約: 適切なインフラの欠如

適切なインフラの欠如は、先進運転支援システム(ADAS)の普及にとって大きな市場阻害要因となっている。ADAS技術は自動車の安全性と効率性において有望な進歩をもたらすが、その有効性はサポートするインフラ、特に通信ネットワークと道路インフラに大きく依存している。ADASが効果的に機能するためには、整備された道路、車線標示、GPS接続などの基本的なインフラが必要である。V2VおよびV2X通信がうまく機能するためには、良好な接続インフラが必要です。高速道路では、車線変更、物体の検出、車間距離、交通情報、ナビゲーションやコネクティビティのようなサービスが、特に半自動運転トラックや自律走行トラックにとって極めて重要です。しかし、高速道路はネットワーク接続が限られていることが多いため、車両は常にクラウドデータに接続できるわけではない。メキシコ、ブラジル、インドなどの発展途上国では、高速道路のITインフラは先進国に比べてまだ成長が遅れている。十分なインフラがなければ、車両間(V2I)通信やリアルタイムの交通データ統合など、特定のADAS機能は機能が制限されたり、効果がなくなったりする可能性がある。

さらに、地域間で標準化されたインフラがないため、自動車メーカーにとって統合の課題が生じ、先進運転支援システムのシームレスな導入が妨げられる可能性がある。インフラ投資が不足している可能性のある地方や低開発地域では、ADAS技術の実用性と信頼性が損なわれ、消費者へのアピールに影響を与え、市場浸透が遅れる可能性がある。この制約に対処するには、政府、インフラ・プロバイダー、自動車業界の利害関係者が協力し、ADAS技術の展開と拡張性をサポートするインフラ整備を優先させ、それによって交通安全と運転体験を向上させるというADAS技術の潜在能力を最大限に引き出す努力が必要である。

機会 自律走行車技術の進歩

先進運転支援システム(ADAS)技術は、車線監視や緊急ブレーキなどの機能を通じて運転タスクを簡素化する。自律走行車は、LiDAR、レーダー、高解像度カメラなどの先進技術を活用してデータを収集し、それを車載の自律走行システムが分析して安全なナビゲーションを行う。自律走行車のアルゴリズムは、継続的な学習と車両間のデータ共有によって精度を向上させる。車両アドホック・ネットワーク(VANET)は、事故通知や交通警報などのアプリケーションのための車両間通信を可能にする最近の進歩である。グーグル、テスラ、アウディといった企業が自動運転車技術開発の最前線にいる。例えばWaymoは、中長距離LiDARと高解像度カメラを統合して総合的な視界を確保し、レーダーシステムは雪や雨などの気象条件下でも対象物を効果的に追跡する。さらに、新しい車両ネットワーク技術である車載イーサネットは、ADASの機能性を大幅に向上させ、自律走行車の開発に拍車をかけると期待されている。車載イーサネットは、AEB、LDW、ACCなどの機能に必要なリアルタイムの意思決定に必要な高帯域幅と低遅延をADASに提供する。802.3cz(マルチギガビット・グラス光ファイバー車載イーサネット)や802.3ch(2.5/5/10Gbps)といった最近のIEEE標準は、車載イーサネットをさらに強化し、リアルタイムADASに不可欠な信頼性の高いデータ配信を保証する。ゼネラル・モーターズ(米国)、フォード(米国)、ウーバー(米国)、リフト(米国)、ウェイモ(米国)などの大手OEMやe-hailingサービス・プロバイダーは、米国でロボットタクシーの試験走行を開始している。DeepRoute.ai(中国)は2023年にDriver 3.0 HD Mapフリーの革新的なドライビング・ソリューションを発表し、中国初の高精細地図に依存しないナビゲーション・システムとなり、すべての地域でポイント・ツー・ポイントのナビゲーションが可能になった。

課題:ADAS統合のコスト上昇

先進運転支援システムは、採用する機能や技術によって構成が異なるさまざまなコンポーネントで構成される。これらのシステムには通常、マイクロコントローラー・ユニット、電子制御ユニット、レーダー、LIDAR、超音波、画像、無線、レーザー、赤外線センサーなどの各種センサーが含まれる。これらのコンポーネントのセットアップとコストは、自動車セグメントと搭載されるADASのタイプによって異なる。さらに、ドライバーを支援または警告するためのヒューマン・マシン・インターフェースも組み込まれている。現在の運転支援機能は、ドライバーへの注意喚起、車速の調整、車外または車内の状況に基づくエンジン燃料供給の管理などを目的としている。これらの機能は高度な技術を必要とするため、ADASシステムの複雑さとコストが増し、プレミアム車への搭載が制限されている。自律走行車に対する需要の高まりと消費者の期待は、OEM間の競争を激化させ、自動車業界の技術革新を促進している。また、規制遵守も技術革新を促進し、自動車におけるソフトウェア駆動型電子部品の使用を増加させている。しかし、消費者の需要や規制によって新たなADAS機能を搭載すると、車両全体のコストが上昇する。これはプレミアムカーにとっては懸念事項ではないが、より小さなセグメントにとっては重要な要因である。車両コストの上昇はADAS市場の成長を妨げる可能性があり、自動車メーカーは効率的な運転支援機能を競争力のある価格で提供するよう促している。

先進運転支援システム市場: エコシステム

エコシステムマッピングは、様々な先進運転支援システム市場にスポットを当て、様々なADASシステムとサブシステムの設計、開発、検証、プロトタイピング、製造サポートを含む。ADAS市場のエコシステムでは、コンポーネント・プロバイダが、ADAS、自動運転、安全システムのための車両レーダーとセンシング・システム、制御モジュール、パワー・エレクトロニクスで使用される半導体、センサー、コントローラーのような重要な要素を供給する。ロバート・ボッシュ、デンソー、コンチネンタルAG、ZF、モービルアイ、ヴァレオなどの大手ティア1プロバイダーは、部品メーカーや技術プロバイダーとの提携や契約を通じて、先進運転支援システムを車両モデルに統合する上で極めて重要な役割を果たしている。エコシステム内のソフトウェア企業は、これらのプロバイダーと協力したり、ADASの機能性を高めるために彼らのシステムを開発したりしている。さらに、ライドシェア事業者のようなサービス・プロバイダーは、ADAS対応サービスをエンドユーザーに直接提供する。

先進運転支援システムの世界市場では、バッテリー電気自動車分野が最も速い成長を示すと推定される。

BEVは、世界的な排出削減への懸念から需要が高まっている。充電ステーションの利用可能性が低く、EVバッテリーのコストが高いため、BEVの需要は低かった。しかし、急速かつ安定的にEVバッテリーのコストが低下していること、EVの航続距離が伸びていること、世界中でEV充電ネットワークが拡大していることから、BEVの需要が大幅に増加しています。バッテリー電気自動車(BEV)に対する世界的な需要の高まりは、世界規模での排出削減努力に対する懸念の高まりから生じている。以前は、充電インフラがまばらであることや、EVバッテリーが高価であることなどから、BEVの需要は限られていた。しかし、状況は著しく変化し、BEVの需要が顕著に急増している。この復活は、EVの航続距離性能の向上とEV充電インフラ網の世界的な普及と同時に、EVバッテリーのコストが急速かつ一貫して低下していることに起因している。

予測期間中、先進運転支援システム市場ではハードウェア分野が大きく成長すると予想される。

先進運転支援システム(ADAS)の継続的な強化により、自動車関連ではマルチカメラシステムの需要が高まっている。著名な相手先商標製品メーカー(OEM)は現在、サラウンドビュー機能を包含するために複数のカメラを組み合わせて採用している。車両周辺に取り付けられた様々なカメラで撮影された画像は、シームレスに合成され、周囲の走行環境のパノラマ画像を生成します。レーダーセンサーなどの補助的な要素は、安全評価を高め、規制基準を遵守するために安全システムに統合されます。カメラとは対照的に、レーダー・センサーは悪天候や低照度シナリオに強い。多様なレーダー構成により、車両を取り囲む物体の速度、軌跡、近接性を容易に識別することができる。自動車がより安全で持続可能なものにアップグレードされるにつれて、半導体の需要は、先進的なチップセットの開発への大手企業による投資の増加につながった。例えば、2023年8月には、Horizon Robotics、Aptiv、Wind RiverがADASと自動運転向けのハードウェアとソフトウェアを開発するために提携した。

同様に、2023 年 9 月には、JOYNEXT と Horizon Robotics が協力関係を深め、IAA Mobility で ADAS ドメイン・コントローラを展示した。テスラ(米国)も自動運転システムを訓練するためのコンピューターチップを開発した。D1チップは7nm製造プロセスを採用し、362テラフロップスの処理能力を持つ。このような戦略は、先進運転支援システム市場におけるセンサーのビジネスチャンスを促進する。

カメラユニット分野は、予測期間中に先進運転支援システム市場で大幅な成長が見込まれる。

カメラユニットは、インテリジェントパークアシスト、歩行者検知システム、車線逸脱警告システム、ブラインドスポットモニタリングシステムなどに使用される。カメラベースのシステムは、一般的に車のフロント、サイド、リアに配備され、運転や駐車を支援する。フロント・カメラ・システムはバックミラーの裏側に最も広く取り付けられており、リア・カメラはリア・ナンバープレートの近くに、サイド・カメラは両サイドのミラーに隣接して取り付けられている。ADASフロントカメラ(FC)システムの主な機能は、歩行者、他の車両、および同様のエンティティを含む特定のオブジェクトを識別し、画像をキャプチャすることです。このシステムには、レンズ、画像キャプチャを担当するセンサー、および対象物を識別するために設計された組み込みプロセッサー・チップが含まれています。消費者の安全意識の高まりは、カメラ・ユニットの需要にプラスの影響を与える可能性がある。サイドビュー、リアビュー、ウィングミラーカメラは自動車システムに広く組み込まれており、中級車や高級車での採用が増加している。ブラインドスポット検出、パークアシスト、サラウンドビューシステム、ビジュアルピラーなどの機能は、レーダーやLIDARなどの他のシステムとともにカメラ技術を利用して半自律走行車や自律走行車に実装されている。ほとんどの高級車には、ドライバー・モニタリング・システム、インテリジェント・パーク・システム、歩行者検知システム、車線逸脱警告システム、ブラインド・スポット・モニタリング・システムなど、高度な運転支援システムが搭載されており、これらすべてにカメラが組み込まれている。例えば、ゼット・エフ・フリードリヒスハーフェン社は、ADASシステムと自動運転向けにスマート・カメラ6を発売した。Smart Camera 6は、視野角120度、従来モデルの4倍以上の画像解像度(800万画素)、高度なタスクをサポートする処理能力を2023年1月に備えている。

“欧州の先進運転支援システム市場は2030年までに最も急成長すると予測”

欧州は2030年までに先進運転支援システム市場が最も急成長すると推定される。最近の世界的な自動車減速にもかかわらず、欧州の自動車市場は過去6年間一貫して成長してきた。これは2023年12月の減速から一転、2024年1月の欧州連合(EU)の新車登録台数が前年同月比12.1%増の85万1,690台と好調に回復したことからも明らかである。欧州の大手自動車メーカーは、競争力を維持するために高性能エンジンと先進安全機能を提供してきた。フォルクスワーゲン・グループ、メルセデス・ベンツ、ルノー、ヒュンダイ、BMW、トヨタ、ステランティスなどの大手自動車メーカーによる乗用車の販売が、この地域におけるADAS対応車の需要を促進している。

欧州における厳しい排ガス規制とゼロ・エミッション目標は、乗用車と商用車の両メーカーに大きな影響を与えるだろう。欧州の先進運転支援システム市場の拡大は、渋滞支援や後方交差交通による死角検出などの運転支援機能における技術進歩に加え、乗用車におけるDMS、AEB、LCWなどの機能に対する2022年7月以降の義務化によってもたらされる。電気自動車(EV)への移行が進んでいることに加え、交通安全への関心が高まり、消費者の意識が高まっていることが、この地域のADAS需要をさらに押し上げるだろう。

主要企業

世界の先進運転支援システム市場は、ロバート・ボッシュ(ドイツ)、ゼット・エフ・フリードリヒスハーフェン(ドイツ)、コンチネンタルAG(ドイツ)、デンソー(日本)、マグナ・インターナショナル(カナダ)、モービルアイ(エルサレム)などの主要企業によって占められている。

この調査レポートは、先進運転支援システム市場をシステムタイプ、EVタイプ、車両クラス、自律性のレベル、提供、車両タイプ、地域に基づいて分類しています。

ADAS市場、車両タイプ別

乗用車

小型商用車

トラック

バス

ADAS市場:システムタイプ別

アダプティブ・クルーズ・コントロール

アダプティブ・フロントライト

アダプティブ緊急ブレーキ

死角検知

クロストラフィックアラート

ドライバー・モニタリング・システム

インテリジェント・パーク・アシスト

前方衝突警告

車線逸脱警報

ナイトビジョンシステム

歩行者検知システム

道路標識検知

タイヤ空気圧監視システム

トラフィックジャムアシスト

ADAS市場:電気自動車タイプ別

BEV

FCEV

HEV

PHEV

ADAS市場:自律性レベル別

L1

L2

L3

L4

L5

ADAS市場、製品別

ハードウェア

カメラユニット

レーダーセンサー

超音波センサー

LiDAR

ECU

その他(アクチュエータ、赤外線センサなど)

ソフトウェア

ミドルウェア

アプリケーションソフトウェア

オペレーティング・システム

ADAS市場、地域別

アジア太平洋

欧州

北米

その他の地域

ADAS市場:自動車クラス別

アジア太平洋

欧州

北米

その他の地域

2024年2月、ZF Friedrichshafen AGは、商用車のLDW用の新しいフロントカメラモジュールであるZF Aftermarket OnLaneALERTを発表した。

2024年2月、ロバート・ボッシュGmbHは、マイクロソフトと提携し、自動運転などの車両機能におけるジェネレーティブAIとその統合方法を開発・研究すると発表。

2024年2月、コンチネンタルAGは新しい8MP車載カメラを発表した。この衛星カメラは、自律走行プラットフォーム、駐車支援、3Dサラウンドビューなどの機能で自動車メーカーを支援する。

2023年12月、ロバート・ボッシュGmbHは、コックピット&ADAS統合プラットフォームと呼ばれる新しい車両コンピュータを発表した。この新しいコンピュータの基盤は、インフォテインメントとドライバー・アシスタンスの領域から多数のオペレーションを同時に実行する単一のSoCである。これには、自律駐車、車線検出、スマートなオーダーメード・ナビゲーション、音声アシスタンスが含まれる。自動車メーカーにとっての利点は、スペースと必要なケーブル配線が削減され、コストが安くなることである。

2023年12月、韓国の半導体メーカーであるテレチップスは、コンチネンタルAGが同社のドルフィン・システム・オン・チップ(SoC)ファミリーを供給したと発表した。このSoCは、コンチネンタルのスマート・コックピット・ハイパフォーマンス・コンピュータ(HPC)の事前統合機能セットに合わせて調整されており、クラスタ、インフォテインメント、ADASに最適なシステム性能を提供する。

2023年10月、株式会社デンソーは、株式会社小糸製作所(日本)と協業すると発表した。(2023年10月、株式会社デンソーは、株式会社小糸製作所(日本)と共同で、夜間の車両画像センサーの物体認識率を向上させるシステムを開発すると発表した。このソリューションは、ランプとイメージセンサーを協調動作させることで、夜間の運転安全性を向上させることが期待されている。

2023年6月、コンチネンタルAGは、あらかじめ統合された一連の自動車操作に最適なシステム性能を提供する高性能コンピューター(HPC)を発表した。スマート・コックピットHPCは、クラスタ、インフォテインメント(ディスプレイ、ラジオ、電話、電話ミラーリング、ナビゲーション)、先進運転支援システム(ADAS)など、さまざまな領域とサービスを統合する。

2023年5月、Robert Bosch GmbHはPlusと協業し、商用車向けの運転支援ソリューションを開発すると発表した。

2023年3月、ロバート・ボッシュGmbHの先進運転支援システムコントローラーが、レーダー、ビデオ、ライダー、超音波、複雑なアルゴリズムを組み合わせて360°の環境モデリングを精密に行い、高速走行時でも車両の安全な挙動を確保する。

2023年1月、ゼット・エフ・フリードリヒスハーフェン社(ZF Friedrichshafen AG)は、ADASシステムと自動運転向けのスマート・カメラ6を発表。スマートカメラ6は、視野角120度、従来モデルの4倍以上の画像解像度(800万画素)、AEBや自動駐車などの高度な機能をサポートする処理能力を備えています。

【目次】

1 はじめに (ページ – 29)

1.1 調査目的

1.2 市場の定義

表1 高度運転支援システム市場の定義(システムタイプ別

表2 市場の定義:電気自動車タイプ別

表3:市場の定義(自律性レベル別

表4 市場定義:車両タイプ別

表5 市場の定義:提供物別

表6 市場の定義:ハードウェア・コンポーネント別

表7 市場の定義:ソフトウェアタイプ別

1.2.1 対象と除外項目

表8 含有項目と除外項目

1.3 調査範囲

図1 市場区分

1.3.1 対象地域

1.3.2 考慮した年

1.4 考慮した通貨

表9 為替レート(米ドル当たり)

1.5 単位

1.6 利害関係者

1.7 変更点のまとめ

2 調査方法 (ページ – 40)

2.1 調査データ

図 2 調査デザイン

図3 調査プロセスの流れ

2.1.1 二次データ

2.1.1.1 主な二次資料

2.1.1.2 二次資料からの主要データ

2.1.2 一次データ

2.1.2.1 需要側と供給側への一次インタビュー

2.1.2.2 主要な業界インサイトと一次インタビューの内訳

図4 業界専門家による主な洞察

図5 一次インタビューの内訳

2.1.2.3 主要参加者

2.2 市場規模の推定

図6 市場推定手法

2.2.1 ボトムアップアプローチ

図7 ボトムアップアプローチ

2.2.2 トップダウンアプローチ

図8 トップダウンアプローチ

2.3 景気後退の影響分析

図9 市場推計の留意点

図10 調査デザインと方法論-需要側

2.4 データの三角測量

図11 データの三角測量

図12 需要側の促進要因と機会からの市場成長予測

2.5 要因分析

2.5.1 需要側と供給側の要因分析

2.6 調査の前提

2.7 調査の限界

3 EXECUTIVE SUMMARY(ページ数 – 56)

図 13 レポート概要

図14 先進運転支援システム市場、地域別、2024年~2030年(千台)

図15 2024-2030年オファリング別市場(百万米ドル)

図16 2024-2030年ハードウェアコンポーネント別市場(百万米ドル)

4 PREMIUM INSIGHTS(ページ番号 – 61)

4.1 先進運転支援システム市場におけるプレーヤーの魅力的な機会

図17 交通安全に対する需要の高まりが予測期間中の市場を牽引

4.2 自動運転レベル別市場

図18:予測期間中、L1が最大の市場シェアを占める

4.3 自動車タイプ別市場

図19:予測期間中、乗用車が市場を支配する

4.4 電気自動車タイプ別市場

図 20 予測期間中、HEV 分野が最も高い CAGR で成長する

4.5 システムタイプ別市場

図 21:予測期間中、タイヤ空気圧モニタリング分野が市場をリードする

4.6 ハードウェアコンポーネント別市場

図 22:予測期間中、ライダー分野が市場を支配する

4.7 オファリング別市場

図23:予測期間中、ハードウェア分野が市場をリードする

4.8 地域別市場

図 24 2024 年にはアジア太平洋地域が最大の市場シェアを占める

5 市場概観(ページ数 – 65)

5.1 はじめに

図25 アダステクノロジーの概要

5.2 市場ダイナミクス

図26 先進運転支援システム市場:市場ダイナミクス

5.2.1 推進要因

5.2.1.1 自動車の安全性への関心の高まり

図 27 自動安全技術の進化

5.2.1.2 ADAS による快適性と安全性の向上

図 28 安全性を高める先進エレクトロニクス

5.2.1.3 高級車需要の急増

表10 世界のドイツブランド別高級車販売台数(2021~2023年)(千台

表11 中国のドイツブランドによる高級車販売台数(2021~2023年、千台)

表12 米国におけるドイツブランドの高級車販売台数(2021~2023年、千台)

5.2.1.4 自律走行車へのシフト

図 29 自律走行におけるアダスシステム

5.2.1.5 政府の規制と安全基準

図30 欧州委員会による新たな自動車安全基準

5.2.2 抑制要因

5.2.2.1 支援インフラの欠如

5.2.2.2 一般市民の自律走行車に対する認識

図31 米国における自律走行車に対するドライバーの認識

5.2.3 機会

5.2.3.1 自律走行車技術の進歩

図 32 完全自律走行車のビジョンシステム

図33 自動安全技術の進化

5.2.3.2 車載ネットワークにおける5Gの統合

図34 クアルコムの自律走行向け5G

図 35 SKテレコム-ソウル市の自律走行インフラ

5.2.3.3 増加するIoTの導入

図 36 v2x システム・アーキテクチャ

図 37 自動車分野における IoT のメリット

5.2.3.4 EV販売の成長

図38 世界のビールとフェブの販売台数

5.2.3.5 自律走行型ライドシェアの将来

図39 ロボットタクシーの展開段階

5.2.3.6 主要新興企業による革新的LiDAR技術

図 40 注目すべきライダー新興企業トップ10

5.2.4 課題

5.2.4.1 ADAS統合の高コスト

図 41 Audi Q5 の ADAS 機能のハードウェア内訳

5.2.4.2 ADASにおけるセンサーの信頼性問題への対応

5.2.5 市場ダイナミクスの影響分析

5.3 価格分析

図 42 ADAS ハードウェア・コンポーネントの平均販売価格

5.3.1 ADASの平均販売価格(車種別)(2021~2023年

表13 車種別アダスの平均販売価格(2021~2023年)

図43 アダスの平均販売価格、車種別、2021~2023年 (米ドル)

5.3.2 アダプターの車種別平均販売価格(地域別)、2023年

表14 車種別アダスの平均販売価格、地域別、2023年(米ドル)

図44 アダスの地域別平均販売価格、2023年(米ドル)

5.4 エコシステムのマッピング

図45 エコシステムのマッピング

5.4.1 研究開発

5.4.2 TIER 1

5.4.3 センサー・プロセッサー・プロバイダー

5.4.4 OEMS

表15 エコシステムにおける企業の役割

5.5 バリューチェーン分析

図 46 バリューチェーン分析

5.6 ケーススタディ分析

5.6.1 安全システムを評価するゼネラルモーターズ

図47 GMとUMTRIのケーススタディ

5.6.2 mpilotパーキングを展示するモメンタ社

5.6.3 コンラッドテクノロジーズ、アダスセンサーパッケージと信頼性試験を実施

5.6.4 NVIDIA、自律走行車向けにオープンなAV開発プラットフォームを提供

5.6.5 ZF、アダス向けにAIベースの新サービスをリリースへ

5.6.6 ルネサス、アダスと自動運転アプリケーションのディープラーニング開発を強化

5.6.7 ベロダイン・センサがオートノマスタフのオープン・オートノミー・パイロットを推進

5.6.8 障害者輸送を改善するロボット研究

5.6.9 オートクルーがamd soc搭載の自動車向けadasとimsを発表

5.6.10 メルセデス・ベンツが信頼性の高い解析による adas 検証にアンシスの optislang を採用

5.7 投資と資金調達のシナリオ

図48 アダス市場への投資と資金調達(2022~2024年

表16 資金調達リスト(2022~2024年

5.8 特許分析

図49 特許公開件数、2014-2023年

5.8.1 特許出願者トップ10

図50 特許出願件数上位10件(2014~2023年

表17 特許登録件数、2022-2024年

5.9 技術分析

5.9.1 導入

5.9.2 主要技術

5.9.2.1 人工知能

5.9.2.2 センサーフュージョン

図51 センサーフュージョン技術

5.9.2.3 自律走行車 サイバーセキュリティとデータプライバシー

図52 自律走行車からのデータ

5.9.3 補完技術

5.9.3.1 自律走行車と車両コネクティビティ

5.9.3.1.1 ビークル・ツー・クラウド

5.9.3.1.2 車両対歩行者

5.9.3.1.3 車両対インフラ

5.9.3.1.4 車両対車両

5.9.3.2 車両へのIoTの統合

5.9.3.3 協調型アダプティブクルーズコントロール

図53 5G接続に基づくCACC

5.9.3.4 セルラーV2X

表18 5GのNR(新無線)C-V2X使用時の累積利得

5.9.3.4.1 LTE-V2X

5.9.3.4.2 5g-v2x

5.9.4 隣接技術

5.9.4.1 ライドヘイリングを再形成する自動運転車

表 19 自動化のレベル

5.9.4.1.1 自動化L2がライドヘイリングに与える影響

5.9.4.1.2 ライドヘイリングにおける自動化L3の影響

5.9.4.1.3 自動化L4/L5のライドヘイリングへの影響

5.9.4.2 クラウドに接続する自律型およびスマートソリューション

5.10 サプライヤー分析

表20 アダスシステムサプライヤー(OEM別

5.11 主要企業によるアダス製品

表21 主要自動車メーカーの特定車種におけるアダス提供状況

5.11.1 モデル別アダス提供状況

5.11.2 テスラ

5.11.3 トヨタ

5.11.3.1 カローラ

5.11.3.2 カムリ

5.11.3.3 アバロン

5.11.3.4 RAV4

5.11.3.5 タンドラ

5.11.4 NISSAN

5.11.4.1 ヴェルサ

5.11.4.2 アルティマ

表22 アダスパッケージ: 日産アルティマ

5.11.4.3 日産リーフ

表23 アダスパッケージ 日産リーフ

5.11.4.4 日産タイタン

表24 アダスパッケージ 日産タイタン

5.11.5 ホンダ

5.11.5.1 シビック

表25 アダスパッケージ ホンダ シビック

5.11.5.2 アコード

表26 アダスパッケージ ホンダ アコード

5.11.6 メルセデス・ベンツ

5.11.6.1 Aクラスセダン

表27 アダスパッケージ メルセデスAクラス

表28 エクステリアライティングパッケージ メルセデスAクラス

5.11.6.2 Cクラス セダン

表29 アダスパッケージ メルセデスCクラス

表30 パーキングアシスタンスパッケージ メルセデスCクラス

表31 エクステリアライティングパッケージ メルセデスCクラス

5.11.6.3 Eクラス セダン

表32 アダスパッケージ メルセデスEクラス

表33 パーキングアシスタンスパッケージ メルセデスEクラス

表34 エクステリアライティングパッケージ メルセデスEクラス

5.11.6.4 Glb SUV

表35 アダスパッケージ メルセデスGLB SUV

表 36 エクステリア・ライティング・パッケージ: メルセデスGLB SUV

5.11.7 AUDI

5.11.7.1 A3セダン

表37 アダスパッケージ AUDI A3 SEDAN

表38 サイド&リヤクロストラフィックアシストパッケージ: AUDI A3 SEDAN

5.11.7.2 Q3

表39 adasパッケージ: AUDI Q3

表40 コンビニエンス・パッケージ AUDI Q3

5.11.8 LEXUS

5.11.8.1 レクサス ES

5.11.8.2 レクサス LS

表 41 アダスパッケージ レクサス LS

表 42 アダス追加パッケージ レクサスLS

5.11.8.3 レクサス NX

表43 アダスパッケージ レクサスNX

表44 コンフォートパッケージ LEXUS NX

5.11.9 キャデラック

5.11.9.1 キャデラック CT6

表 45 アダスパッケージ: キャデラック CT6

5.11.9.2 キャデラック XT4

表 46 adas package: キャデラック XT4

表 47 ドライバー・アウェアネス・パッケージ キャデラック XT4

表 48 ドライバー・アシスト・パッケージ キャデラックXT4

5.12 半自律・自律走行車の開発と展開

5.12.1 L3

5.12.2 L4およびL5

5.12.2.1 メルセデス・ベンツAG

5.12.2.2 トゥシンプル

図 54 トゥシンプル L4トラックの自律走行ルート

図 55 トゥシンプル L4自律走行トラック予約ポータル

5.12.2.3 百度

5.12.2.4 DiDi

5.12.2.5 トヨタ、Pony.ai、現代自動車

5.12.2.6 Waymo

5.12.2.7 ボルボ

5.12.2.8 アインライド

5.13 広告ソリューション・プロバイダーの機会

5.14 アダス・ソリューションの民主化

5.15 貿易分析

表49 HSコード8708の国別輸入データ(2020~2022年、百万米ドル)

表50 HSコード8708の国別輸出データ(2020~2022年)(百万米ドル

5.16 規制分析

表51 アダスの規制と取り組み

5.16.1 規制機関、政府機関、その他の組織のリスト

表52 北米:規制機関、政府機関、その他の団体

表53 欧州:規制機関、政府機関、その他の団体

表54 アジア太平洋地域:規制機関、政府機関、その他の団体

5.17 主要な会議とイベント(2024~2025年

表55 主な会議とイベント(2024-2025年

5.18 主要ステークホルダーと購買基準

5.18.1 購入プロセスにおける主要ステークホルダー

図 56 アダスの購入プロセスにおけるステークホルダーの影響(車種別

表56 車種別、アダスの購入プロセスにおけるステークホルダーの影響度(%)

5.18.2 購入基準

図 57 車種別:アダスの主要購買基準

表57 車種別:アダスの主な購入基準

5.19 市場に影響を与えるトレンドと混乱

図58 アダス市場における新たな収益源と収益ポケット

6 高度運転支援システム市場:自動運転のレベル別(ページ番号 – 148)

6.1 はじめに

図59 先進運転支援システム市場、自律性のレベル別、2024年~2030年(単位:千台)

表58:自律性レベル別市場(2019~2023年)(単位:千台

表59 自律性のレベル別市場、2024-2030年(千台)

6.1.1 運用データ

表60 自律走行車規制

6.2 L1

6.2.1 中級車・高級車セグメントでの採用拡大が市場を牽引

表61 L1:自律走行車の発売台数(2021~2023年

表62 L1:市場(地域別)、2019年~2023年(千台

表63 L1:地域別市場、2024~2030年(千台)

6.3 L2

6.3.1 プレミアムカー需要の高まりが市場を牽引

表64 L2:自律走行車の発売台数(2022~2024年

表65 L2:市場(地域別)、2019年~2023年(千台

表66 L2:地域別市場、2024年~2030年(千台)

6.4 L3

6.4.1 自律走行車技術の進歩が市場を牽引

表67 L3自律走行車の発売台数(2020~2023年

表68 L3:地域別市場、2019年~2023年(千台)

表69 L3:地域別市場、2024~2030年(千台)

6.5 L4

6.5.1 ロボット軸と自律走行の進歩が市場を牽引

表70 L4:地域別市場、2024年~2030年(千台)

6.6 L5

6.6.1 市場を牽引するL5自律走行試験

表71 L5:地域別市場、2024~2030年(千台)

6.7 主要な洞察

…

【本レポートのお問い合わせ先】

www.marketreport.jp/contact

レポートコード:AT 2068

- 世界の体外診断用酵素市場

- 装飾用コーティングのグローバル市場規模調査、樹脂タイプ別(アクリル、アルキド、ビニル、ポリウレタン)、技術別(水性コーティング、溶剤性コーティング、粉体コーティング)、コーティングタイプ別(内装、外装)、地域別予測:2022-2032年

- VVTアクチュエーターの世界市場2025:メーカー別、地域別、タイプ・用途別

- 携帯型フラットパネルディテクター市場:グローバル予測2025年-2031年

- 住宅用太陽光発電システム用蓄電装置市場2025年(世界主要地域と日本市場規模を掲載):リチウムイオン、鉛蓄電池

- バンドシーラー市場2025年(世界主要地域と日本市場規模を掲載):縦型バンドシーラー、横型バンドシーラー

- 高速スピンドル用グリース市場2025年(世界主要地域と日本市場規模を掲載):石鹸ベースグリース、ポリウレアグリース、その他

- 視覚処理ユニットの世界市場規模調査、製造プロセス別、用途別(ドローン、AR/VR、ADAS)、分野別(セキュリティ・監視、自動車、ヘルスケア)、地域別予測:2022-2032年

- TWSイヤホン用チップセット市場2025年(世界主要地域と日本市場規模を掲載):Bluetooth オーディオメイン制御チップ、電源管理チップ、メモリチップ、その他

- 世界の溶接式スパイラル熱交換器市場規模・シェア見通し-予測動向・成長分析(2025-2034)

- ピエゾ抵抗ひずみゲージトランスデューサの世界市場2025:メーカー別、地域別、タイプ・用途別

- ブラシレスミニチェーンソーの世界市場