市場概要

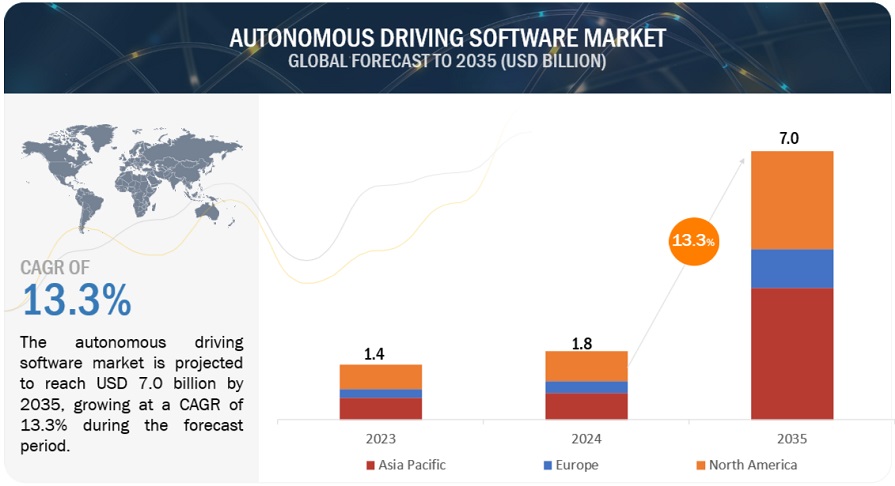

世界の自動運転ソフトウェア市場は、2024年の18億米ドルから2035年には70億米ドルに成長すると予測されており、年平均成長率は13.3%です。

安全で効率的な輸送ソリューションに対する需要の高まりが、自動運転ソフトウェア市場の成長の大きな推進力となっています。世界的に厳しい安全基準が導入される中、自動車メーカーは各自動車に安全技術を組み込むことが求められています。自動運転ソフトウェアは、こうした安全基準を満たすために開発されたもので、複雑なアルゴリズムとリアルタイムのデータ処理により、車両の安全性を確保します。さらに、電気自動車の普及が進むにつれ、電気自動車の電子アーキテクチャに完全に統合できることから、自動運転技術の開発がさらに進むことになります。

同様に、ADAS技術の厳格な開発により、自動車市場における高度なソフトウェアソリューションの基準がさらに高まります。ADASは、アダプティブクルーズコントロールから車線維持支援まで、複数の安全および自動化機能を備えています。さらに、AI、ML、センサーフュージョン技術の継続的な進歩が市場を牽引しています。

推進要因:ADASテクノロジーの進化

ADASテクノロジーの進化により、自動車業界ではソフトウェアベースのソリューションに対する需要が高まっています。ADASには、アダプティブクルーズコントロールや車線維持支援などの安全機能や自動化機能が含まれます。しかし、その進化により、現在のセンサーや人工知能の能力を活用した興味深い新しいアプリケーションが誕生しています。自動駐車システムは、車両テクノロジーの大きな進歩です。これは、駐車場や狭いスペースでの駐車を可能にするもので、単純な駐車支援の域を超えています。これらのシステムは、カメラや超音波センサーなど、さまざまなセンサーを使用して障害物を検知し、駐車スペースを推定し、正確な駐車手順を自律的に実行します。 「アクティブレーンキープアシスト」システムもまた、大きな進歩です。 このシステムは、ドライバーが車線を逸脱した際にドライバーに通知し、車線維持のための車両操作を行います。 これらの技術や機能が進歩するにつれ、高性能な自律走行ソフトウェアに対する需要も高まっています。このソフトウェアは、ADASセンサーが生成する膨大な量のデータを処理し、リアルタイムで運転判断を行うために不可欠です。そのため、ADAS技術の進歩は自動運転ソフトウェア市場の成長に直接影響します。センサー、人工知能、機械学習の向上により、より正確で信頼性の高いADAS機能が可能になります。例えば、カメラシステムやLIDAR技術の向上により、物体の検出やマッピングが改善されます。これらの進歩には、データを評価し、複雑な運転操作を実行するための同様に強力なアルゴリズムが必要です。

制約:ソフトウェアアーキテクチャとハードウェアプラットフォームの標準化の欠如

自動運転車業界が成長する一方で、さまざまな自動車メーカーやテクノロジー企業が独自のソフトウェアやプラットフォームを設計しています。 その結果、さまざまなバリエーションが生じ、自動運転システムの相互運用性や互換性に関する問題が生じる可能性があります。 業界全体にわたるソフトウェアアーキテクチャの断片化は、大きな課題となっています。 自動運転ソフトウェアを構築するために、企業が数十ものアルゴリズム、プログラミング言語、開発フレームワークを採用することは珍しくありません。このような多様性は、コラボレーションを妨げ、イノベーションを阻害し、異なるブランドやモデルの多くの車両にわたって多様なソフトウェアコンポーネントを組み合わせたり、ソリューションを拡張したりすることが困難になります。ソフトウェアアーキテクチャにおける共通性の欠如は、市場開発の障害のひとつとなり、多様なプラットフォームへのソフトウェアの移植コストを増大させる可能性があります。自動運転車のハードウェアプラットフォームの多様性は、最適化と展開に大きな課題をもたらします。ほとんどのOEMは、多くの機能と性能特性を持つさまざまなセンサー、プロセッサ、通信モジュールを使用しています。 これほどまでに異種混在が進むと、開発者はアルゴリズムとソフトウェアを複数のハードウェア構成に調整する必要が生じます。 ハードウェアの不整合は、自動運転システムの信頼性と拡張性の観点でも重要となり、全体的なパフォーマンスと安全性を低下させる可能性があります。

さらに、ソフトウェアとハードウェアの異種混在は、あらゆる規制の取り組みや業界全体の安全基準を危険にさらすことにもなります。 このような幅広い技術手法やプラットフォームを前にしては、規制当局が普遍的な基準や認証プロセスを設定することは困難でしょう。 このような断片化は、自動運転システムの安全性と信頼性を確保する完全な規制枠組みの構築を妨げる可能性が高いでしょう。

機会:商用車の自律走行技術の進歩

物流、貨物、公共交通などの業界では、効率の向上とコスト削減のために自動化への移行が進んでおり、自律走行ソフトウェアに対する需要が高まっています。堅牢なソフトウェアシステムは、複雑な走行シナリオにおいても、複雑な商用車、トラック、バス、配達用バンを安全に処理することができます。このような開発はソフトウェア業界のイノベーションを促進し、大きな成長機会への道筋をつけることになります。EasyMile(フランス)は、自動運転のモビリティソリューションを提供しています。 同社のシャトルは、世界で最も広く展開されていると主張しています。 その他の自動運転シャトルを提供する企業には、2getthere(オランダ)やSensible 4(フィンランド)などがあります。 2024年1月、Nuro, Inc. (米国)と Foretellix(イスラエル)が提携し、自律走行型配送車両の安全な展開を加速させました。 自律走行型商用車の導入は、物流および運送業界に変革をもたらしています。 これらの変化は、人間による運転なしに昼夜を問わず稼働する自律走行トラックや配送用バンを導入することで、企業がコストを削減し、より高い業務効率を実現するのに役立つはずです。 これにより、人件費が削減され、燃料効率が向上し、ダウンタイムが短縮されます。これらすべては、高度な自動運転用ソフトウェアによって促進されるはずです。このソフトウェアは、長距離ルートを処理し、都市部の混沌とした交通の流れをナビゲートし、車両管理システムと統合することが求められます。したがって、最先端の自動運転システムで稼働するソフトウェアの需要が増加すると予想されます。

課題:ハードウェアおよびソフトウェアコンポーネントにおける互換性と統合の課題

自動運転技術の開発が進むにつれ、センサー、プロセッサ、通信機器、ソフトウェアシステムなど、多様なコンポーネントが関わってきます。 これらのコンポーネントをひとつのシステムとして機能させるには、HPCによる高度な製品統合が必要です。 自動運転技術の開発には、複雑性により、時間、コスト、パフォーマンスの面で課題が生じます。 たとえば、メーカーとサプライヤーの間で標準化戦略を実行することができません。各企業は、それぞれ独自の仕様やプロトコルで、ハードウェアとソフトウェアのソリューションを製品として開発しています。そのため、一貫したシステムに適合させるためには、広範囲にわたるカスタマイズや調整が必要となります。これは開発に時間がかかり、リソースの浪費につながりますが、コンポーネントが適切に相互作用しない場合、障害が発生する可能性もあります。自動運転技術に業界全体で標準化が欠如していることが、問題をさらに深刻化させています。

さらに、急速な技術進歩は、統合や互換性確保の取り組みに問題をもたらします。新しいセンサーや処理技術が開発されるたびに、それらを現在のシステムに統合する必要がありますが、既存のシステムは常にそうした更新に対応できるとは限りません。こうした技術進歩により、新しい技術が古いコンポーネントと完全に適合しないため、互換性の問題が生じます。そのため、開発者は常に最新のハードウェア技術に対応できるよう、ソフトウェアを継続的に更新し、改良する必要があります。これにより開発の複雑性が増し、開発コストにさらなる時間と費用が加わることになります。

予測期間中、L2+セグメントが自動運転ソフトウェア市場で最大のシェアを占める

レベル2+(L2+)の自律性により、車両は、運転者の監視下で、ステアリング、加速、ブレーキなど多くの自律機能を実行できるようになります。 「+」は、基本となるレベル2の機能に対する段階的な改善を表し、それにより高度な自律性とのギャップが縮まります。L2+の自動運転車のADAS機能には、車線逸脱警告、アダプティブクルーズコントロール、ブラインドスポット検出、リアクロストラフィックアラート、自動緊急ブレーキ、交通標識認識、車線維持支援などが含まれます。世界中の多くのOEMが、L2+の自動運転機能を備えた車両を発売しています。これらの企業は、自動運転のハードウェアおよびソフトウェアシステムへの投資、買収、または立ち上げを行っています。これらのOEMは、L2+レベルの自律性を備えた運転者支援システムを導入しています。その例としては、FordのBlue Cruise、BMWのExtended Traffic Jam Assistance、GMのSuper Cruise、TeslaのAutopilot、AudiのTraffic Jam Assist、Hyundaiの自律走行パッケージなどがあります。テスラ、フォルクスワーゲン、日産など、多くのグローバルOEMが、CIPV(電流インパス車両)、人や車両の検知、ハイビーム/ロービーム検知(HLB)機能、速度制限標識の検知などのL2+ ADAS機能を備えた自動運転車を発売しています。例えば、テスラはAutopilotソフトウェアスタックを搭載したL2+自動運転車を発売しました。同様に、中国の自動車メーカーであるLi Auto、Xpeng、NIO、Great Wall Motorsなども、運転支援プラットフォームを搭載したL2+の自律走行車を発売しています。

スムーズな自動運転体験を提供するChauffeurソフトウェア

Chauffeurソフトウェアは、人間の介入なしにすべての運転操作を行うソフトウェアの一種です。この高度なソフトウェアは、車両の各部品と直接インターフェースし、加速、ブレーキ、ステアリング、ナビゲーションなどの重要な操作を制御します。完全な運転体験は、車両の完全なソフトウェア制御によって実現されます。Chauffeurソフトウェアの主な役割は、安全かつ効果的な運転に必要な複雑な一連の責任を実行することです。これは、カメラ、レーダー、Lidar、GPSなどの各種センサーから大量に流入するデータに基づいて、車両の周囲で何が起こっているかを把握するために使用されます。この把握に基づいて、ソフトウェアが車線内の速度と位置を決定し、障害物を回避します。例えば、運転手の操作なしで、市街地の交通をナビゲートし、高速道路に合流し、駐車することができます。

さらに、運転手ソフトウェアには、効果的なマッピングと位置特定ツールが搭載されています。高解像度の地図には、車線表示、交通標識、潜在的な危険性など、道路網に関する正確な情報が含まれています。 ソフトウェアは、この情報とリアルタイムのセンサーデータを使用して、車両を環境に適切に位置づけ、安全で効率的なルートを決定します。 正確な位置づけは、困難なルートをナビゲートする際に重要となります。 また、快適で安全な移動を確保します。 運転手付きソフトウェアの開発で最も難しい要素のひとつは、さまざまな変化し予測不可能な状況下で信頼性と安全性を確保することです。これにより、高度なアルゴリズムが、交通渋滞や悪天候から、予期せぬ障害や他のドライバーの不規則な行動まで、さまざまなシナリオに対処できるようになります。ソフトウェアの性能を微調整するには、高度な機械学習アルゴリズムと現実のシナリオにおける広範なテストが必要です。これにより、困難な状況でも効果的に対応できるようになります。NVIDIA、Mobileye、Waymo、Continental AGなどの企業が、自動運転用のChauffeurソフトウェアを提供しています。

予測期間中、アジア太平洋地域が最大の市場になると予測

予測期間中、アジア太平洋地域が最大の市場になると予測されています。安全で効率的かつ便利な運転体験に対するニーズの高まり、新興経済圏における可処分所得の増加、各国における厳格な安全規制が、自動運転車市場を牽引し、ひいては自動運転ソフトウェア市場を牽引しています。中国では、自動運転車の使用を管理する多くの規制が制定されています。2022年より、完全な自動運転車が深センの一部の道路で許可されています。例えば、2024年6月には、BYD、SAIC、長安汽車、GACを含む9社の自動車メーカーが、高度な自動運転システムを搭載した車両の公道テストを行うことが中国により許可されました。日本でも、自動運転車の使用に関する規則が制定されています。例えば、次世代車両に適合するように交通法が改正されました。改正法では、レベル4の自動運転車の利用者に対するライセンス制度が確立されることになります。同様に、韓国でも自動運転車に関する規制が実施されており、運輸省は2019年1月より乗用車に自動緊急ブレーキ(AEB)および車線逸脱警報(LDW)システムの搭載を義務付けています。インドでは、道路運送・高速道路省が2022年より各種ADASの導入を義務付けています。

主要企業

自動運転ソフトウェア市場は、Mobileye(イスラエル)、NVIDIA Corporation(米国)、Qualcomm Technologies, Inc.(米国)、Huawei Technologies Co, Ltd(中国)、Aurora Innovation Inc.(米国)などの大手企業が支配しています。これらの企業は大手OEMに自動運転ソフトウェアを提供しており、世界レベルで強力な流通ネットワークを持っています。これらの企業は、自動運転ソフトウェア市場で牽引力を得るために、広範な拡大戦略を採用し、提携、パートナーシップ、合併・買収を行っています。

この調査レポートでは、自動運転ソフトウェア市場を自律レベル、車両タイプ、推進方式、ソフトウェアタイプ、地域別に分類しています。

自律レベル別:

L2+

L3

L4

車両タイプ別:

乗用車

商用車

推進方式別:

ICE

電気

ソフトウェアタイプ別:

知覚・計画ソフトウェア

運転手ソフトウェア

車内センシングソフトウェア

監視・モニタリングソフトウェア

地域別:

アジア太平洋(APAC)

中国

インド

日本

韓国

北米(NA)

米国

カナダ

欧州(EU)

フランス

ドイツ

スペイン

スウェーデン

英国

2024年7月、Ivecoグループ傘下のIVECOは、PlusAI、dm-drogerie markt、DSVとともに、ドイツにおける半自動運転トラックのパイロット版開始を発表しました。数か月にわたる厳格なテストと検証の後、このパイロット版では、PlusAIのドライバー監視型高度自動運転ソフトウェア、PlusDrive®を搭載した、量産可能な新型IVECO S-Way大型トラックが使用される予定です。

2024年6月、リビアン(米国)とフォルクスワーゲングループ(ドイツ)は、先進的な車両ソフトウェア技術を開発するための合弁事業計画を発表しました。フォルクスワーゲングループは当初、リビアンに10億米ドルを投資し、さらに最大40億米ドルを追加投資する計画です。

2024年6月、以前はP3 Mobilityと呼ばれていたVerne(クロアチア)は、Mobileye(イスラエル)と提携し、自動運転車の発売を開始しました。先進的なMobileye Drive™ ADプラットフォームは、特別に設計されたVerneの車両に統合されます。

2024年6月、ドイツ鉄道のKIRAプロジェクト(ドイツ)は、イスラエルのモービルアイ社と提携し、ドイツの公共交通機関向けにモービルアイ・ドライブ・プラットフォームのテストを実施しました。KIRAは、公共交通機関向けにレベル4の自動運転車をテストするドイツ初のプロジェクトです。公道でのテストが承認されたモービルアイ社のプラットフォームは、ライン・マイン地域のダルムシュタットとオッフェンバッハで6台のオンデマンドシャトルバスでテストされます。

2024年6月、Vector Informatik GmbH(ドイツ)はBlackBerry Limited(カナダ)と提携し、SDV(Self-Driving Vehicle)のASIL(Automotive Safety Integrity Level)Dを可能にしました。 この提携により、VectorはQNX® OSの統合、インターフェース、および安全ケースを提供し、OEMおよびティア1サプライヤーは、堅牢で高性能なSDVシステム向けの事前調整済みの安全コンセプトを使用して、MICROSAR Adaptive Safe on QNX® OS for Safetyを使用したAUTOSARベースのアプリケーションを開発できるようになります。

2024年6月、UAEのBayanat AIと英国のOXA Autonomy LLCは、UAEにおける自律走行車ソリューションの開発と展開を促進するために提携しました。この提携は、アブダビ投資庁(ADIO)のスマートおよび自律走行車産業(SAVI)クラスターの支援を受けています。

【目次】

1 はじめに

1.1 調査の目的

1.2 市場定義

1.2.1 対象範囲および対象外

1.3 市場範囲

1.3.1 調査対象年

1.3.2 地域範囲

1.4 利害関係者

2 調査方法

2.1 調査データ

2.1.1 二次データ

2.1.1.1 主要な二次情報源

2.1.1.2 二次情報源からの主要データ

2.1.2 一次データ

2.1.2.1 一次情報源の一覧

2.2 市場規模の推定

2.2.1 ボトムアップ・アプローチ

2.2.2 トップダウン・アプローチ

2.3 データの照合

2.4 要因分析

2.5 不況の影響

2.6 調査の前提

2.7 調査の限界

3 エグゼクティブサマリー

4 プレミアムインサイト

5 市場概要

5.1 はじめに

5.2 顧客のビジネスに影響を与えるトレンド/混乱

5.3 市場力学

5.3.1 推進要因

5.3.2 抑制要因

5.3.3 機会

5.3.4 課題

5.3.5 市場力学の影響分析

5.4 価格分析

5.4.1 主要企業の平均販売価格動向(自動化レベル別

5.4.2 地域別平均販売価格動向

5.5 生態系分析

5.6 バリューチェーン分析

5.7 ケーススタディ分析

5.8 主要OEMの社内ソフトウェア開発に関するMNM洞察

5.9 自動運転ソフトウェア収益化のためのビジネスモデルに関するMNM洞察

5.10 LIDAR利用戦略に関するMNM洞察

5.11 MNMによるHDマップ活用戦略に関する洞察

5.12 MNMによるOEMによるシミュレータの使用に関する洞察

5.13 MNMによる自動運転で直面する課題に関する洞察

5.14 MNMによる自動運転ソフトウェアにおけるAIの影響

5.15 MNMによる特許分析

5.16 主要なステークホルダーと購買基準

5.16.1 購買プロセスにおける主要なステークホルダー

5.16.2 購買基準

5.17 技術分析

5.17.1 主要な技術

5.17.1.1 V2X接続の自律走行車

5.17.1.2 センサーフュージョン用の人工知能

5.17.1.3 データ処理のためのエッジコンピューティング

5.17.2 補完的な技術

5.17.2.1 ソリッドステートLiDAR

5.17.2.2 自動運転車用地形センシングシステム

5.17.2.3 自動バレーパーキング(AVP

5.17.2.4 暗視および熱画像

5.17.3 隣接技術

5.17.3.1 ディープラーニングに基づくセンサーフュージョン

5.17.3.2 センサーフュージョンデータを用いたブロックチェーン

5.17.3.3 カルマンフィルターを用いたセンサーフュージョン

5.18 規制の概観

5.18.1 規制当局、政府機関、その他の組織の一覧

5.19 2024年から2025年の主要な会議およびイベント

5.2 投資と資金調達シナリオ

5.21 ユースケース別の資金調達

6 車両タイプ別、自律走行ソフトウェア市場

6.1 はじめに

6.2 乗用車

6.3 商用車

6.4 主な業界洞察

注:*市場規模は、地域レベルで金額(百万米ドル)と数量(千台)で提供されます。

…

【本レポートのお問い合わせ先】

www.marketreport.jp/contact

レポートコード: