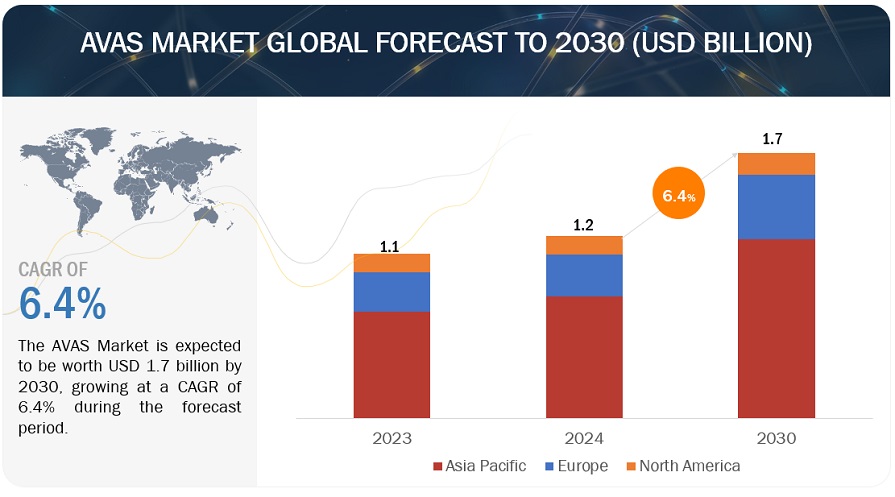

AVASの世界市場規模は2024年に12億米ドルで、2030年には17億米ドルに達し、予測期間中の年平均成長率は6.4%となる見込みである。AVAS市場の成長を牽引しているのは、歩行者と自転車の安全性重視の高まりである。電気自動車は低速走行時の静粛性が高いため、ICE車と比較して低速走行時の音の発生が少なく、通勤客にとって脅威となる。電気自動車やハイブリッド車の採用が増加し、あらゆるタイプの電気自動車にAVASを導入するよう政府が義務付けていることが、AVAS市場を後押ししている。さらに、電動2輪車の普及がAVAS市場の拡大を促進している。

市場動向

推進要因:電動2輪車の採用拡大

電動バイク、スクーター、自転車の普及が特に都市環境で加速するにつれ、歩行者の安全性を高める効果的な警告システムの必要性がますます高まっている。電動2輪車は、内燃エンジンのものに比べてはるかに静かに作動する。この特性は騒音公害を軽減する一方で、歩行者や他の道路利用者にとって、これらの車両が近づいてくるのが聞こえないかもしれないという安全上のリスクをもたらす。AVASを電動2輪車に組み込むことで、歩行者に存在を知らせる音を発することでこの問題に対処し、事故のリスクを減らすことができる。電動2輪車の世界市場は、環境意識の高まり、政府の奨励策、バッテリー技術の進歩などを背景に急速に拡大している。この成長により、AVAS市場は大きく拡大している。政府や規制機関は、静粛なEVの安全性にますます注目している。いくつかの地域では、規制がすでに電動2輪車にAVASを義務付けているか、義務付けを検討している。このような規制の後押しは、メーカーがこれらの安全基準を遵守しなければならないことから、AVASの普及を後押ししている。

音響技術とセンサー統合の進歩により、電動2輪車特有のニーズに合わせたAVASの開発が可能になりました。これらのシステムは、歩行者に効果的に注意を喚起する音を発しながら、快適で邪魔にならないように設計することができる。AVASの安全上の利点に対する消費者の意識は高まっており、こうしたシステムを搭載した電動2輪車の需要が高まる可能性が高い。消費者の安全意識が高まるにつれて、メーカーはAVASを電動2輪車モデルに標準装備するようになるだろう。このような消費者の嗜好の変化は、AVAS技術の革新と採用を促し、市場を前進させることができる。AVASプロバイダーは、Continental AG、Hella GmbH & Co. KGaA、THOR AVASといったAVASプロバイダーが電動2輪車用AVASを積極的に供給している。Ola Electric Mobility Pvt Ltd. (インド)、Ather Energy (インド)などが電動2輪車用AVASを積極的に供給している。(インド)、Ather Energy(インド)などがAVAS技術を電動2輪車に搭載している。ボルボ・カー・グループ(スウェーデン)と浙江吉利控股(中国)のポールスター2もAVAS技術を採用している。

制約 一貫性のない速度範囲規制

国や地域によって、AVASを作動させるための具体的な要件が異なるため、メーカーにとっては複雑な状況が生まれている。例えば、米国ではAVASは時速19マイル(時速30km)までしか作動しないが、EUでは時速12マイル(時速20km)までしか作動しない。この格差は、自動車メーカーとAVASメーカーが複数の規制に準拠するシステムを設計しなければならないことを意味し、開発と製造の複雑さとコストを増大させる。

このようなばらつきは、製品発売の遅れや、異なる市場における試験や認証のための追加費用につながる可能性がある。また、メーカーは性能や信頼性を損なうことなく、さまざまな規制要件に対応できるシステムを確保しなければならないため、AVASの車両設計への統合も複雑になる。こうした違いは消費者や関係者の間に混乱をもたらし、AVAS技術の採用を遅らせる可能性がある。こうした規制を世界的に標準化すれば、市場の合理化、コスト削減、AVASの展開加速につながり、世界中の歩行者の安全性を高めることができる。

機会: カスタマイズされたソリューションへの需要の高まり

技術の進歩に伴い、規制要件を満たし、強化されたカスタマイズされた音響機能を提供するAVASに対する需要が高まっている。このような高度なシステムは、歩行者への注意喚起に効果的なさまざまな音をプログラムでき、ブランドのアイデンティティを反映させたり、聴覚体験を向上させたりするカスタマイズが可能です。このカスタマイズにより、メーカーは市場での差別化を図ることができ、安全意識の高い消費者を惹きつけ、ブランドロイヤリティを高める独自のセールスポイントを提供することができます。AVASのサウンドは、車両の速度や方向を示したり、歩行者の認識や安全性を向上させるなど、さまざまな情報を伝達するように設計することができます。洗練されたAVASの開発と採用は、自動車メーカーとオーディオ技術企業とのコラボレーションの道を開き、イノベーションを促進し、新たな業界標準の創造につながる可能性がある。メーカーは、高度なカスタマイズが可能なAVASによってEVの安全性、魅力、独自性を高めることができ、市場の成長を促進する。

BMW AG(ドイツ)、Mercedes-Benz(ドイツ)、Audi AG(ドイツ)、Porsche AG(ドイツ)などは、車種にカスタマイズされたサウンドを組み込んでいる。例えば、BMWは、特徴的でブランド特有の聴覚体験を生み出すことの重要性を認識し、2022年にEV用にカスタマイズされたAVASサウンドを開発した。同社はこれを実現するため、著名な作曲家ハンス・ジマーに依頼し、車種に合わせた様々なサウンドを制作している。

課題 サウンドの標準化への対応

AVASが発するサウンドの標準化は、自動車OEMやアフターマーケットメーカーが直面する大きな課題の一つです。一部のブランドは、車が始動した後に発する音を頼りにしています。エンターテイメント性の高い電子エンジン・サウンド・システムは、EVをより魅力的なものにすることができる。2010年1月、日本の国土交通省は、ハイブリッド車やその他の無音に近い自動車に関するガイドラインを発表し、従来のエンジン音に類似した警告音が事故リスクに対する最も効果的な対策であることを示した。EUの規則によると、AVASは、歩行者や他の道路利用者に運転中の車両の情報を提供する連続音でなければならない。その音は、車両の挙動を容易に示すもので、ICEを搭載した同カテゴリーの車両と同様のものでなければならない。このようなAVASの義務付けをすべて遵守することは、自動車OEMやその他のアフターマーケット・メーカーにとって大きな課題となることが予想される。

予測期間中、AVAS市場で最大のシェアを占めるのは乗用車セグメントと推定される。

乗用車セグメントは、セダン、SUV、ハッチバックなどで構成される自動車業界において、EVにとって大きなビジネスチャンスとなることが期待されている。乗用車セグメントは、セダン、SUV、ハッチバックなどで構成され、現在最大の自動車セグメントであり、近い将来大規模な拡大が見込まれている。同部門の成長の主な原動力は、さまざまな自動車モデルの入手可能性、自動車への先端技術の採用、消費者の意識の高まり、補助金や税金の払い戻しといった政府のインセンティブである。

人々がEVを選ぶようになり、乗用車の需要が増加している。中国などでは、EVは従来のガソリン車に比べて待ち時間が短い。厳しい環境規制のため、欧州諸国は2030年から2035年の間に輸送機関の排出量を大幅に削減することを目指している。 さらに、米国と中国は2030年までに車両保有台数の50%を電動化することを目指している。EV充電ステーションの急速な普及も、EV乗用車市場の活性化に大きな役割を果たしている。しかし、EV乗用車は無音で走行するため、道路を行き交う歩行者はEVの存在に気づかない。また、高回転域でもエンジン音がしないため、EVの走行速度を認識することが難しい。欧米など多くの国では、このような状況に対応するため、すべてのEVにAVASの搭載を義務付けている。

予測期間中、PHEVセグメントがAVAS市場で大きなシェアを占めると推定される。

PHEVは、外部電源に接続することで充電可能な二次電池を使用する。PHEVは、EVと従来のICE車の両方の特徴を備えている。また、HEVよりも航続距離が長く、BEVのような航続距離不安もない。PHEVは、シリーズとパラレルの2種類に大別できる。シリーズPHEVは、ICEがモーター用に発電し、電気モーターのみが車輪を駆動する。パラレルPHEVは、電気モーターとICEの両方がパワートレインに接続されている。PHEVは、低速走行時はバッテリーで電力を供給しながら無音で走行するため、AVASの搭載が義務付けられている。ICEエンジンが作動しているときは、AVASシステムは自動的にオフになる。

主なPHEVメーカーは、BYD、Li Auto、トヨタ、BMW、フォルクスワーゲン、三菱(日本)、ホンダ(日本)、メルセデス・ベンツなどである。これらのメーカーは、市場で需要の高いPHEVをいくつか発売している。ホンダ・アコードやホンダ・クラリティなどのPHEVモデルにはAVASが搭載されている。中国や米国のような国々で充電スタンドの数が増加しているため、PHEVの需要が増加すると予想される。また、各国政府による税制優遇やインセンティブにより、PHEV 需要の増加が見込まれる。しかし、欧州では厳しい BEV 目標により PHEV 需要は減少すると予想される。一方、北米とアジア太平洋では、自動車保有税減税、州 のインセンティブ、充電ベースのインセンティブ、高い燃料価格差により PHEV の成長を支えている。

“アジア太平洋地域は予測期間中最大の市場になると推定される”

アジア太平洋諸国におけるEVの急速な普及には、電気自動車やハイブリッド車から発せられる騒音の少なさによる事故を回避するための必要な安全対策が必要となる。BYDやZhidouなどのEVメーカーは、車両と歩行者の安全性を高めるため、すでにAVASを導入している。また、中国、日本、インド、韓国といった国々は、将来的に歩行者警告システムが搭載されることが予想される電動スクーターの潜在的市場である。インドは、ICE車と共存しながらEVを導入するための具体的な措置を講じている。政府は、国家電気モビリティ・ミッション計画(NEMMP)や(ハイブリッド)・電気自動車の迅速な導入・製造(FAME)などのイニシアチブを打ち出して、EVの台数を増やすことを目指している。日本政府もまた、国内の多くの OEM が BEV、PHEV、FCEV を生産し、EV インフラの開発を目指している。韓国でも、現代自動車や起亜自動車のようなOEMが高性能EVの市場投入を試みており、EVの普及拡大を図っている。 欧米のトップ自動車メーカーは、アジア市場へのEV供給を増やしている。こうしたプレゼンスの高まりは、アジア太平洋地域におけるEV販売を後押しし、ひいてはAVAS市場の需要を押し上げると期待されている。

主要企業

AVAS市場は、Continental AG(ドイツ)、Hella GMBH & CO. KGAA(ドイツ)、Kendrion N.V.(オランダ)、Harman International(米国)、株式会社デンソー(日本)などである。これらの企業は主要OEMにAVASを提供しており、世界レベルで強力な販売網を持っている。これらの企業は、AVAS市場で牽引力を得るために、広範な拡大戦略を採用し、提携、パートナーシップ、M&Aを実施している。

この調査レポートは、AVAS市場を推進タイプ、車両タイプ、電動2輪車、販売チャネル、搭載位置、地域に基づいて分類しています。

推進タイプ別

BEV

PHEV

FCEV

車両タイプ別

乗用車

商用車

電動2輪車ベース

Eスクーター/原付

Eモーターサイクル

販売チャネル別

OEM

アフターマーケット

取り付け位置に基づく

一体型

分離型

地域別

アジア太平洋 (APAC)

中国

インド

日本

韓国

北米(NA)

米国

カナダ

ヨーロッパ(EU)

オーストリア

デンマーク

フランス

ドイツ

オランダ

ノルウェー

スペイン

スウェーデン

スイス

英国

2020年12月、フォード・モーター・カンパニーはマスタングMach-E 1400でハーマンインターナショナルと提携。同車には、ハーマンのAVASスピーカーとともに、ハーマンのHALOsonic eESS技術が搭載されている。

2020年4月、ボルボ・カー・グループと浙江吉利控股は、ポールスター2のAVAS技術でハーマンインターナショナルと協業した。グループ初のAVAS技術搭載車となる。

2020年2月、現代自動車とハーマンインターナショナルは、世界初のロードノイズキャンセルシステムで提携した。RANCシステムは、不要な騒音を最大50%低減する。ハーマンのノイズキャンセリング技術HALOsonicスイートが搭載されている。

【目次】

1. はじめに (ページ – 22)

1.1 調査目的

1.2 市場の定義

表1 AVAS市場の定義(車両タイプ別

表2 アバスの定義:装着位置別

表3 Avas市場の定義:推進力タイプ別

表4 Avas市場の定義:販売チャネル別

表5 AVAS市場の定義:電動2輪車別

1.2.1 含有要素と除外要素

表6 含有項目と除外項目

1.3 市場範囲

1.3.1 対象市場

図1 AVAS市場のセグメンテーション

1.3.2 対象地域

1.3.3 考慮した年数

1.4 通貨

1.5 単位

表7 米ドル為替レート

1.6 利害関係者

1.7 変更点のまとめ

2 調査方法 (ページ – 29)

2.1 調査データ

図2 調査デザイン

図3 調査プロセスの流れ

2.1.1 二次データ

2.1.1.1 主な二次資料

2.1.1.2 二次資料からの主要データ

2.1.2 一次データ

2.1.2.1 主要インタビュー参加者

2.1.2.2 主要な業界インサイト

図4 主要な業界インサイト

2.1.2.3 一次インタビューの内訳

図5 一次インタビューの内訳:企業タイプ別、呼称別、地域別

2.1.2.4 一次調査参加者リスト

2.2 市場規模の推定方法

図6 調査手法:仮説構築

2.2.1 景気後退の影響分析

2.2.2 ボトムアップアプローチ

図7 ボトムアップアプローチ

2.2.3 トップダウンアプローチ

図8 トップダウン・アプローチ

図9 調査デザインと方法論

2.3 市場の内訳とデータの三角測量

図10 データの三角測量

図11 需要サイドドライバーからの市場成長予測

2.4 要因分析

図12 要因分析

2.5 調査の前提

2.6 調査の限界

2.7 リスク分析

3 エグゼクティブサマリー(ページ数 – 43)

図 13 AVAS 市場の展望

図14 アバスの地域別市場

図15:予測期間中、乗用車セグメントが市場をリードする

図16 予測期間中、市場をリードするバッテリー電気自動車セグメント

図17 アバスの主要企業

4 PREMIUM INSIGHTS (ページ数 – 48)

4.1 Avas市場におけるプレーヤーにとっての魅力的な機会

図18 政府の規制と通勤者の安全重視が市場を牽引

4.2 Avas市場、推進力タイプ別

図19 予測期間中、バッテリー電気自動車が最大の推進タイプに

4.3 Avas市場:自動車タイプ別

図 20:予測期間中、乗用車が主要な車両タイプに

4.4 AVAS市場:搭載位置別

図 21:予測期間中、統合型アバスが市場を支配する

4.5 AVAS市場:販売チャネル別

図 22 予測期間中、OEMセグメントが大きな成長率を示す

4.6 アバスの市場:電動2輪車別

図 23:予測期間中、e-スクーター/原付分野がアバスの需要を高める

4.7 アバスの地域別市場

図 24 2024 年にはアジア太平洋地域が圧倒的な市場シェアを占める

5 市場概観(ページ番号 – 52)

5.1 はじめに

図25 音響車両警報システム

5.2 市場ダイナミクス

図26 推進要因、阻害要因、機会、課題

5.2.1 推進要因

5.2.1.1 AVAS導入に有利な政府政策

図 27 世界のAVAS規制

5.2.1.2 電気自動車市場の活況

図28 電気自動車販売台数、2020~2023年

5.2.1.3 歩行者の安全性重視の高まり

図29 歩行者と自転車に対する電気自動車の警告音

5.2.1.4 電動2輪車の普及拡大

図30 電動2輪車の販売台数、2020~2023年

5.2.2 抑制要因

5.2.2.1 一貫性のない速度範囲規制

表8 欧米におけるアバスの最低音響要件

5.2.3 機会

5.2.3.1 マイクロモビリティ分野の急成長

図 31 シェアード・モビリティ・フリートとマイクロ・モビリティ・フリート用のアバス

5.2.3.2 カスタマイズ・ソリューションへの志向の高まり

5.2.4 課題

5.2.4.1 健全な標準化指令への対応

表9 市場ダイナミクスの影響

5.3 顧客に影響を与えるトレンド/混乱

図 32 顧客に影響を与えるトレンド/混乱

5.4 バリューチェーン分析

図33 バリューチェーン分析

5.5 技術分析

5.5.1 導入

5.5.2 主要技術

5.5.2.1 デザイン済みサウンドライブラリー

図34 サウンドデザインプロセス

5.5.2.2 革新的なアクチュエータベースの音響システム

図 35 Continental Ag: アバス・ソリューション

図36 アバスのレイアウト

5.5.2.3 デジタル信号処理(DSP)

図 37 アバスのブロック図

5.5.3 補完技術

5.5.3.1 V2X通信

図38 V2X通信の種類

図39 V2P通信

5.5.3.2 ナビゲーションとGPSシステム

図40 ビークル・ナビゲーション・システムのブロック図

5.5.4 隣接技術

5.5.4.1 ADAS、カメラ、人工知能の融合

図 41 センサー・フュージョン技術

5.5.4.2 自律走行車:サイバーセキュリティとデータプライバシー

図 42 自律走行車からのデータ

5.5.5 今後の技術的進歩

5.6 価格分析

5.6.1 主要企業の電動2輪車と4輪車の平均販売価格動向

表10 2輪車の主要企業の平均販売価格(2023年)(米ドル

表11 4輪車主要メーカーの平均販売価格(2023年)

5.6.2 平均販売価格動向(地域別

表12 平均販売価格動向(地域別)、2020~2024年(米ドル/台

5.7 エコシステム分析

図43 エコシステム分析

5.7.1 OEMS

5.7.2 チップサプライヤー

5.7.3 アバス・プロバイダー

表13 エコシステムにおける企業の役割

5.8 主要OEM

5.8.1 ジャガー・ランドローバー・リミテッド

5.8.2 ゼネラルモーターズ

5.8.3 BMW AG

5.8.4 アウディ

5.8.5 メルセデス・ベンツ

5.8.6 ポルシェ

5.8.7 日産自動車株式会社

5.8.8 ヒュンダイ・モービス

5.8.9 マルチ・スズキ・インディア・リミテッド

5.8.10 その他

5.9 主要ステークホルダーと購買基準

5.9.1 購入プロセスにおける主要ステークホルダー

図44 上位2車種の購入プロセスにおけるステークホルダーの影響力

表14 上位2車種の購入プロセスにおけるステークホルダーの影響度(%)

5.9.2 購入基準

図45 上位2車種の主な購入基準

表15 上位2車種の主な購入基準

5.10 ケーススタディ分析

5.10.1 コンウェイ社による静粛車両サウンダー(qvs)の導入

5.10.2 バーミンガム大学における静粛車両サウンダーによる安全性向上

5.10.3 ブリゲイドのqvsによるネソバスの安全性向上

5.10.4 ヒュンダイの電気自動車における音響イノベーション

5.10.5 BMWの電気自動車サウンドデザインへの創造的アプローチ

5.10.6 ポルシェの電気自動車用革新的アバス

5.10.7 電気自動車の安全性を再定義するアウディのカスタマイズ・アバス

5.10.8 電気自動車の新基準を打ち立てたメルセデス・ベンツのアバス

5.10.9 トール・アバスによるマイクロモビリティの安全性向上

5.11 特許分析

5.11.1 はじめに

図 46 特許分析、2014~2023 年

5.11.2 特許の法的状況

図 47 アバスの特許出願状況(2014~2024 年

表16 イノベーションと特許登録(2020~2024年

5.12 規制の状況

5.12.1 欧州

図 48 EU規制の適用 138

5.12.2 米国

図49 FMVSSの適用 141

5.12.3 中国

図 50 GB/T 37153-2018 の適用

5.12.4 日本

5.12.5 インド

5.12.6 規制機関、政府機関、その他の組織

表17 アジア太平洋地域:規制機関、政府機関、その他の組織

表18 北米:規制機関、政府機関、その他の団体

表19 ヨーロッパ:規制機関、政府機関、その他の団体

5.13 主要な会議とイベント

表20 主な会議とイベント(2024~2025年

5.14 音の複雑さを管理するアバスの業務

図51 AVASの仕組み

6 AVAS市場:電動2輪車別(ページ数 – 93)

6.1 はじめに

図 52 AVAS市場:電動2輪車別、2024~2030年(百万米ドル)

表21 電動2輪車別アバス市場:2020~2023年(千台)

表22 電動2輪車別アバス市場:2024-2030年(千台)

表23 AVAS市場:電動2輪車別、2020-2023年(百万米ドル)

表24 Avas市場:電動2輪車別、2024-2030年(百万米ドル)

6.2 eスクーター/原付

6.2.1 低速車両の歩行者安全規制が市場を牽引

表25 eスクーター/原付:アバス市場(地域別)2020~2023年(千台

表26 eスクーター/原付:アバス市場:2024~2030年地域別(千台)

表27 eスクーター/原付:アバス市場:地域別、2020~2023年(百万米ドル)

表28 eスクーター/原付:アバス市場:2024-2030年地域別(百万米ドル)

6.3 eモーターサイクル

6.3.1 電動二輪車のエンジン音に対する需要の高まりが市場を牽引

表29 電動二輪車:アバス市場(地域別)2020~2023年(千台

表30 二輪車用電子機器:アバス市場:地域別、2024~2030年(千台)

表31 二輪車用電子機器:アバス市場:地域別、2020-2023年(百万米ドル)

表32 e-モーターサイクル:アバス市場:地域別、2024-2030年(百万米ドル)

6.4 主要インサイト

7 AVAS市場:販売チャネル別(ページ – 99)

7.1 はじめに

図53 AVAS市場、販売チャネル別、2024-2030年(百万米ドル)

表33 AVAS市場:販売チャネル別、2020~2023年(単位:千台)

表34 AVAS市場:販売チャネル別、2024-2030年(単位:千台)

表35 AVAS市場:販売チャネル別、2020-2023年(百万米ドル)

表36 AVAS市場:販売チャネル別、2024-2030年(百万米ドル)

7.2 OEM

7.2.1 OEMによるユニークなサウンドシグネチャーの開発が市場を牽引

表37 OEM:アバス市場、地域別、2020~2023年(千台)

表38 OEM:アバス市場、地域別、2024~2030年(千台)

表39 OEM:アバス市場、地域別、2020年~2023年(百万米ドル)

表40 OEM:アバス市場、地域別、2024-2030年(百万米ドル)

7.3 アフターマーケット

7.4 主要な洞察

…

【本レポートのお問い合わせ先】

www.marketreport.jp/contact

レポートコード: AT 7301