市場規模

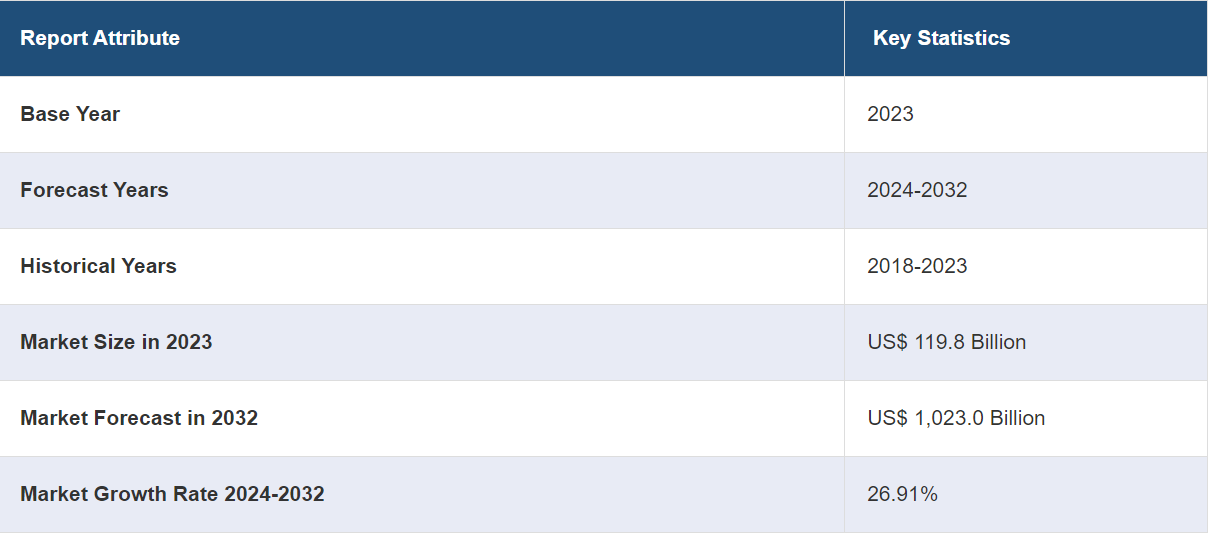

世界の電動商用車市場規模は、2023年に1198億米ドルに達しました。IMARC Groupは、2032年までに市場規模が1兆230億米ドルに達し、2024年から2032年の年間平均成長率(CAGR)は26.91%になると予測しています。厳格な排出ガス規制、技術の進歩、環境への関心の高まり、多数の政府主導のイニシアティブの立ち上げなどは、電動商用車市場の成長を主に推進する要因の一部です。

電動商用車市場分析:

主な市場推進要因:電動商用車のメンテナンスや運用コストの低さに対する消費者の意識の高まりが市場成長の原動力となっています。さらに、燃料駆動車の削減に関する有利な規制の実施も、電動商用車の需要を喚起しています。

市場の主な動向:公共交通機関の車両の電動化への注目が高まっていることに加え、複数の車両充電インフラの改良への投資が増加していることが市場の成長を促進しています。これに加えて、ワイヤレス接続、テレマティクス機器、先進運転支援システム(ADAS)、GPS、タッチセンサーなどを含むスマート車両技術の普及率が上昇していることも、世界市場をさらに促進しています。

市場の競合状況:市場をリードする企業には、AB Volvo, Anhui Ankai Automobile Co. Ltd., BYD Company Ltd., Construcciones y Auxiliar de Ferrocarriles S.A., Daimler AG, Ebusco B.V., King Long United Automotive Industry Co. Ltd, NFI Group Inc., Proterra Inc., VDL Groep B.V., Zhengzhou Yutong Bus Co. Ltd., Zhongtong Bus Holding Co. Ltd.など、その他多数。

地理的傾向:アジア太平洋地域が市場で圧倒的な優位性を示しています。この地域の多くの国々では、大気汚染を抑制し、持続可能な交通ソリューションを促進するために、厳しい排出ガス規制や政策を実施しています。政府は商用車を含む電気自動車(EV)の導入を奨励するために、インセンティブ、補助金、税制優遇措置を提供しています。

課題と機会:初期コストの高さと充電インフラの不足が市場の成長を妨げています。しかし、世界各国の政府は、電動商用車の普及を促進するために、奨励金、補助金、税額控除、助成金を提供しています。こうした支援政策は初期コストを削減し、市場の需要を刺激します。

電動商用車市場の動向:

化石燃料価格の高騰

化石燃料価格の高騰は、電動商用車の需要を大幅に押し上げています。例えば、Statistaによると、2024年5月には、米国で1ガロンのディーゼル燃料が平均3.82ドルでした。ディーゼル価格は、ロシア・ウクライナ戦争中の供給制限やミシシッピ川の水位低下による輸送上の課題により、2022年と2023年に大幅に上昇しました。 商用車を含む電気自動車(EV)は、化石燃料を動力源とする車両と比較して、耐用年数全体にわたってより低い運用コストを実現できます。これは主に、電気代がガソリンやディーゼルよりも安価であること、および電気駆動装置のメンテナンス要件が少ないことによるものです。例えば、エネルギー効率サービス社(EESL)の子会社である国有のコンバージェンス・エナジー・サービス社(Convergence Energy Services Ltd)が発表したデータによると、2023年12月時点で、電気バスの入札価格はディーゼルバスの運用コストよりも29%安価であることが分かりました。同様に、Clean Mobility Shiftが発表した記事によると、電気バスの稼働コストが低いのは、可動部品が従来のバスよりも少ないためである。この他にも、環境問題や電気自動車の利点に対する一般市民の意識の高まりも一因となっている。消費者や企業は、従来の化石燃料を動力源とする自動車に代わる現実的な選択肢として、電気自動車を検討する傾向がますます強まっている。これらの要因が、電動商用車の市場シェア拡大にさらに貢献している。

厳格な排出ガス規制

世界各国の政府は、特に人口密集都市において、自動車に対する厳しい排出ガス基準を導入しています。例えば、米国では、米国高速道路交通安全局(NHTSA)と環境保護庁(EPA)が推奨するSAFE(Safer Affordable Fuel-Efficient)自動車規制が、2021年から2026年の間に導入される見通しです。乗用車および小型トラックについては、この規制により企業平均燃費基準と温室効果ガス排出量が定められる可能性があります。 さらに、電動商用車は排気管からの排出ガスを一切出さないため、これらの規制を満たすための好ましい選択肢となります。 例えば、米国エネルギー省が発表した記事によると、電気自動車は直接的な排気や排気管からの排出ガスを一切出さないため、ゼロエミッション車となります。さらに、政府のグリーン政策を支援するために、さまざまな主要企業が電気トラックや電気バスの導入を進めています。例えば、2022年11月には、VIA MotorsがJB Poindexter & Co.(JBPCO)の最新事業部門であるEAVXと提携し、完全電気式のクラス2~5の電気作業トラックの製造を開始しました。同様に、2024年6月には、韓国に拠点を置く総合商社であるGS Global Corp.が、BYD社製の1トン電気トラック「T4K冷蔵トラック」を発表しました。T4K冷蔵トラックは、82kWhのリチウム鉄リン酸塩(LFP)ブレードバッテリーを搭載しており、常温で205km、低温で164kmの走行が可能です。これらの要因が、電動商用車市場の成長をさらに後押ししています。

電気バスの普及拡大

電気バスの普及拡大が、電動商用車市場を牽引しています。電気バスの開発は、バッテリー技術、電気駆動系、充電インフラの進歩を促します。バッテリー技術の進歩は、電気バスの航続距離と効率を大幅に改善しました。最新の リチウムイオン電池は、1回の充電で1日中バスを走らせることができ、頻繁な充電を必要とせずに通常の運行ルートで実用化できるレベルにまでなっています。例えば、2024年6月にはフォルクスワーゲントラック&バスがブラジルで電気バスのプロトタイプを発表しました。このバスは超高速充電が可能で、わずか10分で最大走行距離に達することができます。この場合、18トンのシャーシに搭載されたプロトタイプは、航続距離は60キロメートルと推定され、300kWのパンタグラフを使用して10分で充電できる。この電気バスには、ニオブを負極に用いたリチウム電池パックが4つ搭載されており、各パックの有効容量は最大30kWhである。この他にも、各国政府も電気バスの導入に向けてさまざまな取り組みを行っている。例えば、2024年2月にはデリー政府が350台の電気バスを導入しました。DTCの電気バスの総数は約1,650台に達しました。これとは別に、政府や民間企業は電気バスの充電インフラに投資しています。このインフラの拡大には、電気バス車両の航続距離の制限や運用ニーズに対応するための急速充電ステーションや充電施設が含まれます。例えば、2024年4月には、Mapna Groupがイラン北部のアルボルズ州カラジ市に、イラン初の電気バス用充電ステーションを開設しました。バスは2時間半でフル充電され、クーラーを稼働させたまま250キロメートル走行することができます。こうした要因が、電動商用車の普及を後押ししています。

グローバルな電動商用車産業のセグメンテーション:

IMARC Groupは、グローバルな電動商用車市場レポートの各セグメントにおける主要なトレンドの分析を提供しています。また、2024年から2032年までの世界、地域、国レベルでの予測も行っています。当社のレポートでは、車両タイプ、推進タイプ、用途、バッテリータイプ、バッテリー容量に基づいて市場を分類しています。

車両タイプ別内訳:

電気バス

電気ピックアップトラック

電気トラック

電気バン

電気バスが最大のセグメントを占めた

このレポートでは、車両の種類別に市場を詳細に分類し、分析しています。これには、電気バス、電気ピックアップトラック、電気トラック、電気バンが含まれます。レポートによると、電気バスが最大の市場セグメントを占めました。

電気バスは、ディーゼルやガソリンなどの従来の燃料ではなく、完全に電気で動く公共交通車両の一種です。電気バスは排気ガスを一切出さないため、都市の大気質を改善し、温室効果ガスの排出量を削減するのに役立ちます。このため、ディーゼルやガソリンを動力源とするバスに代わる環境にやさしい代替手段となり、特に大気汚染が懸念される人口密集地域では重要な意味を持ちます。さらに、多くの政府や地方自治体は、厳しい排出規制や温室効果ガス排出削減目標を導入しています。低排出ガスゾーンや公共車両へのゼロエミッションバスの義務化などの政策が、電気バスの採用を推進しています。例えば、2024年1月には、アッサム州の州首相がグワーハーティー市民のために約200台のEVバスを導入しました。

推進タイプ別内訳:

BEV

HEV

FCEV

PHEV

現在、BEVが市場で明確な優位性を示している

本レポートでは、推進タイプ別の市場の詳細な内訳と分析を提供しています。これには、BEV、HEV、FCEV、PHEVが含まれます。電動商用車市場レポートによると、BEVが市場で明確な優位性を示しています。

世界中で厳格化が進む排ガス規制により、企業や政府はゼロエミッション車の採用を迫られています。 排気管からの排出ガスがゼロのBEVは、こうした規制要件を満たすための直接的なソリューションです。 これは、大気汚染への懸念が高い都市部では特に重要です。 さらに、BEVは従来の内燃機関車と比較して、一般的に運用コストが低くなります。可動部品が少ないため、メンテナンス費用も削減できます。さらに、多くの地域では電気料金がガソリンやディーゼルよりも安いため、車両の耐用年数全体を通して燃料費を削減できます。例えば、2024年4月、ダイムラートラックの最新電気自動車ブランドであるRIZONは、トロントで開催された「Truck World」イベントで、カナダでバッテリー式電気トラックのクラス4-5を発表しました。

用途別内訳:

貨物

乗客

本レポートでは、用途に基づく市場の詳細な内訳と分析を提供しています。これには貨物および乗客が含まれます。

貨物車両には、主に商品、資材、設備の輸送用に設計されたトラック、バン、特殊車両が含まれます。これらの車両は、小売、建設、製造、物流など、さまざまな業界における物流、流通、貨物輸送に不可欠です。商用セクターの乗用車には、人を輸送するために設計されたバス、シャトル、ミニバスが含まれます。これらの車両は、公共交通機関、従業員の送迎、観光、その他の乗客輸送サービスに使用されます。

電池タイプ別内訳:

リチウムニッケルマンガンコバルト酸化物電池

リチウム鉄リン酸塩電池

その他

このレポートでは、電池タイプ別に市場の詳細な内訳と分析を提供しています。これには、リチウムニッケルマンガンコバルト酸化物電池、リチウム鉄リン酸塩電池、その他が含まれます。

NMC電池は通常、リチウム、ニッケル、マンガン、コバルトを正極材料として組み合わせて使用します。これらの電池は一般的に、他のリチウムイオン化学物質と比較してエネルギー密度が高く、単位体積または単位重量当たりのエネルギー貯蔵量が多いという特徴があります。一方、リン酸鉄リチウム電池は、リン酸鉄リチウムを正極材料として使用します。これらの電池は、優れた熱安定性と化学安定性で知られており、熱暴走のリスクを低減し、全体的な安全性を向上させます。

電池容量別内訳:

50kWh未満

50~250kWh

250kWh超

このレポートでは、電池容量別に市場を詳細に分類し、分析しています。これには、50kWh未満、50~250kWh、250kWh超が含まれます。

50kWhのバッテリーサイズは、コンパクトカーやエントリーレベルのEVモデルなどの小型電気自動車に一般的に見られます。日々の通勤や市街地走行など、短い走行距離で十分な用途や、住宅用または小規模のエネルギー貯蔵用途に適しています。50-250 kWh の範囲は、中型の電気自動車、大型の消費者向けEV、小規模のエネルギー貯蔵システムなど、幅広い用途をカバーしています。250 kWh を超えるバッテリーは、主に長距離走行用に設計された電気自動車、商用トラック、バス、大規模なエネルギー貯蔵システムに搭載されています。

地域別内訳:

北米

米国

カナダ

アジア太平洋

中国

日本

インド

韓国

オーストラリア

インドネシア

その他

ヨーロッパ

ドイツ

フランス

英国

イタリア

スペイン

ロシア

その他

ラテンアメリカ

ブラジル

メキシコ

その他

中東およびアフリカ

トルコ

サウジアラビア

その他

現在、アジア太平洋地域が世界市場を独占している

このレポートでは、北米(米国およびカナダ)、ヨーロッパ(ドイツ、フランス、英国、イタリア、スペイン、ロシアなど)、アジア太平洋地域(中国、日本、インド、韓国、オーストラリア、インドネシアなど)、中南米(ブラジル、メキシコなど)、中東およびアフリカ(トルコ、サウジアラビアなど)のすべての主要地域市場の包括的な分析も行っている。レポートによると、世界市場を牽引しているのはアジア太平洋地域です。

中国、日本、韓国、インドなど、アジア太平洋地域の多くの国々では、電気自動車の普及を促進するために、強力な政府政策やインセンティブが実施されています。これらの政策には、補助金、税制優遇措置、商用車への電気自動車の導入を促進する規制などが含まれます。例えば、2022年11月には、日本の国土交通省がグリーンナンバープレートを付けた商用車への支援を強化しました。同省は2023年3月期の第2次補正予算に21億2000万円を追加した。さらに、この地域には世界最大かつ最も成長著しい経済圏がいくつかあり、あらゆるタイプの商用車に対する需要を大幅に押し上げている。これらの経済圏が都市化し拡大するにつれ、大気汚染への対応と化石燃料への依存度低減への圧力が高まっており、電気自動車が魅力的なソリューションとなっている。

競合状況

市場調査レポートでは、市場競争の状況について包括的な分析を提供しています。また、すべての主要企業の詳しいプロフィールも提供されています。市場における主要企業の一部は以下の通りです:

AB Volvo

Anhui Ankai Automobile Co. Ltd.

BYD Company Ltd.

Construcciones y Auxiliar de Ferrocarriles S.A.

Daimler AG

Ebusco B.V.

King Long United Automotive Industry Co. Ltd

NFI Group Inc.

Proterra Inc.

VDL Groep B.V.

Zhengzhou Yutong Bus Co. Ltd.

Zhongtong Bus Holding Co. Ltd.

(これは主要企業の一部のリストであり、完全なリストはレポートに掲載されています。)

電動商用車市場の最近の動向:

2024年6月:Volkswagenトラック&バスがブラジルで電気バスのプロトタイプを発表。超高速充電が可能で、わずか10分で最大航続距離を達成できる。

2024年4月:ダイムラートラックの最新電気自動車ブランドであるRIZONは、トロントで開催された「Truck World」イベントで、カナダにおいてバッテリー式電気トラックのクラス4-5を発表した。

2024年4月:Mapna Groupは、イラン北部のアルボルズ州カラジ市において、イラン初の電気バス用充電ステーションを設置した。

【目次】

1 序文

2 範囲と方法論

2.1 本調査の目的

2.2 利害関係者

2.3 データソース

2.3.1 一次情報源

2.3.2 二次情報源

2.4 市場推定

2.4.1 ボトムアップアプローチ

2.4.2 トップダウンアプローチ

2.5 予測方法論

3 エグゼクティブサマリー

4 はじめに

4.1 概要

4.2 主な業界動向

5 世界の電動商用車市場

5.1 市場概要

5.2 市場実績

5.3 COVID-19 の影響

5.4 市場予測

6 車両タイプ別市場内訳

6.1 電気バス

6.1.1 市場動向

6.1.2 市場予測

6.2 電気ピックアップトラック

6.2.1 市場動向

6.2.2 市場予測

6.3 電気トラック

6.3.1 市場動向

6.3.2 市場予測

6.4 電気バン

6.4.1 市場動向

6.4.2 市場予測

7 推進タイプ別市場内訳

7.1 BEV

7.1.1 市場動向

7.1.2 市場予測

7.2 HEV

7.2.1 市場動向

7.2.2 市場予測

7.3 FCEV

7.3.1 市場動向

7.3.2 市場予測

7.4 PHEV

7.4.1 市場動向

7.4.2 市場予測

8 用途別市場規模推移

8.1 貨物

8.1.1 市場動向

8.1.2 市場予測

8.2 乗用車

8.2.1 市場動向

8.2.2 市場予測

9 電池タイプ別市場規模推移

…

【お問い合わせ・ご購入サイト】

資料コード:SR112024A2356