市場概要

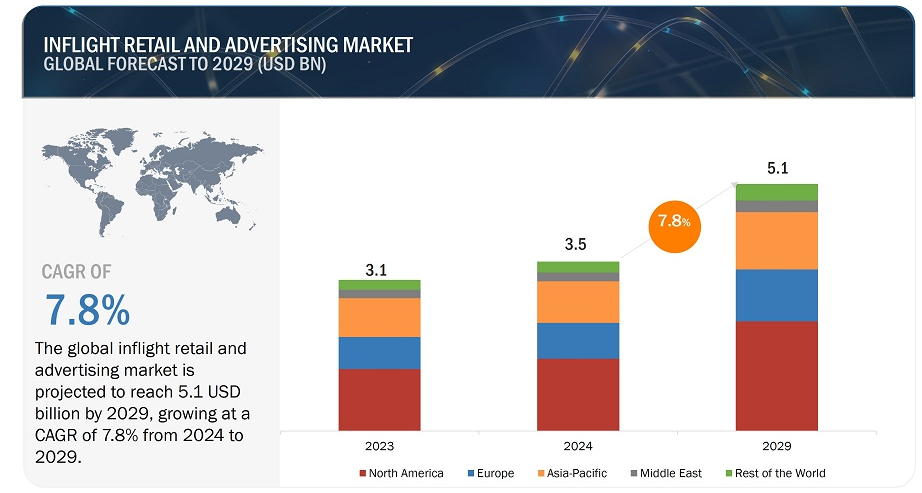

機内小売・広告市場は、2024年の35億米ドルから2029年には51億米ドルへと、年平均成長率7.8%で成長すると予測されている。機内小売・広告市場には、機内での電子商取引や広告を通じて乗客が航空機に乗っている間に収益を上げるために行われる商業活動が含まれる。機内広告には、シートバックスクリーン、オーバーヘッドスクリーン、機内アプリなどさまざまなデジタルプラットフォームを通じて、機内のさまざまなチャンネルで乗客にCMや販促コンテンツを表示することが含まれる。機内販売では、フライト中の乗客に商品やサービスを販売する。ブランド商品の販売を促進することで、旅行必需品、アルコール・飲料、電子機器を含む旅行必需品などの小売ロジスティクス・プロバイダーは、多様で国際的な顧客層の間でブランドの知名度と認知度を高めることができる。

促進要因 旅客数の増加

航空旅客数は、航空需要の増加、空港インフラの充実、経済状況の改善など様々な要因により、長年にわたり着実に増加している。世界の航空旅客数の増加傾向は一貫しており、今後も継続的に増加すると予測されている。2024年1月、アジア太平洋地域の航空会社は、2023年1月と比較して45.4%の大幅な旅客数の急増を目の当たりにしたが、これは同地域におけるパンデミック規制の緩和後、急速な回復が続いていることを示している。特に中国は、旧正月の旺盛な旅行需要に後押しされ、国内需要の伸びを牽引した。旅客輸送量の上位10ヵ国は、2023年の世界の総旅客輸送量の82.3%を占める。旅客輸送量で最大の国は米国で、全体の28.3%を占める。中国は旅客輸送量第2位で、全体の18.8%を占める。トルコ、メキシコ、ロシア、韓国、英国、日本、フランス、ドイツが残りの35.2%を占めている。

国際航空運送協会(IATA)は、2024年の世界の旅客数は大幅に増加すると予測している。予測によれば、航空旅行の旅客数は約47億人となり、2019年に記録された45億人から顕著に増加する。この急増は、IATAの調査結果が示すように、旅行行動の変化に起因している。回答者の3分の1が、パンデミック流行前と比較して旅行が増加したと回答している一方、約半数が旅行習慣に変化はないと回答している。2024年には、世界の旅客数は94億人に達すると予測され、回復の大きな節目となることが予想される。この数字は、パンデミック前のレベルであった2019年の旅客数92億人を上回り、2019年の旅客数の102.5%に相当する。この旅客数の急増は、航空会社にとって潜在的な顧客基盤を拡大するだけでなく、ターゲットを絞った広告やパーソナライズされた小売体験のための有利な機会を生み出す。この航空旅客数の増加傾向は、機内小売・広告市場の成長と革新の主要な触媒として機能し、航空会社と業界関係者が旅行者の進化する需要に適応し、資本化するよう促している。

阻害要因 機内接続の制限

機内接続が限られていることは、機内小売・広告サービスを効果的に実施する上で大きな制約となる。高速で信頼性の高いインターネット・アクセスは、まだすべてのフライトやすべての地域で普遍的に利用できるわけではないため、リアルタイム・サービスの機能に支障をきたす可能性がある。この制限は、ダイナミックコンテンツ、リアルタイムの在庫管理、最新の広告を提供する能力に影響を与える。例えば、接続速度が遅かったり不安定だったりすると、乗客は商品の閲覧や購入、広告の表示中に遅延や中断を経験する可能性がある。これは、フラストレーションやエンゲージメントの低下につながり、販売や広告効果に悪影響を及ぼす可能性がある。さらに、接続性が限られていると、パーソナライズされた体験やターゲットを絞った広告を提供するために不可欠な、リアルタイムのデータ収集や分析が妨げられる可能性がある。

機会 機内限定キャンペーン

機内限定のお得なキャンペーンやプロモーションを提供することで、即時のアクションを促し、広告効果を高めることができます。このような期間限定のオファーは、切迫感を与え、乗客がその場で購入することを促します。フライト中にしか手に入らないユニークな商品や特別割引を強調することで、航空会社は価値と利便性を求める旅行者の注目を集めることができます。さらに、機内限定の特典は、目新しさと興奮を与えることで、旅客の体験全体を向上させることができる。この戦略は、即座に売上を押し上げるだけでなく、乗客が航空会社を特別でユニークな機会と結びつけることで、ブランド・ロイヤルティを強化することにもつながる。3Sixty Duty Free & Moreは、乗客のショッピング体験を向上させ、ベトナムの旅行小売市場における新たな機会を探るため、タイ・ベトジェットとの提携を発表した。機内免税品プログラムを通じて、乗客は幅広いプレミアム商品ブランドを利用できるようになる。

課題 技術統合

新しい機内広告や小売システムを既存の航空会社のITインフラに統合することは、複雑でリソースを要するプロセスです。航空会社は多くの場合、レガシーシステムと最新システムを混在させて運用しているため、新技術を導入する際に互換性の問題が生じる可能性がある。このような古いシステムは、現代の機内広告やリテールソリューションが必要とする高度な機能を容易にサポートできない可能性があり、大幅なカスタマイズや統合作業が必要となる。第二に、リアルタイムのトランザクションやデータストリーミングをサポートするために、堅牢で信頼性の高い接続性が必要となるため、技術的に複雑でコストがかかる可能性がある。航空会社は、海上や遠隔地を含む多様な飛行経路で一貫したインターネット利用を保証する衛星や空対地ネットワークに投資しなければならない。潜在的な侵害から旅客データのセキュリティとプライバシーを確保するには、高度な暗号化と絶え間ない警戒が必要であり、技術的なアップグレードに複雑なレイヤーを追加することになる。これらの課題に対処するには、技術や専門知識への継続的な投資が必要であり、航空会社のリソースを圧迫する可能性がある。

エンドユーザー別に見ると、予測期間中、民間航空セグメントが最大の市場シェアを占めると推定される。

エンドユーザー別に見ると、世界の機内販売・広告市場では民間航空が最大の市場シェアを占めると予測されている。民間航空会社は乗客の輸送数が非常に多く、ターゲットを絞った小売・広告イニシアティブに膨大な数の利用者を提供している。この大量輸送は規模の経済を促進し、費用対効果の高いマーケティングと多様な小売機会を可能にする。さらに、民間航空会社の乗客の属性は多岐にわたるため、広告主の市場リーチも拡大する。デジタル機内システムの進歩は、旅客体験を向上させ、エンターテインメントやショッピング・オプションの強化を通じて高収益をもたらすことで、このセグメントをさらに強化する。

モードに基づくと、広告セグメントが市場を支配すると予想される。

モード別では、広告セグメントが最大の市場シェアを占めている。機内小売・広告市場における広告分野は、リーチが広く、すべての乗客に同時に影響を与え、露出が最大化されるため、小売よりも急成長を遂げている。広告は、デジタル・プラットフォームによる高度なターゲティング機能により、小売よりも低い運用コストと高い利益率を提供する。これらのプラットフォームでは広告を埋め込むことができるため、マーケティング担当者の訴求力が高まる。さらに、機内接続性の向上により、乗客のデジタルコンテンツへのエンゲージメントが高まり、フライト中の注目を集める広告がより効果的になっている。

運用に基づくと、蓄積型セグメントが市場を支配すると予想される。

オペレーション別では、ストアドセグメントが最大の市場シェアを占めている。保存型機内小売・広告市場は、主にその信頼性とコスト効率により、ストリーミング型市場よりも拡大している。ストアドコンテンツは、飛行中のシームレスなアクセスを保証し、機内インターネット接続の不整合を回避する。さらに、ストリーミングに必要な帯域幅に関連する高コストも回避できる。コンテンツへのアクセスがより広範になり、コンテンツがより自由にコントロールできるようになることで、航空会社は常に広告や小売の機会を提供し、乗客の体験を向上させ、より多くの収益を上げることができる。ストアドコンテンツ市場の堅調な成長には、こうした推進要因が寄与している。

北米市場は、機内リテール&広告市場で最大のシェアを占めると予測されている。

世界の機内販売・広告市場では、アジア太平洋地域が2024年に最も高い市場シェアを占めると予測されている。北米地域は、経済成長と中間層の急増に後押しされた航空部門の急速な拡大により、機内販売・広告市場が大きく成長している。航空会社は高度なデジタル技術を活用して機内接続とエンターテインメントを強化し、小売と広告に十分な機会を提供している。競争圧力が航空会社に新たな収益源の開拓を迫っている一方、消費主義に向かう文化的傾向やeコマース・プラットフォームとの戦略的提携が機内販売とエンゲージメントをさらに後押ししている。

主要企業

機内販売・広告企業は、Panasonic Avionics Corporation(米国)、Thales(フランス)、Viasat, Inc.(米国)、Anuvu(米国)、IMM International(フランス)など、少数の世界的に確立されたプレーヤーによって支配されている。商業航空およびビジネス航空における要件の変化により、契約と新製品開発に大きな焦点が当てられた。

この調査では、機内販売・広告市場をエンドユーザー、モード、シートクラス、オペレーション、地域別に分類している。

セグメント

サブセグメント

エンドユーザー別

民間航空

ビジネス航空

モード別

広告別

小売店別

座席クラス別

ファーストクラス

ビジネスクラス

エコノミークラス

プレミアムエコノミークラス

運行別

保存

ストリーム

地域別

北米

ヨーロッパ

アジア太平洋

中東

その他の地域

2023年12月、パナソニック アビオニクス株式会社:- アイスランド航空(Icelandair)は、同社の新しいエアバスA321neo LR型機にパナソニック アビオニクスのAstrova IFEソリューションを採用した。契約には、4K有機ELスクリーン、Bluetoothオーディオ、Marketplace eCommerce、OneMedia、Arc Moving Map、ZeroTouchなどの追加デジタルソリューションが含まれる。

2023年9月、アヌビュー(米国):- アヌビューはパロット・アナリティクス(米国)と提携し、世界の映画・TVコンテンツ需要に関する洞察を顧客に提供。パロット・アナリティクスはSVOD(Subscription Video on Demand)、AVOD(Advertising Video on Demand)、リニアTVなどのプラットフォームで統一された視聴者指標を提供し、各国のデータを分析した。

2022年3月、Dnata:- イージージェット(英国)はdnataに機内小売サービスの管理契約を発注しました。dnataは戦略、商品開発、調達、マーケティング、乗務員の関与、財務管理を含む、カスタマイズされた小売プログラムを提供します。

【目次】

1 はじめに

1.1 調査の目的

1.2 市場の定義

1.3 市場範囲

1.3.1 対象市場

1.3.2 対象地域

1.3.3 調査対象年

1.4 包含と除外

1.5 制限事項

1.6 通貨と価格

1.7 市場関係者

1.8 変化のまとめ

1.8.1 景気後退の影響分析

2 調査方法

2.1 調査データ

2.1.1 二次データ

2.1.1.1 二次資料からの主要データ

2.1.2 一次データ

2.1.2.1 一次資料からの主要データ

2.1.2.2 一次資料の内訳

2.2 要因分析

2.2.1 導入

2.2.2 需要側指標

2.2.3 供給側指標

2.2.4 ロシア・ウクライナ戦争の影響

2.3 景気後退の影響分析

2.4 市場規模の推定

2.4.1 ボトムアップ・アプローチ

2.4.2 トップダウンアプローチ

2.5 市場の内訳とデータの三角測量

2.6 リスク評価

2.7 リサーチの前提

3 エグゼクティブサマリー

4 プレミアム・インサイト

5 市場概要

5.1 はじめに

5.2 市場ダイナミクス

5.2.1 推進要因

5.2.2 阻害要因

5.2.3 機会

5.2.4 課題

5.3 バリューチェーン分析

5.4 顧客のビジネスに影響を与えるトレンド/混乱

5.4.1 機内販売・広告市場の収益シフトと新たな収益ポケット

5.5 ケーススタディ分析

5.6 価格分析

5.6.1 指標価格分析(エンドユーザー別

5.6.2 平均販売価格動向(地域別

5.7 機内販売・広告市場のエコシステム

5.7.1 著名企業

5.7.2 民間企業および中小企業

5.7.3 エンドユーザー

5.8 数量分析

5.9 範囲/シナリオ

5.1 貿易分析

5.11 2024-25年の主要会議・イベント

5.12 規制情勢

5.12.1 規制機関、政府機関、その他の組織

5.13 主要ステークホルダーと購買基準

5.13.1 購入プロセスにおける主要ステークホルダー

5.13.2 購入基準

5.14 技術分析

5.14.1 主要技術

5.14.2 補完的技術

5.15 ビジネスモデル

5.16 投資と資金調達のシナリオ

6 業界動向

6.1 はじめに

6.2 技術動向

6.3 メガトレンドの影響

6.4 特許分析

7 機内販売・広告市場、エンドユーザー別

7.1. はじめに

7.2. 民間航空

7.2.1 ナローボディ航空機

7.2.2 ワイドボディ機

7.2.3 地域輸送機

7.3. ビジネス航空

…

【本レポートのお問い合わせ先】

www.marketreport.jp/contact

レポートコード:AS 9036