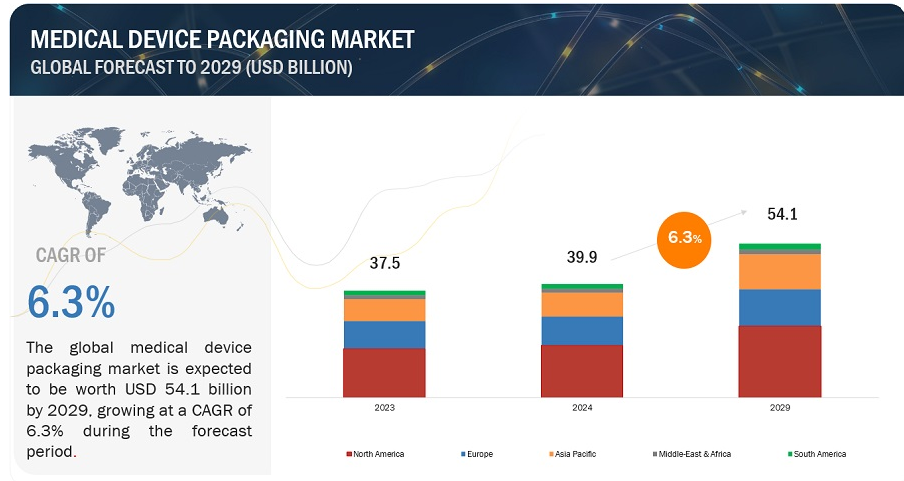

世界の医療機器包装市場規模は、2024年の399億米ドルから2029年には541億米ドルに成長し、予測期間中の年平均成長率は6.3%と予測されている。

医療機器包装市場は、医療機器用包装材料の設計、生産、流通を包含するヘルスケア産業内の重要なセグメントである。医療機器包装の需要は、患者の安全性と感染予防の重視の高まり、堅牢な包装に対する厳しい規制要件、複雑なヘルスケア製品の無菌性と完全性を維持するための特殊な包装を必要とする医療機器の技術進歩によって牽引されている。これらの要因が、医療機器パッケージング業界の技術革新と医療における最高品質基準の維持を後押ししている。この分野の企業は、こうした需要に応えるために新しい素材、デザイン、技術を生み出し、医療機器の製造から患者の使用まで、安全性、無菌性、有効性を維持できるようにしている。医療機器包装市場は、医療技術の進歩、医療需要の高まり、規制基準の厳格化、医療機器の使い捨て化などにより拡大している。主な動向としては、環境への影響を軽減するため、生分解性プラスチックやリサイクル材料など、持続可能な包装材料の採用が増加していることが挙げられる。医療機器包装市場の成長は、人口増加、人口動態の高齢化、医療費の増加などの要因によって、世界の医療セクターが拡大していることに起因している。

市場概要

促進要因 医療費の増加

世界中で医療費が増加していることが、医療機器パッケージング需要が急増している大きな要因となっている。医療制度が医療提供に関連するコスト増に取り組む中、医療サプライチェーン全体を通じて効率性、安全性、コンプライアンスへの注目が高まっている。医療機器包装は、医療機器の完全性を守り、無菌性を確保し、輸送や保管中の汚染や損傷に関連するリスクを軽減する上で極めて重要な役割を果たしています。高度な医療技術や医療機器への投資が拡大する中、厳しい規制基準を満たすと同時に、さまざまな医療製品特有の要件に対応する包装ソリューションも並行して求められている。さらに、慢性疾患の増加と高齢化によって医療機器に対する需要が急増し、製品の有効性と患者の安全性を維持するための堅牢な包装ソリューションの必要性がさらに高まっている。その結果、メーカーはこうした進化するニーズに対応するため、無菌バリアシステム、開封防止機能、持続可能なパッケージングオプションなど、革新的なパッケージングデザインや素材にますます注目するようになっている。このダイナミックな状況は、医療費の増大と規制の進化に後押しされ、医療機器包装市場を再形成し、持続的な成長と革新に向けて推進している。

経済協力開発機構(OECD)によると、OECDの平均医療支出の対GDP比は、パンデミックのピーク時(2021年)の9.7%から2022年には9.2%へと若干低下するものの、医療に割り当てられるGDPの割合は、パンデミック前の8.8%から顕著に上昇している。2022年の医療支出の対GDP比が16.6%であった米国では特に顕著であるが、このような医療投資への継続的なコミットメントは、医療機器パッケージングを含む高度な医療ソリューションへの持続的な需要を裏付けている。中・東欧のOECD加盟国やラテンアメリカのOECD加盟国の中には、GDPの6%から9%を医療に充てている国もある。世界的に医療支出が増加する全体的な傾向が、医療機器パッケージング市場を牽引している。

阻害要因 不安定な原材料コスト

過去数十年にわたり、医療用包装業界は、高品質の包装を低コストで提供するという大きなプレッシャーに直面してきた。原材料価格の変動は、医療機器パッケージング業界の収益性に不利な影響を与えている。プラスチック、金属、特殊コーティングなどの材料価格の変動は、包装メーカーの生産コストに直接影響します。その結果、業界内の価格戦略や利益率の安定性が損なわれている。メーカーはしばしば、こうしたコストの変動を予測・管理するのに苦労し、予算編成や計画の不確実性につながっている。さらに、医療機器包装には高品質の材料が必要であるため、コスト上昇を緩和するための材料代替の柔軟性が限られており、この問題をさらに悪化させている。その結果、企業は不安定な原材料費による財務的制約のために、技術革新への投資や事業拡大ができなくなる可能性がある。さらに、このような不安定さは、一貫した製品品質と規制遵守を維持する努力を妨げ、市場の成長をさらに阻害する可能性がある。このような課題に対処するため、医療機器パッケージング分野の関係者は、弾力性のあるサプライチェーン戦略を策定し、代替材料を検討し、サプライヤーと緊密に協力して原材料価格変動の影響を軽減する必要がある。

機会 新興市場への進出

新興市場への進出は、医療機器包装業界に有望な機会を提供する。これらの経済国が医療インフラを整備するにつれ、高度な医療機器包装を含む洗練された医療ソリューションに対する需要は、より高い医療水準に対応するために高まり続けている。 未開拓の市場は、医療機器パッケージング分野の企業が製品を導入し、市場での存在感を高めるための肥沃な土壌となる。新興経済国での進化する医療ニーズは、製品の完全性と安全性を優先する革新的なパッケージング・ソリューションの機会を生み出している。 このような市場に戦略的に参入することで、企業は医療機器包装の需要が高まっている地域で持続的な成長と市場シェア拡大の可能性を活用しながら、医療サービスの向上に貢献することができる。

例えば中国では、所得の増加、健康意識の高まり、高齢化により、ヘルスケア産業が急成長を遂げている。また、医療格差への対応と需要増への対応に熱心な政府にとっても、医療は優先政策分野となっている。このため、革新的で高品質な製品やサービスの提供を目指す企業や投資家には、幅広いビジネスチャンスが広がっている。新興国の医療インフラは大幅な成長を遂げており、医療機器の完全性と安全性を確保するための高度な医療用パッケージング・ソリューションの必要性を含め、医療製品の大きな市場を生み出している。医療機器パッケージング企業は、特に中国のような医療産業が急成長している地域において、進化する医療基準に沿った革新的なパッケージング・ソリューションを提供する上で、極めて重要な役割を果たす機会がある。

新興国の医療インフラが成長を続ける中、医療機器パッケージング企業は、進化する医療基準に沿った革新的なパッケージング・ソリューションを提供する上で、極めて重要な役割を果たす機会を得ている。これは企業自身の利益となるだけでなく、これらの地域における医療サービス全体の強化にも貢献する。

課題:包装の無菌性を維持する必要性

医療製品の包装による無菌性と寿命の確保は、ヘルスケア業界全体のメーカーにとって重要な関心事です。医療用包装の完全性は、サプライチェーン全体を通して重要な微生物バリアとして機能し、封入された製品の有効性と安全性を守ります。しかし、この完全性は、特に保管、取り扱い、輸送の過程でしばしば課題に直面します。

製造業者は、包装内の無菌環境を損なう様々な要因に対処しなければならない。これらの要因には、輸送中に発生する物理的損傷、取り扱い中に経験する振動、湿度や温度変動などの劣悪な環境条件にさらされることなどが含まれる。時間が経つにつれて、包装材自体も老化が進み、その保護機能が損なわれる可能性がある。

このような課題を考えると、医療製品の適切な保存期間を決定し、適切な包装材を選択することは極めて重要な課題となります。製造業者は、選択した包装材料が、意図された滅菌方法、保管条件、輸送要件、最終的な最終使用シナリオに適合していることを確認する必要がある。そのためには、材料の耐久性、微生物抵抗性、バリア性などの要素を綿密に検討する必要がある。さらにメーカーは、包装の完全性を維持する必要性と、競争力のある価格を提供する必要性とのバランスを取るという、絶え間ないプレッシャーに直面している。このバランスを達成するためには、製造工程、材料の選択、品質保証手段を微妙に最適化する必要がある。最終的には、医療機器包装の維持には、厳格な試験プロトコル、環境条件の継続的なモニタリング、包装設計と材料の継続的な改善を含む包括的なアプローチが求められます。これらの課題に効果的に取り組むことで、メーカーは信頼性と耐久性に優れた医療用包装ソリューションを通じて、患者の健康を守り、病気の感染を防ぐという重要な責任を果たすことができます。

素材別では、プラスチックが予測期間で最も高い市場シェアを占める。

プラスチックセグメントが最大の市場シェアを占めており、予測期間中のCAGRも最も高くなると予測されている。プラスチックは、主に石油化学製品に由来する様々な有機化合物から作られる合成ポリマーである。プラスチックは、軽量で耐久性があり、柔軟な性質で知られる万能材料であり、医療機器包装を含む様々な用途に理想的である。プラスチックは合成または半合成の有機物から成り、様々な形状の固形物に成形することができる。先進国では、包装製品の3分の1がプラスチック製である。プラスチックは優れたバリア特性を持ち、湿気、ガス、その他の外部汚染物質から医療機器を保護し、無菌性と完全性を保証する。プラスチックは様々な形や大きさに簡単に成形できるため、様々な種類の医療機器に対応したカスタマイズされた包装設計が可能である。プラスチックは他の素材に比べてコスト効率が高いため、製造コストを最小限に抑えたいメーカーにとって実用的な選択肢となります。医療機器の包装では、プラスチックは袋、トレイ、パウチ、容器、フィルムなど様々な形で使用されています。これらの包装材は、保管中や輸送中に医療機器の品質と無菌性を維持するのに役立ちます。プラスチックはまた、安全性と有効性に関するFDAの要件など、医療用包装に関する規制基準の遵守を保証する上で重要な役割を担っている。

製品タイプ別では、バッグ&パウチが予測期間中市場を支配した。

バッグ&パウチは、医療機器包装産業において極めて重要な役割を果たし、様々な医療製品を保護する多用途かつ効率的な手段を提供することから、医療機器包装市場を支配している。これらの包装ソリューションは、手術器具から診断ツールやインプラントに至るまで、様々な医療機器に利用されている。バッグ&パウチの特筆すべき利点の一つは、様々な形状やサイズの医療機器に適応し、保管や輸送中の動きや潜在的な損傷を最小限に抑えるぴったりとしたフィット感を提供することです。医療機器包装におけるバッグとパウチの利点は数多くあります。汚染物質に対するバリアを提供し、無菌性を維持し、医療機器の品質を低下させる光、湿気、酸素などの外的要因から保護します。また、柔軟性と汎用性があるため、様々なタイプやサイズの医療機器に適しており、医療従事者の利便性と使いやすさを向上させている。こうした利点から、医療機器包装業界におけるバッグやパウチの需要は伸び続けている。業界が患者の安全性と製品の品質をより重視するようになるにつれ、医療機器の完全性と無菌性を確保するための包装材料の使用がより重視されるようになっている。このような重要な要件を満たす信頼性の高いソリューションとして、バッグやパウチの消費が増加している。

用途別では、無菌包装分野が予測期間で最も高いCAGRを記録する。

産業プロセスセグメントは、医療機器パッケージング市場で最も急成長しているセグメントとして際立っている。無菌包装は医療機器包装の重要な側面であり、特に患者と直接接触するものや外科手術で使用されるものにとって重要である。無菌包装は、これらの機器が細菌、ウイルス、真菌などの微生物に汚染されないようにするもので、そうでなければ感染を引き起こしたり、機器の有効性を損なったりする可能性がある。 無菌包装の重要性は、使用されるまで医療機器の完全性と安全性を保護する能力にあります。汚染された医療機器は、治療が困難な感染症など、患者にとって深刻な健康リスクにつながる可能性があります。無菌包装はこのようなリスクを軽減し、医療処置における機器の安全性を確保します。無菌包装は通常、クラスIIおよびクラスIIIの医療機器に使用されます。これらのクラスは、外科用、埋め込み型、特定の診断ツールなど、中程度から高リスクの医療機器を表しています。無菌包装は、これらの医療機器が使用可能になるまで無菌状態を維持するのに役立ち、医療処置中の感染や汚染のリスクを低減する。

2023年の市場は北米が支配的であった。

北米地域は、アジア太平洋地域(APAC)、欧州、南米、中東・アフリカの中で、いくつかの重要な要因によって医療機器包装市場の支配的な勢力として浮上している。

北米の医療機器包装市場には様々な要因が影響している。同地域では高齢化が進んでおり、医療サービスや医療機器への需要が高まっている。人口参照局(PRB)によると、高齢者の数は2022年の5,800万人から2050年には8,200万人に増加すると予測されている。これは高度な医療機器とヘルスケアサービスの需要を生み出し、医療機器パッケージ市場の成長を支えるだろう。

米国食品医薬品局(FDA)の医療機器包装に関する厳格なガイドラインは、サプライチェーン全体を通じて無菌性と安全性の維持を義務付けており、医療機器包装市場に大きな影響を与えている。これらの要件は、堅牢で信頼性の高いパッケージング・ソリューションの必要性を促し、使用される材料、パッケージングの設計、および関連する製造工程に影響を与える。

持続可能性を求める動きも活発化しており、米国の企業は環境への影響を軽減するため、リサイクル可能で生分解性のある包装材料を選択している。この持続可能性への焦点は、二酸化炭素排出量への意識が高まっているヘルスケア業界の大きなトレンドと一致している。このシフトは、環境に優しい材料と慣行の使用を奨励し、医療機器包装へのより責任あるアプローチを促進する。

主要企業

医療機器包装市場は、Amcor Plc(スイス)、DuPont de Nemours Inc.(米国)、Berry Global Inc.(米国)、3M(米国)、WestRock Company(米国)などの主要メーカーで構成されている。製品の発売、買収、パートナーシップは、医療機器包装市場における地位を強化するために、これらの主要企業が採用した主要な戦略の一部であった。新規プロジェクトや契約にも大きな焦点が当てられている。

この調査レポートは、医療機器包装市場を材料、製品タイプ、用途、地域に基づいて分類しています。

医療機器包装市場、材料別

プラスチック

紙と板紙

金属

その他の材料

医療機器包装市場:製品タイプ別

バッグ&パウチ

トレイ

クラムシェル&ブリスターパック

ボックス

その他の製品タイプ

医療機器包装市場、用途別

無菌包装

非滅菌包装

医療機器包装市場:地域別

北米

ヨーロッパ

アジア太平洋

中東・アフリカ

南米

2024年2月、ベリーグローバル社は、健康・衛生・スペシャリティーズ・グローバル不織布・フィルム(HHNF)事業を分離し、グラットフェルター社と合併すると発表した。

2024年1月、Amcor Plcは、北米の医療、製薬、消費者健康分野の顧客からの需要増に対応するため、熱成形の生産能力を拡大すると発表した。

2023年12月、ソノコ・プロダクツ・カンパニーは、米国とカナダにおけるすべての板紙加工製品の最低価格を6%引き上げると発表。

2023年8月、デュポン社がスペクトラム・プラスチックス・グループAEAインベスターズの買収を完了。スペクトラム・プラスチックス・グループは、特殊医療機器と部品の先端製造のリーダーとして認められている。

2023年7月、ベリーグローバル社はディーコネス・ミッドタウン病院、ネクサス・サーキュラー社、エバンズビル・パッケージング・サプライ社と協力し、同病院の手術室、薬品室、研究室、倉庫から出る非危険物の無菌プラスチック包装と不織布をリサイクルする。

2023年5月、Amcor Plc社は、Procter & Gamble社、Delterra社、Mars社と提携し、循環型プラスチック経済のための川上・川下ソリューションを拡大。

2023年4月、ベリーグローバル社がテネシー州ルイスバーグ(米国)のフィルム製造施設の拡張を発表。

2023年4月、インド・バンガロールにヘルスケア製造施設とグローバル・センター・オブ・エクセレンスを開設。

2023年4月、Berry Global Inc.はテネシー州ルイスバーグ(米国)のフィルム製造施設の拡張を発表。

2023年3月、ウェストロック社がクレイコ社と共同で、ワシントン州ロングビューに41万平方フィートの段ボール工場を新設。

2023年1月、Amcor Plcが上海の医療機器包装会社Mdk (Shanghai) Medical Packing Co.

2022年4月、Amcor Plcは、アイルランドのスライゴにあるヘルスケアパッケージング施設に医療用パッケージングのための新しい熱成形能力を確立するための投資を発表した。この投資は、成長する無菌包装業界における同社のリーダーシップを強化し、欧州と北米の顧客に包括的なヘルスケアソリューションを提供する新たな拠点を提供する。

2021年10月、三菱化学グループは三菱ポリエステルフィルムGmbHの関連会社でポリエステルフィルムの生産能力を拡大する計画を発表した。

2021年9月、Berry Global Inc.は、ISCC Plusに認定されたVistop PP36タンパーエビデントクロージャーを発売した。この製品は、循環型PPとPEの高度なリサイクル樹脂を使用し、持続可能性の要求に沿ったものである。

2021年6月、Amcor Plcは医療グレードのDuPont Tyvek 2と紙パッケージング用途のACT2100ヒートシールコーティングを発表した。

2021年4月、Amcor Plcはブリスター包装からPVCを排除するAmSkyを発表。

2020年10月、Berry Global Inc.は、急成長するアジアのヘルスケア市場に対応するため、生産能力を増強するReicofil R5資産への投資計画を発表した。

2020年2月、Amcor Plcはヘルスケア業界におけるプラスチック製品のリサイクル性を向上させるため、ヘルスケア・プラスチック・リサイクル協議会と提携した。

2019年6月、デュポン・ドゥ・ヌムール社は、ルクセンブルクの施設でタイベックの製造能力を拡大するために4億米ドル以上を投資する計画を発表した。

【目次】

1 はじめに (ページ – 53)

1.1 調査目的

1.2 市場の定義

1.3 市場範囲

図1 医療機器包装市場のセグメンテーション

1.3.1 年代

1.3.2 対象地域

1.3.3 含むものと含まないもの

1.4 通貨

1.5 単位

1.6 制限事項

1.7 利害関係者

2 調査方法 (ページ – 57)

2.1 調査データ

図2 医療機器包装市場:調査デザイン

2.1.1 二次データ

2.1.1.1 二次ソースからの主要データ

2.1.2 一次データ

2.1.2.1 一次情報源からの主要データ

2.1.2.2 主要な一次参加者

2.1.2.3 一次インタビューの内訳

2.1.2.4 主要業界インサイト

2.2 市場推定

2.2.1 トップダウンアプローチ

図3 市場規模の推定:トップダウンアプローチ

2.2.2 ボトムアップアプローチ

図4 市場規模の推定:ボトムアップアプローチ

2.3 ベース数算出

2.3.1 需要サイドアプローチ

図5 医療機器包装市場:アプローチ1

2.3.2 供給サイドアプローチ

図6 医療機器包装市場:アプローチ2

2.4 成長予測

2.4.1 供給サイド

2.4.2 需要サイド

2.5 データ三角測量

図7 医療機器包装市場:データ三角測量

2.6 前提条件

2.7 要因分析

2.8 調査の限界

2.9 景気後退の影響

2.10 リスク評価

3 要約(ページ – 67)

図 8:予測期間中、プラスチック分野が市場を支配する

図 9 袋とパウチが予測期間中に最も急成長するセグメント

図 10 無菌包装が予測期間中に最も急成長する用途

図11 アジア太平洋地域が予測期間中に最も急成長する地域となる

4 PREMIUM INSIGHTS (ページ – 70)

4.1 医療機器包装市場におけるプレーヤーにとっての魅力的な機会

図12 医療費の増加が予測期間中の成長を促進する

4.2 北米:医療機器包装市場:材料別、国別

図13 2023年の市場はプラスチックセグメントと米国が牽引

4.3 医療機器包装市場:材料別

図14 予測期間中はプラスチックが市場を支配する

4.4 医療機器包装市場:タイプ別

図15 バッグ&パウチが予測期間中に市場をリードする

4.5 医療機器包装市場:用途別

図16 無菌包装用途が予測期間中に市場をリードする

4.6 医療機器包装市場:主要国別

図17 インドが予測期間中に最も急成長する市場

5 市場概観(ページ数 – 73)

5.1 はじめに

5.2 市場ダイナミクス

図18 医療機器包装市場における促進要因、阻害要因、機会、課題

5.2.1 推進要因

5.2.1.1 医療機器とヘルスケア製品の需要急増

図19 GDPに占めるOECD保健支出の割合(2005-2022年

5.2.1.2 慢性疾患の増加

図20 65歳以上人口の割合

5.2.1.3 無菌包装に対する需要の増加

5.2.2 抑制要因

5.2.2.1 厳しい規制対応

5.2.2.2 原料コストの変動

図21 石油価格の変動(2022~2023年)(米ドル/バレル

図22 世界のアルミニウム価格(米ドル/メートルトン)、2022-2024年

5.2.3 機会

5.2.3.1 持続可能な包装オプションの開発

5.2.3.2 新興市場への進出

図23 中国とインドの医療支出(2011~2020年)(米ドル/1人当たり

5.2.4 課題

5.2.4.1 保管・取り扱い中の汚染

5.3 ポーターの5つの力分析

図24 医療機器包装市場:ポーターの5つの力分析

表1 医療機器包装市場:ポーターの5つの力分析

5.3.1 新規参入の脅威

5.3.2 代替品の脅威

5.3.3 供給者の交渉力

5.3.4 買い手の交渉力

5.3.5 競合の激しさ

5.4 バリューチェーン分析

図25 医療機器包装市場:バリューチェーン分析

5.5 顧客ビジネスに影響を与えるトレンド/破壊的要因

図26 顧客のビジネスに影響を与えるトレンドと混乱

5.6 関税と規制の状況

5.6.1 医療機器包装市場に関連する関税

表2 国別の平均関税率

5.6.2 規制機関、政府機関、その他の組織

表3 北米:規制機関、政府機関、その他の組織

表4 欧州:規制機関、政府機関、その他の組織

表5 アジア太平洋地域:規制機関、政府機関、その他の団体

表6 その他の地域:規制機関、政府機関、その他の団体

5.7 技術分析

5.7.1 主要技術

5.7.1.1 低温滅菌

5.7.1.2 滅菌パッケージング

表7 滅菌包装材料の種類と用途

5.7.2 補完技術

5.7.2.1 医療機器の一次包装におけるモノのインターネット(IoT)

5.8 エコシステム分析/市場マップ

図27 医療機器包装市場の主要企業:エコシステム

表8 医療機器包装市場:エコシステム

5.9 主要ステークホルダーと購買基準

5.9.1 購入プロセスにおける主要ステークホルダー

図28 上位アプリケーションの購買プロセスにおける関係者の影響力

表9 上位アプリケーションの購買プロセスにおける利害関係者の影響(%)

5.9.2 購入基準

図29 医療機器包装用途における主な購買基準

表10 医療機器包装アプリケーションの主な購買基準

5.10 2024-2025年の主要会議とイベント

表11 2024-2025年の主要会議とイベント

5.11 貿易分析

5.11.1 輸出シナリオ

図30 HSコード3920の主要国別輸出データ(2018-2022年)(10億米ドル

5.11.2 輸入シナリオ

図31 HSコード3923の主要国別輸入データ(2018~2022年、10億米ドル)

5.12 特許分析

図32 医療機器包装市場の特許出願件数(2014~2024年

図33 医療機器包装市場で取得された特許の地域分析(2014-2024年

表12 医療機器包装市場における少数の特許(2022-2023年

5.13 ケーススタディ分析

5.13.1 ステリパックは安全針のシームレスな包装のための機能的ブリスターソリューションを提供する。

5.13.2 高バリア性の蓋材はシール強度を最大化し、剥離性を維持する

5.13.3 オステオニクスのブリスター・イン・ア・ブリスター・イン・ア・パウチ はインプラントを有害な酸化から守る

5.14 マクロ経済指標

5.14.1 世界のGDP見通し

表13 世界のGDP成長予測、2021~2028年(1兆米ドル)

5.14.2 世界のヘルスケア産業の動向と予測

表14 各国のGDP別医療費(2018-2022年)

5.15 価格分析

5.15.1 主要企業の平均販売価格動向(用途別

表15 主要企業の平均販売価格動向(用途別)(米ドル/台

5.15.2 平均販売価格動向(地域別

図34 医療機器包装市場:地域別平均販売価格(米ドル/個)

表16 平均販売価格動向(地域別)2021-2028年(米ドル/個

5.16 投資と資金調達のシナリオ

図35 2021年に医療機器への投資案件と資金調達が急増

6 医療機器包装市場, 用途別 (ページ – 104)

6.1 はじめに

図36 無菌包装は予測期間中に高いCAGRを記録する

表17 医療機器包装市場、用途別、2020~2022年(百万米ドル)

表18 医療機器包装市場:用途別、2023-2029年(百万米ドル)

表19 医療機器包装市場:用途別、2020-2022年(百万個)

表20 医療機器包装市場、用途別、2023-2029年(百万個)

6.2 無菌包装

6.2.1 医療技術の進歩が市場を牽引

6.3 非無菌包装

6.3.1 利便性とコスト効率に優れた包装ソリューションへの需要の高まりが市場を牽引

7 医療機器包装市場, 材料別 (ページ – 108)

7.1 はじめに

図 37:予測期間中、プラスチックが市場を支配する

表21 医療機器包装市場:材料別、2020~2022年(百万米ドル)

表22 医療機器包装市場:材料別、2023-2029年(百万米ドル)

表23 医療機器包装市場:材料別、2020-2022年(百万個)

表24 医療機器包装市場:材料別、2023-2029年(百万個)

7.2 プラスチック

7.2.1 医療機器の需要増加が市場を牽引

7.2.2 高密度ポリエチレン

7.2.3 グリコール変性ポリエチレンテレフタレート

7.2.4 高衝撃ポリスチレン

7.2.5 ペットフォーム

7.2.6 ポリプロピレン

7.2.7 ポリカーボネート

7.2.8 トリタン

7.2.9 非晶性ポリエステル

7.3 紙・板紙

7.3.1 生分解性パウチとラップの需要増加が市場を牽引する

7.4 金属

7.4.1 ブリスターパックとトレーの需要増が市場を押し上げる

7.5 その他の素材

…

【本レポートのお問い合わせ先】

www.marketreport.jp/contact

レポートコード:PK 9024