市場概要

マイクロディスプレイの世界市場規模は、2024年の13億米ドルから2029年には30億米ドルに成長し、予測期間中のCAGRは18.2%を記録すると予測されています。ウェアラブルデバイスやニア・トゥ・アイデバイスにおけるマイクロディスプレイの需要の増加、自動車アプリケーションにおけるヘッドマウントディスプレイの展開の増加、さまざまな分野におけるヘッドマウントディスプレイ(HMD)の採用の増加、MicroLEDやOLEDoSなどの高度なマイクロディスプレイの需要の増加が、マイクロディスプレイ市場の成長を促進する主な要因です。MicroLEDは、標準的なディスプレイ技術よりも高い輝度、コントラスト、エネルギー効率を提供することで、マイクロディスプレイ事業を推進することができます。高解像度と高耐久性を提供できることから、AR/VRヘッドセット、ウェアラブル、車載用ヘッドアップディスプレイでの使用に適しており、性能とユーザーエクスペリエンスの限界を押し上げます。

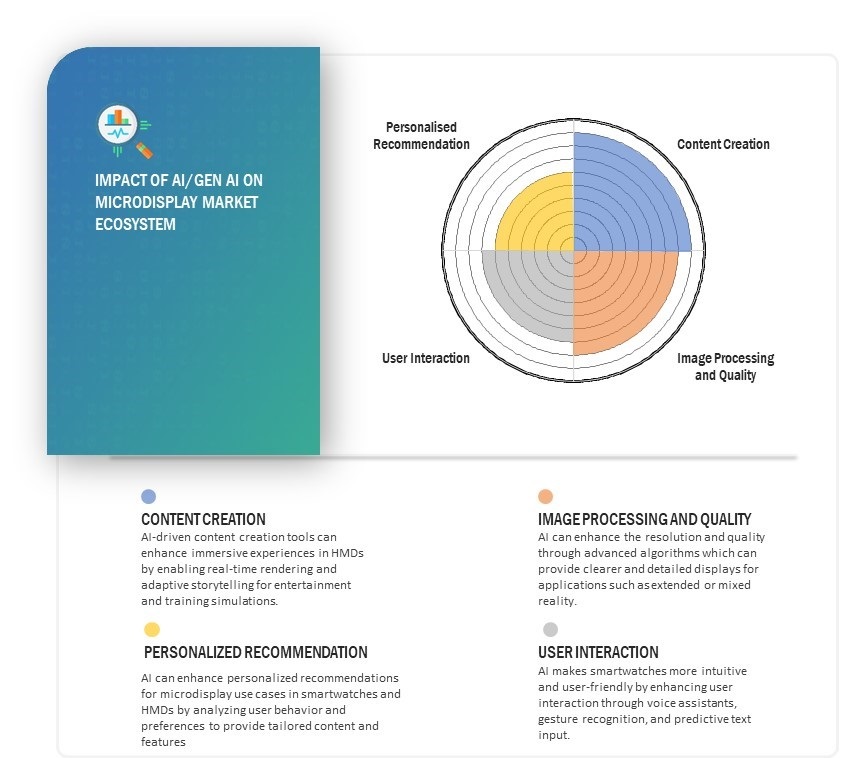

マイクロディスプレイ市場規模におけるAI/Gen AIの主な使用例には、コンテンツ作成、画像処理と品質、ユーザーとの対話、パーソナライズされた推奨などがあります。AIが生成するコンテンツは、アダプティブ・ストーリーテリングとリアルタイム・レンダリングを可能にすることで、没入感を高め、ヘッドマウントディスプレイに高精細な仮想環境を提供することができます。HMD用のAI駆動型コンテンツ作成により、没入感のある非常に詳細な仮想環境の構築が可能になり、ゲーム、トレーニング、バーチャルツーリズムの用途が向上します。画像処理と品質向上は、AIアルゴリズムを活用して、より鮮明でカラフルなグラフィックスを提供します。さらに、AIは、スマートウォッチやウェアラブルにおいて、ユーザーの習慣や好みに適応する直感的で応答性の高いインターフェイスを作成することで、ユーザーエンゲージメントを向上させます。パーソナライズされたレコメンデーションでは、AIがユーザーデータを評価し、カスタマイズされたコンテンツや提案を提供するため、さまざまな最先端デバイスの満足度とエンゲージメントが向上します。

推進要因:ウェアラブル機器におけるマイクロディスプレイの需要拡大

ウェアラブルデバイスは、データ転送に使用されるIoT対応デバイスです。これらのデバイスに対する世界的な需要の増加は、消費者の支持を高めるために、デバイスに使用される改良された効率的なマイクロディスプレイの開発につながりました。例えば、2023年初め、Samsung DisplayはマイクロLEDウェアラブル・ディスプレイを開発する新しいプロジェクトを開始しました。同社はこれらのディスプレイをアップルやサムスン電子のような大手ウェアラブルメーカーに供給するつもりでした。同時に、サムスン電子はマイクロLEDを搭載したGalaxy Watchデバイスの開発に着手し、2025年の発売を目指しています。

世界のディスプレイ・メーカーも、AR/VRなどのウェアラブル機器向けディスプレイの需要の高まりを受けて、その開発・投入に注力しています。例えば、AUO Corporationは2023年4月、台湾の龍潭区にあるLCD 5AファブをmicroLED生産施設に転換する計画を発表しました。この構想は、ウェアラブル・ディスプレイ、車載ディスプレイ、テレビ、サイネージ・ディスプレイなどの用途を中心に、2025年または2026年までにmicroLEDの製造を開始することを目指しています。

制約:高い設備投資と製造コスト

マイクロディスプレイは、LCDやOLEDのような従来の直視型ディスプレイよりも優れた性能と実用性を持っていますが、マイクロディスプレイの費用対効果に優れた大量生産を可能にするには、解決しなければならない製造上の課題がまだ複数あります。これらのディスプレイは、高品質の部品と高価な装置を必要とするため、マイクロディスプレイの製造コストが高くなります。LCDやLCoSマイクロディスプレイは経済的ですが、OLEDやハイエンドのマイクロディスプレイはまだ高価です。高品質のマイクロディスプレイの製造は複雑であるため、製造コストが大きくなります。例えば、有望なマイクロディスプレイ技術であるMicro-LEDディスプレイの製造コストは、現在、従来のLEDディスプレイの10倍であり、大量市場への導入が制限されています。

機会: マイクロLED技術の進歩

マイクロLED技術の進歩は、マイクロディスプレイ市場のシェアにとって大きなチャンスであり、様々な産業に大きな機会をもたらします。マイクロディスプレイは先進的なシリコン・バックプレーンを利用し、マイクロLEDマイクロディスプレイはモノリシック・プロセスで製造できます。この方法では、LEDをシリコンウエハー上に直接製造したり、シリコンウエハーに転写したりすることができ、TFT-ガラス転写プロセスに比べて簡単です。小型で個々の発光ダイオードで知られるマイクロLEDは、従来のLCDやOLEDに比べ、高輝度、エネルギー効率、高速応答、長寿命といった優れたディスプレイ特性を提供します。これらの特性により、マイクロLEDは、拡張現実(AR)メガネ、仮想現実(VR)ヘッドセット、スマートウォッチ、車載用ディスプレイなど、コンパクトなフォーマットで高解像度のディスプレイを必要とするアプリケーションにとって理想的なソリューションとなっています。

課題 ディスプレイの待ち時間の短縮

NTE(Near-To-Eye)デバイスやアプリケーションのメーカーにとっての主な課題の1つは、低遅延のディスプレイを提供することにあります。遅延に起因するエラーはしばしば画像の遅延を引き起こし、ユーザーエクスペリエンスに大きな影響を与えます。ゲームでは、入力ラグが大きいとゲームプレイが遅く感じられ、反応が鈍くなります。インプット・ラグのレベルを下げることは、画面の動きがコマンドに即座に反応するシームレスな操作体験をゲーマーに提供する上で極めて重要です。この課題は、医療、航空宇宙、防衛など、応答が遅れると重大な結果を招きかねない分野で特に重要です。努力にもかかわらず、すべてのマイクロディスプレイ搭載デバイスは本質的に、コンテンツ・フレーム・レート、ディスプレイ・リフレッシュ・レート、入力ラグなどの要因に影響される待ち時間のしきい値に直面しています。

主要企業

この市場の主要企業には、マイクロディスプレイ製品の老舗で財務的に安定したプロバイダーが含まれます。これらの企業は数年前からこの市場で事業を展開しており、幅広いアプリケーションに対応するマイクロディスプレイの多様なポートフォリオを持っています。この市場で著名な企業には、セイコーエプソン株式会社(日本)、SeeYA Technology(中国)、ソニーグループ株式会社(日本)、Kopin Corporation(米国)、Himax Technologies, Inc.(台湾)、HOLOEYE Photonics AG(ドイツ)などがあります。

製品別では、ソフトウェア分野が予測期間中に最も高いCAGRを示す見込み

技術の進歩とそれに伴うモノのインターネット(IoT)などの技術の利用、リアルタイムのコンテンツ管理に対する需要の高まり、スマートサイネージの利用拡大などが、マイクロディスプレイソフトウェア市場の世界的な拡大に大きく貢献しています。マイクロディスプレイ・ソフトウェアの利点により、近年その採用が大幅に増加しています。さらに、システムオンチップ・ディスプレイの開発と普及が、マイクロディスプレイ・ソフトウェアの需要を押し上げています。定期的なソフトウェアライセンスの購入とアップデートは、マイクロディスプレイソフトウェア産業の成長に大きな影響を与えると予想されます。

アプリケーション別では、2024年から2029年の間に商業アプリケーションが最大のシェアを占める見込みです。

マイクロディスプレイディスプレイは、顧客を引き付け、ビジネスにおける顧客体験を向上させる能力があるため、小売業界で一般的に使用されています。キオスク、ビデオウォール、メニューボード、現金自動預け払い機(ATM)、ビルボード、インタラクティブディスプレイ、システムオンチップディスプレイはすべて、小売、医療、ビジネス、放送、ホテル、政府部門で利用されるデジタルサイネージの例です。マイクロディスプレイ:ディスプレイは、ヘルスケア分野で、健康関連情報を表示したり、インタラクティブ・キオスクを介して患者の参加を促したりするために使用されています。また、病院やその他のビジネス環境における道案内スクリーンは、廊下の混雑を緩和するのに役立ちます。さらに、インタラクティブ・ディスプレイは、消費者の関与を高めたいという要求が高まっているため、小売業界でも人気が高まっています。さらに、インタラクティブ・ディスプレイは、情報配信やナビゲーションにも役立ちます。

技術別では、OLEDマイクロディスプレイが予測期間中に最大の市場シェアを占める見込み

マイクロディスプレイ市場規模のOLEDセグメントは、予測期間を通じて大きく成長すると予測されています。このセグメントの成長は、機能が強化されたこれらのディスプレイが急速に受け入れられていることと、HMDSへの応用によるものです。OLEDマイクロディスプレイは、その高出力、高速応答時間、幅広いカラーパレットにより、AR-HMDに急速に採用されています。Kopin Corporation(米国)、Samsung Electronics(韓国)、Yunnan OLIGHTEK Opto-Electronic Technology Co. Ltd.(中国)など、いくつかのマイクロディスプレイ・メーカーがOLIGHTEK (Ltd.(中国)などが、HMD用OLEDマイクロディスプレイを発表しています。

予測期間中、より高いFHDセグメントがより高いCAGRで成長すると予測

高FHDセグメントは、予測期間中に最も高いCAGRで拡大すると予測されています。一般的なFHD解像度のディスプレイの水平解像度は1920ピクセル、垂直解像度は1080ピクセル。フラウンホーファーFEPは、2018年米国情報ディスプレイ学会(SID)で曲面OLEDマイクロディスプレイパネルを実演。この直径1インチの曲面OLEDマイクロディスプレイの解像度は1200×1920。このパネルは、EUが資金提供するLOMIDプロジェクトの一環として構築されました。

NTEデバイスは、2024年から2029年にかけて最も高いCAGRで拡大すると予測されています。OLEDベースのマイクロディスプレイは、電力効率が高く、応答速度が速く、色域が広いため、NTE機器への採用が増加しています。eMagin CorporationのSVGA+-Rev3-OLED XL-マイクロディスプレイは、ニアアイ・パーソナルビュー・アプリケーション向けの電力効率に優れたOLEDマイクロディスプレイ・ソリューションです。日本には主要なEVFベンダーが存在するため、推定期間中、NTEデバイスに使用されるマイクロディスプレイの需要はアジア太平洋地域が引き続き最も高いと予想されます。

予測期間中、アジア太平洋地域がマイクロディスプレイ市場で最大シェアを占める見込み

2024年から2029年にかけて、アジア太平洋地域がマイクロディスプレイ市場のシェアを独占する見込み。日本には著名なEVFベンダーが複数存在することに加え、アジア太平洋地域は予測期間中、NTEデバイスで使用されるマイクロディスプレイの需要が引き続き最も高いことが予想されます。カメラメーカーの大半はアジア太平洋地域に集中しています。キヤノン株式会社、株式会社ニコン、ソニーグループ株式会社を合わせると、カメラ市場の90%以上を占めています。その結果、日本のマイクロディスプレイ需要が急増し、地域全体のマイクロディスプレイ分野の拡大を推進しています。さらに、2024年から2029年にかけて、アジア太平洋地域がLCDマイクロディスプレイ市場の大半を占めると予測。LCDマイクロディスプレイは、カメラ/EVFやプロジェクタでの需要が高く、ベンダーの大半はこの地域に所在。

25社のプロファイル

セグメント

サブセグメント

マイクロディスプレイ市場規模:製品別

ニア・トゥ・アイ(NTE)デバイス

カメラ/電子ビューファインダー(EVF)

ヘッドマウントディスプレイ(HMD)

ヘッドアップディスプレイ(HUD)

プロジェクター

その他

マイクロディスプレイ市場シェア:解像度・輝度別

解像度別

2.1.1 はじめに

2.1.2 HDより低い

2.1.3 HD

2.1.4 FHD

2.1.5 FHDより高い

輝度別

2.2.1 はじめに

2.2.2 500ニット未満

2.2.3 500~1,000ニット

2.2.4 1,000ニット以上

分野別

コンシューマー

自動車

産業・企業

軍事、防衛、航空宇宙

小売・ホスピタリティ

医療

教育

スポーツ&エンターテイメント

その他

マイクロディスプレイ市場シェア、技術別

液晶ディスプレイ(LCD)

シリコン上液晶(LCoS)

有機発光ダイオード(OLED)

デジタル光処理(DLP)

地域別

製品紹介

北米

欧州

アジア太平洋

ロワール

2024年4月、コピン・コーポレーションは有機発光ダイオード(OLED)マイクロディスプレイの3回目の生産受注を獲得し、顧客基盤を拡大しました。これらのスクリーンは、インド陸軍の搭載型および携帯型の赤外線画像ビジョンシステムに使用されます。約1,200ユニットで構成される最新の受注条件によると、納品は6カ月間にわたって行われます。

2024年2月、コピン・コーポレーションは、海軍航空戦センターから新たな中小企業技術革新研究(SBIR)契約を受注しました。この契約により、コピンは30年以上にわたる米国でのマイクロディスプレイ研究の経験を生かし、レンズレス計算イメージング用の優れたマイクロディスプレイを製造。

2023年8月、ソニーセミコンダクタソリューションズ株式会社(SSS)は、AR/VRアプリケーション向けに設計された、よりリアルな宇宙空間の再現を目的とした4K解像度の高精細1.3型有機ELマイクロディスプレイECX344Aを発表。

2023年1月、セイコーエプソンとユニバーサルディスプレイは有機ELの研究契約を締結。セイコーエプソンとユニバーサルディスプレイは、2023年1月、有機ELの研究開発に関する契約を締結し、AR/VR(拡張現実感/仮想現実感)ディスプレイ向けに、ユニバーサルディスプレイ独自の燐光有機EL材料・技術をエプソンに提供します。

【目次】

1 はじめに (ページ – 23)

1.1 研究目的

1.2 定義

1.2.1 含むものと含まないもの

1.3 調査範囲

1.3.1 対象市場

1.4 考慮した年

1.5 通貨

1.6 単位

1.7 制限事項

1.8 利害関係者

1.9 変更点のまとめ

2 調査方法 (ページ – 29)

2.1 調査データ

2.1.1 二次調査および一次調査

2.1.1.1 二次データ

2.1.1.1.1 主な二次資料

2.1.1.1.2 二次資料からの主要データ

2.1.1.2 一次データ

2.1.1.3 主要な一次インタビュー参加者のリスト

2.1.1.3.1 プライマリーの内訳

2.1.1.3.2 主要な業界インサイト

2.2 市場規模の推定

2.2.1 ボトムアップアプローチ

2.2.1.1 ボトムアップ分析(需要側)による市場規模算出アプローチ

2.2.2 トップダウンアプローチ

2.2.2.1 トップダウン分析(供給側)による市場規模算出アプローチ

2.3 市場の内訳とデータの三角測量

2.4 リサーチの前提

2.5 リスク評価

3 エグゼクティブサマリー (ページ – 41)

4 PREMIUM INSIGHTS (ページ数 – 47)

4.1 マイクロディスプレイ市場におけるプレーヤーの魅力的な機会

4.2 マイクロディスプレイ市場、製品別

4.3 技術別市場

4.4 垂直市場別

4.5 市場:解像度別

4.6 市場:地域別

5 市場概観(ページ – 51)

5.1 はじめに

5.2 市場ダイナミクス

5.2.1 ドライバ

5.2.1.1 ウェアラブル機器におけるマイクロディスプレイの需要拡大

5.2.1.2 マイクロディスプレイの技術進歩

5.2.1.3 医療分野におけるARデバイスの普及拡大

5.2.1.4 様々な業種におけるHMDの採用拡大

5.2.1.5 輝度と効率を高めるOLEDマイクロディスプレイの人気上昇

5.2.1.6 軍事、防衛、航空宇宙における新たな用途

5.2.2 抑制要因

5.2.2.1 デジタルカメラとプロジェクター市場の飽和

5.2.2.2 高い設備投資と製造コスト

5.2.3 機会

5.2.3.1 マイクロLED技術の進歩

5.2.3.2 医療用ディスプレイの需要増加

5.2.3.3 アジア太平洋地域における主要マイクロディスプレイメーカーの存在

5.2.4 課題

5.2.4.1 特に医療用と車載用における厳しい規制

5.2.4.2 ディスプレイの遅延低減

5.3 サプライチェーン分析

5.4 ディスプレイ市場:エコシステム

5.5 顧客に影響を与えるトレンドと混乱

5.6 投資と資金調達のシナリオ

5.7 マイクロディスプレイの種類

5.7.1 反射型

5.7.2 透過型

5.8 技術分析

5.8.1 主要技術

5.8.1.1 マイクロLED

5.8.1.2 LCoS

5.8.2 補完技術

5.8.2.1 タッチスクリーン技術

5.8.3 隣接技術

5.8.3.1 AR/VR

5.9 AI/ジェネAIのインパクト

5.9.1 導入

5.9.2 主要ユースケース

5.9.2.1 車載用AI搭載ヘッドアップディスプレイ

5.9.2.2 AIアシスタント付きスマートグラス

5.9.2.3 AR/VRアプリケーションにおけるGen AIによるコンテンツ作成の強化とパーソナライズ化

5.9.3 AI/GEN AIの導入事例

5.9.3.1 Meta、AIアシスタントを統合したRay-Banスマートグラスを強化

5.9.3.2 パナソニック・オートモーティブ・システムズ・オブ・アメリカがAIと統合されたAR HUDを導入

5.9.4 AI/gen AIに取り組む相互接続された隣接エコシステムとマイクロディスプレイ市場への影響

5.9.4.1 半導体業界

5.9.4.2 ソフトウェア開発エコシステム

5.10 ポーターの5つの力分析

5.10.1 新規参入の脅威

5.10.2 代替品の脅威

5.10.3 供給者の交渉力

5.10.4 買い手の交渉力

5.10.5 競合の激しさ

5.11 主要ステークホルダーと購買基準

5.11.1 購入プロセスにおける主要ステークホルダー

5.11.2 購入基準

5.12 特許分析

5.13 貿易分析

5.13.1 輸入シナリオ(HSコード8537)

5.13.2 輸出シナリオ(HSコード8537)

5.14 ケーススタディ(業種別

5.14.1 消費者向けマイクロディスプレイ

5.14.2 航空宇宙向けマイクロディスプレイ

5.14.3 医療用マイクロディスプレイ

5.14.4 軍事・防衛用マイクロディスプレイ

5.14.4.1 OLEDマイクロディスプレイ

5.14.4.2 アドバンストプリズムサブシステム

5.14.5 車載用マイクロディスプレイ

5.14.6 スポーツ&エンターテイメント用マイクロディスプレイ

5.15 価格分析

5.15.1 主要メーカーの平均販売価格動向(技術別

5.15.2 平均販売価格動向(地域別

5.16 主要会議・イベント(2024-2025年

5.17 規制情勢

5.17.1 規制機関、政府機関、その他の団体

5.17.2 規格と規制

5.17.2.1 規制

5.17.2.2 規格

6 マイクロディスプレイ市場, 製品別 (ページ – 90)

6.1 導入

6.2 NTEデバイス

6.2.1 カメラ/電子ビューファインダー

6.2.1.1 ミラーレスカメラにおけるEVFの使用増加が成長を牽引

6.2.2 ヘッドマウントディスプレイ

6.2.2.1 AR HMD

6.2.2.1.1 マイクロLEDの進歩が成長を牽引する見込み

6.2.2.2 バーチャルリアリティHMD

6.2.2.2.1 スポーツ&エンターテインメント分野での需要増加が市場成長を後押し

6.3 ヘッドアップディスプレイ

6.3.1 自動車分野での普及が需要を促進

6.4 プロジェクター

6.4.1 ピコプロジェクター

6.4.1.1 ピコプロジェクターのマイクロディスプレイによる小型化が需要を牽引

6.4.2 データプロジェクター

6.4.2.1 高解像度画質が市場を後押し

6.5 その他

7 マイクロディスプレイ市場:解像度・輝度別 (ページ番号 – 112)

7.1 解像度別

7.1.1 導入

7.1.2 HDより低い解像度

7.1.2.1 HUDとEVFの需要増加が成長を牽引

7.1.3 HD

7.1.3.1 AR HMDが成長を後押し

7.1.4 FHD

7.1.4.1 2029年までに大きなシェアを占めるセグメント

7.1.5 FHDよりも高い解像度

7.1.5.1 高品質ディスプレイへのニーズの高まりがセグメントを牽引

7.2 輝度別

7.2.1 導入

7.2.2 500nits未満

7.2.3 500~1,000ニット

7.2.4 1,000nits以上

…

【本レポートのお問い合わせ先】

www.marketreport.jp/contact

レポートコード: