市場規模

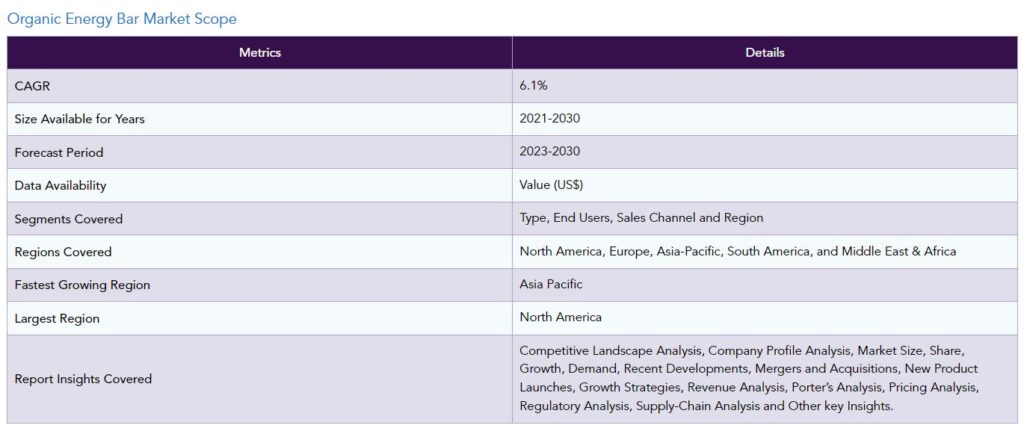

オーガニックエナジーバーの世界市場は、2022年に4億1260万米ドルに達し、2023-2030年の予測期間中にCAGR 6.1%で成長し、2030年には6億6260万米ドルに達する見込みです。オーガニックスナックバーは、様々なオーガニック原料を使用した、持ち運びに便利なスナックです。世界的な菜食主義者の増加により、植物由来のエネルギーバーを求める消費者が増加。

栄養バーは、多量栄養素と微量栄養素をバランスよくミックスしたプロテインバーです。ホールフード・エナジーバーは、豊富なエネルギー源であり、全食材から作られています。

人工添加物、保存料、合成化学物質を避け、シンプルでわかりやすい原材料を使用したクリーンラベルのエナジーバー。世界的なビーガン人口の増加によるビーガンエナジーバーに対する消費者需要の増加。

オーガニック・エネルギーバーは、合成農薬や化学物質、遺伝子組み換え作物(GMO)を使用せずに栽培・加工された有機食材から作られています。オーガニックスナックの消費に関連する消費者の意識の高まりにより、消費者は積極的にオーガニックの代替品を求めるようになっています。したがって、オーガニック・エネルギー・バーなどのオーガニック食品に対する需要の増加は、消費者の健康意識の高まりが原動力となっています。

また、オーガニック・エネルギー・バーには抗酸化物質が多く含まれており、肌の健康にも良いです。健康的でバランスの取れた食生活の一環としてオーガニック・エネルギーバーを摂取することで、消化促進、エネルギーレベルの向上、免疫システムの強化など、さまざまな健康上のメリットが得られます。世界的に消費者の健康意識が高まっているため、オーガニック・エネルギーバーのような合成添加物を含まないオーガニック食品への需要が増加しています。

フィットネスとプロテイン・ダイエット・スナック製品に対する消費者の嗜好の高まりが、オーガニック・エネルギー・バー市場の活性化に貢献

オーガニック・エネルギー・バーは、健康的なスナックとして手軽に利用されている新しいスナック製品です。すぐに食べられる便利なオーガニック・エネルギー・バー(RTE)は、その主成分であるタンパク質の筋肉増強能力により、ボディービル・グループの間で人気を集めています。スポーツやアスリートにとって、ジムでの運動後のおやつとして便利です。タンパク質の摂取は、アスリートやウェイト・トレーナーにとって、エネルギー・レベルを維持し、パフォーマンスを高めるために必要です。

したがって、世界的にフィットネス活動の採用が増加し、有機エネルギーバー製品の需要を増強すると予想されます。さらに、市場で事業展開している大手市場プレーヤーやその他の小規模市場プレーヤーは、さまざまな風味やダイエット製品のイノベーションに強い関心を寄せています。その場合、新しいビーガンプロテインダイエットバーの発売は、非常にビーガンの人々に使用されています。このような有機エネルギーバーの需要の増加は、予測期間にわたって市場の成長を後押しするのに役立ちます。

オーガニック・エネルギーバーの高コストが市場成長を阻害

有機ナッツ、有機ベリー、有機種子などの有機農産物は、慣行栽培の農産物よりも高価です。輪作、堆肥化、農薬使用の削減を含む有機農業は、生産者のコストを増加させる可能性があります。食品メーカーにとっては、有機認証や有機規制の遵守という点で、さらにコストがかかります。有機認証を維持するには、厳しい要件を満たすための継続的な投資が必要。

有機農園が限られているため、有機原料の入手が困難で、輸送コストが高くなる可能性があります。有機製品の中には少量で価格が高騰するものもあります。有機エネルギー・バーは、従来製品ほど経済的ではありません。生産量が少なく、製造コストが高く、オーガニック・エネルギー・バーの単位当たりの製造コストが高いことが、市場成長の妨げになります。より持続可能で環境に優しいパッケージは高価であるため、オーガニック・エネルギー生産コストは上昇。一部の消費者は、オーガニック包装は従来の代替品に比べて高すぎると考えており、そのために従来のエネルギー・バーの選択肢を選んでいるため、市場成長の妨げになっています。

有機エネルギーバー市場セグメント分析

世界のオーガニック・エネルギーバー市場は、タイプ、エンドユーザー、販売チャネル、地域によって区分されます。

プロテインダイエットスナック製品に対する需要の増加がセグメント成長を促進

世界のオーガニックエナジーバー市場は、タイプ別にプロテインバー、栄養バー、その他にセグメント化されています。

フィットネスと健康的な食生活に対する意識の高まりにより、オーガニック・エネルギー・バーのようなタンパク質ベースの製品に対する需要が増加しています。主要企業は主に、ビーガン、ダイエット、スポーツ、栄養、食事代替バーなどの様々なカテゴリで異なる製品を発売することに焦点を当てています。主なプレーヤーは、ゼネラル・ミルズ社、バウンティフル・カンパニー、アムウェイ社、ポスト・ホールディングス社、モンデリーズ・インターナショナル社、マース社、GNCホールディングス社、Glanbia plc、Clif Bar & Company、ケロッグ社、シンプリー・グッド・フーズ社などです。

一部のプレーヤーは、海外市場のメーカーを買収または合併することにより、地理的プレゼンスを拡大しています。例えば、General Mills, Inc.は2021年1月にNature ValleyブランドでProtein Crunch Barsを発売。この新しいバーは、他の多くのスナックバーとは異なり、クリーミーでサクサクした食感と10グラムの美味しいタンパク質が特徴です。プロテインバーは、便利な栄養源でタンパク質が豊富な最も人気のある食事代替スナックです。

オーガニックエナジーバー市場セグメント分析

オーガニック・エネルギーバーの世界市場地域別シェア

北米地域がオーガニックエナジーバー市場で最大シェア。

消費者の可処分所得の増加により、米国とカナダが同地域の主要シェア国。フィットネスと健康的な食生活に対する意識の高まりが、同地域におけるオーガニック・エナジーバー製品に対する需要を増加させています。さらに、北米におけるジム、フィットネスセンター、ヘルスクラブの数は、今後数年間で有機エナジーバーの販売を後押しすると推定されています。タンパク質強化バーの増加は、この地域の食間の間食文化に関連しています。

同市場の主要プレイヤーの中には、製品ポートフォリオを拡大するために、新しいオーガニック・エナジーバーを市場に投入した企業もあります。例えば、2022年2月1日、植物ベースのプロテインバーのメーカーであるALOHAは、北米地域で4種類のプロテインバーを発売しました。新発売の製品は、玄米とカボチャの種のプロテイン・ブレンドから作られており、1食あたり14gのタンパク質とわずか5gの糖質を摂取できます。新発売の製品は、USDAオーガニック、Non-GMO Project Verified、Certified Veganの認証を受けています。

主な企業

主な世界的企業は、Clif Bar & Company、EAT Anytime、General Mills Inc、Kind LLC、McKee Foods Corporation、NuGo Nutrition、Probar LLC、Quest Nutrition、The Kellogg Company、Yoga Barなど。

オーガニックエナジーバー市場へのCOVID-19の影響

COVID-19の影響

コビッド-19の発生はオーガニック・エネルギー・バー市場を混乱させました。消費者の購買力は、2020年の世界的大流行とそれに伴う戸締まりやその他の制限によって影響を受けました。全米菓子協会が2020年10月に発表した報告書によると、米国ではパンデミックの結果、オーガニック・エネルギーバーの季節需要が減少しました。

オーガニック・エネルギー・バー市場のコヴィッド・インパクト

オーガニック・エナジーバーは家庭外や外出先で消費されることが多いため、もともと2020年には売上が減少していました。しかし、コビッド後は、消費者の健康志向の高まりにより、オーガニック・エネルギーバーの需要が拡大する見込み。コロナウイルスの大流行により、オーガニックで持続可能な食品への需要が急増しています。

タイプ別

プロテイン・バー

栄養バー

その他

エンドユーザー別

大人

子供

販売チャネル別

ハイパーマーケット・スーパーマーケット

専門店

オンラインチャネル

その他

地域別

北米

米国

カナダ

メキシコ

欧州

ドイツ

英国

フランス

イタリア

スペイン

その他のヨーロッパ

南米

ブラジル

アルゼンチン

その他の南米

アジア太平洋

中国

インド

日本

オーストラリア

その他のアジア太平洋地域

中東・アフリカ

主な動向

2022年6月20日、クリーンフードのNourish Organics社はNutrition Bars 2.0を市場に投入。アムラ・カシュー・バー、ココナッツ・ライム・バー、バナナ・ナッツ・バー、チョコ・ナッツ・バー、アップル・シナモン・バー、バニラ・ナッツ・バー、バラエティ・バー・パックなど。

2023年2月13日、ジャンバー・オーガニック・アーティザン・エナジー・バーは、認定オーガニック・エナジー・バーを新発売しました。新発売のバーは、ビーガン、非遺伝子組み換え、グルテンフリー、フェアトレード。

2021年9月8日、インドの多国籍製薬会社であるサンファーマは、リバイタルNXTを発売し、栄養バー分野に参入しました。リバイタル・エナジーNXTとリバイタル・プロテインNXTの2種類があります。同社はアマゾンで製品を発売し、他のeコマース販売チャネルでも入手可能です。

【目次】

- 調査方法と調査範囲

- 調査方法

- 調査目的と調査範囲

- 定義と概要

- エグゼクティブサマリー

- タイプ別スニペット

- エンドユーザー別スニペット

- 販売チャネル別スニペット

- 地域別スニペット

- ダイナミクス

- 影響要因

- 促進要因

- 阻害要因

- 機会

- 影響分析

- 影響要因

- 産業分析

- ポーターのファイブフォース分析

- サプライチェーン分析

- 価格分析

- 規制分析

- COVID-19分析

- COVID-19の分析

- COVID前のシナリオ

- COVID中のシナリオ

- COVID後のシナリオ

- COVID-19中の価格ダイナミクス

- 需給スペクトラム

- パンデミック時の市場に関連する政府の取り組み

- メーカーの戦略的取り組み

- 結論

- COVID-19の分析

…

【お問い合わせ・ご購入サイト】

資料コード: FB6661-datam